NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

本文目錄

解讀萬字 Coinbase 財報,深度剖析交易所行業

[2024.08.09] 更新,Coinbase Q2 財務報告與法說會摘要,詳見內文

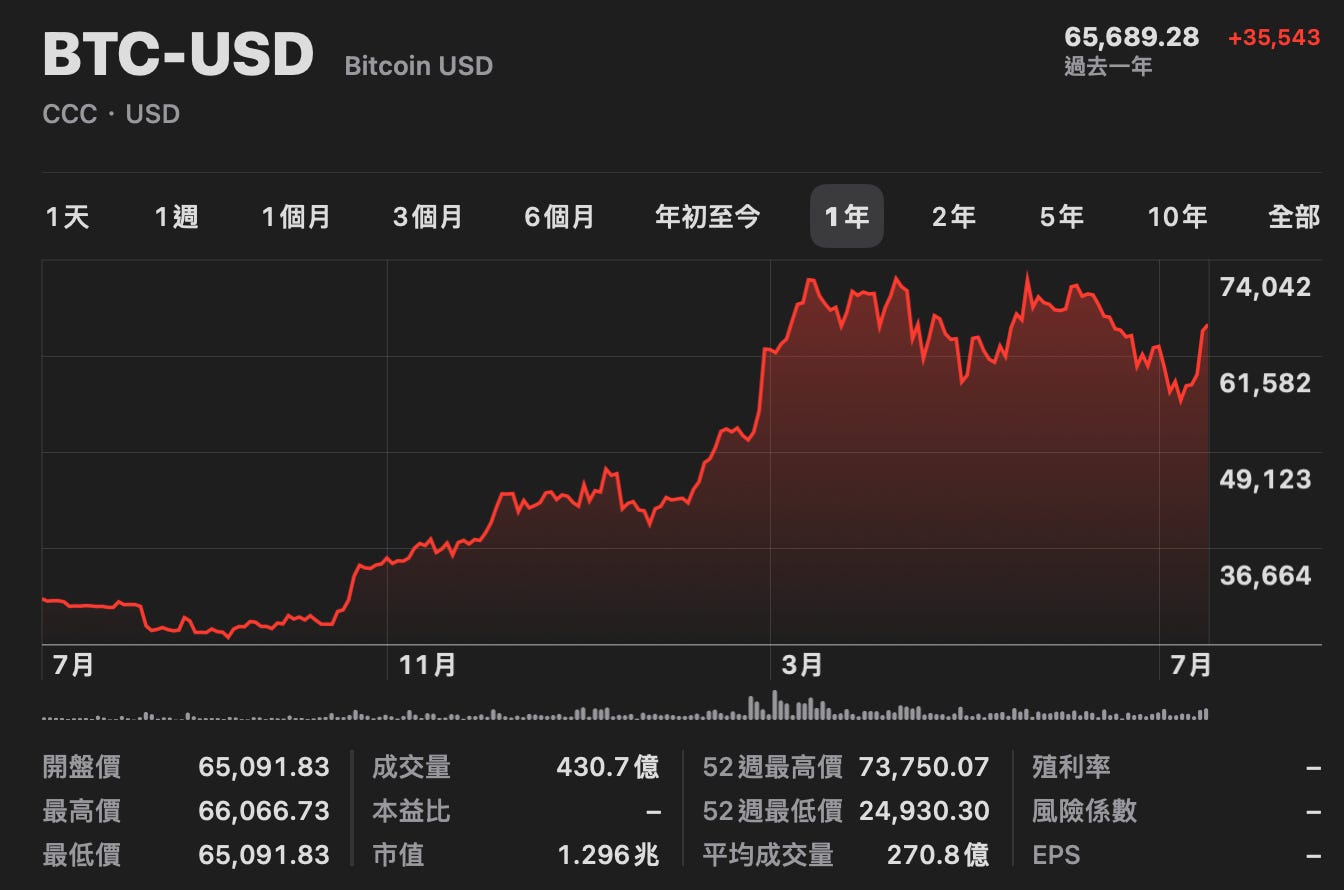

過去一年,$COIN 股價與比特幣走勢高度同步,三次突破週期均在同一時間發生,從 3 月至 7 月的熊市中,$COIN 回撤約 20%,近期又隨比特幣價格回升至接近前高。

由於大部分交易所數據未上鏈,數據網站難以全面追蹤,而 Coinbase 資訊揭露最透明,內部數據和財務表現由四大會計師事務所 Delloitte 查核,讓我們能清晰了解各大交易所於牛熊市間的波動,找尋投資機會。

美股進入財報季,Coinbase 將於三週內公布第二季財報。本文將回顧 Coinbase 2024 年第一季財報及法說會,解析長達 129 頁財報和破萬字法說會內容,深入交易所行業動態、挖掘其中的 Alpha。

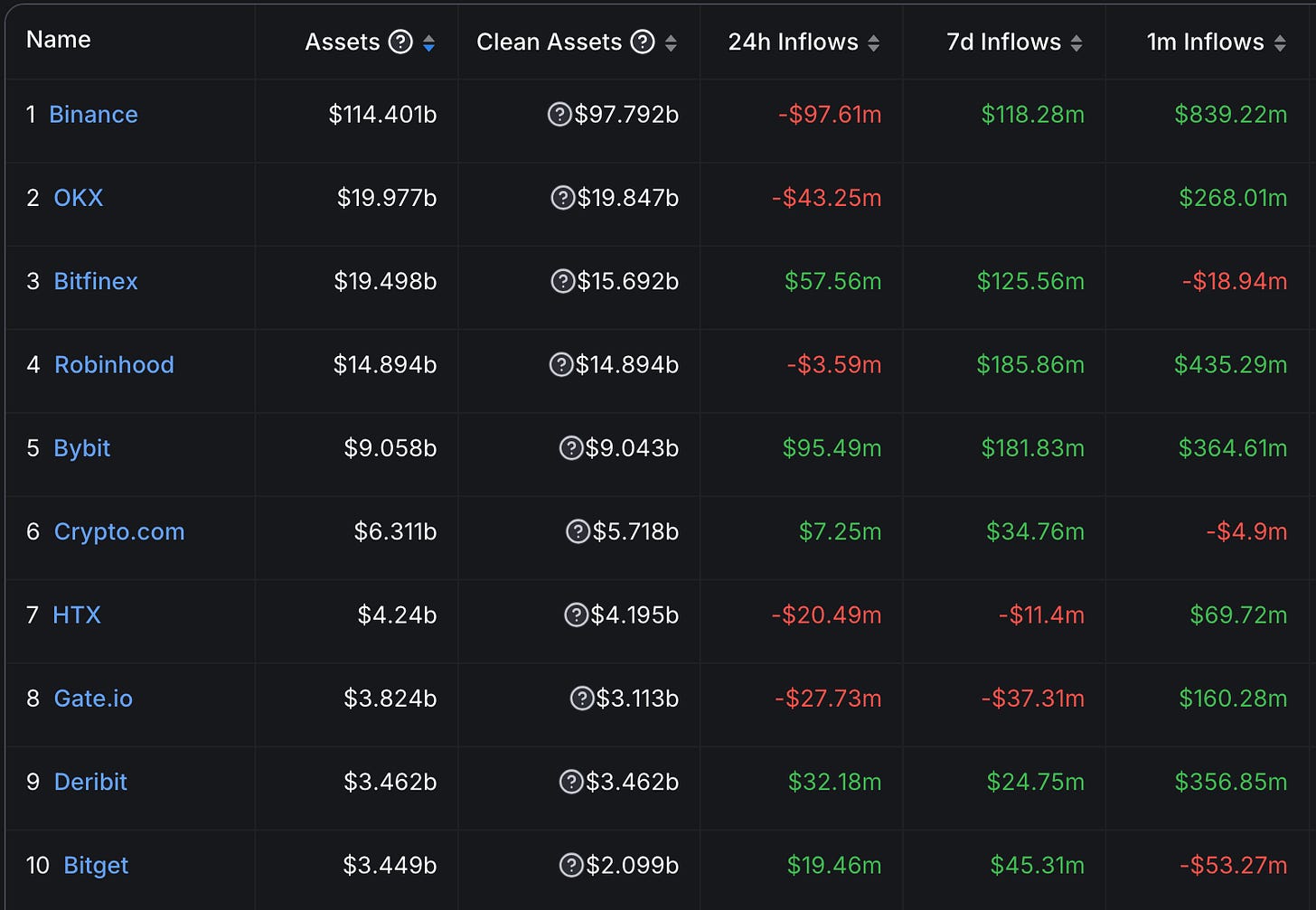

Coinbase 其實是隱形冠軍?目前是第幾大交易所?

託管資產排名

Coinbase Q1 財報顯示其託管資產高達 3,295 億美金,勝過幣安的 1,144 億美金近 3 倍,目前 BTC ETF 10 間的發行商中有 8 均使用 Coinbase 託管服務,許多 BTC ETF 發行商均表示難以找到其他競爭者。未來 ETH ETF、SOL ETF 等產品陸續上市,也將為 Coinbase 帶來更大規模託管量。

註1:DeFiLlama 沒有統計 Coinbase 數據,因此榜上看不到 Coinbase

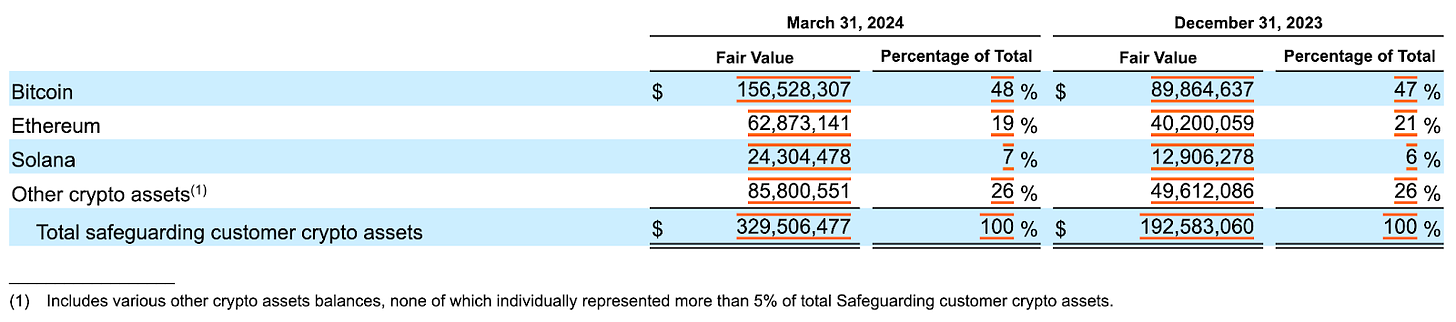

託管資產以 BTC、ETH、SOL 為大宗,1,565 億美金的 BTC 託管量中有約 450 億美金屬於 BTC ETF

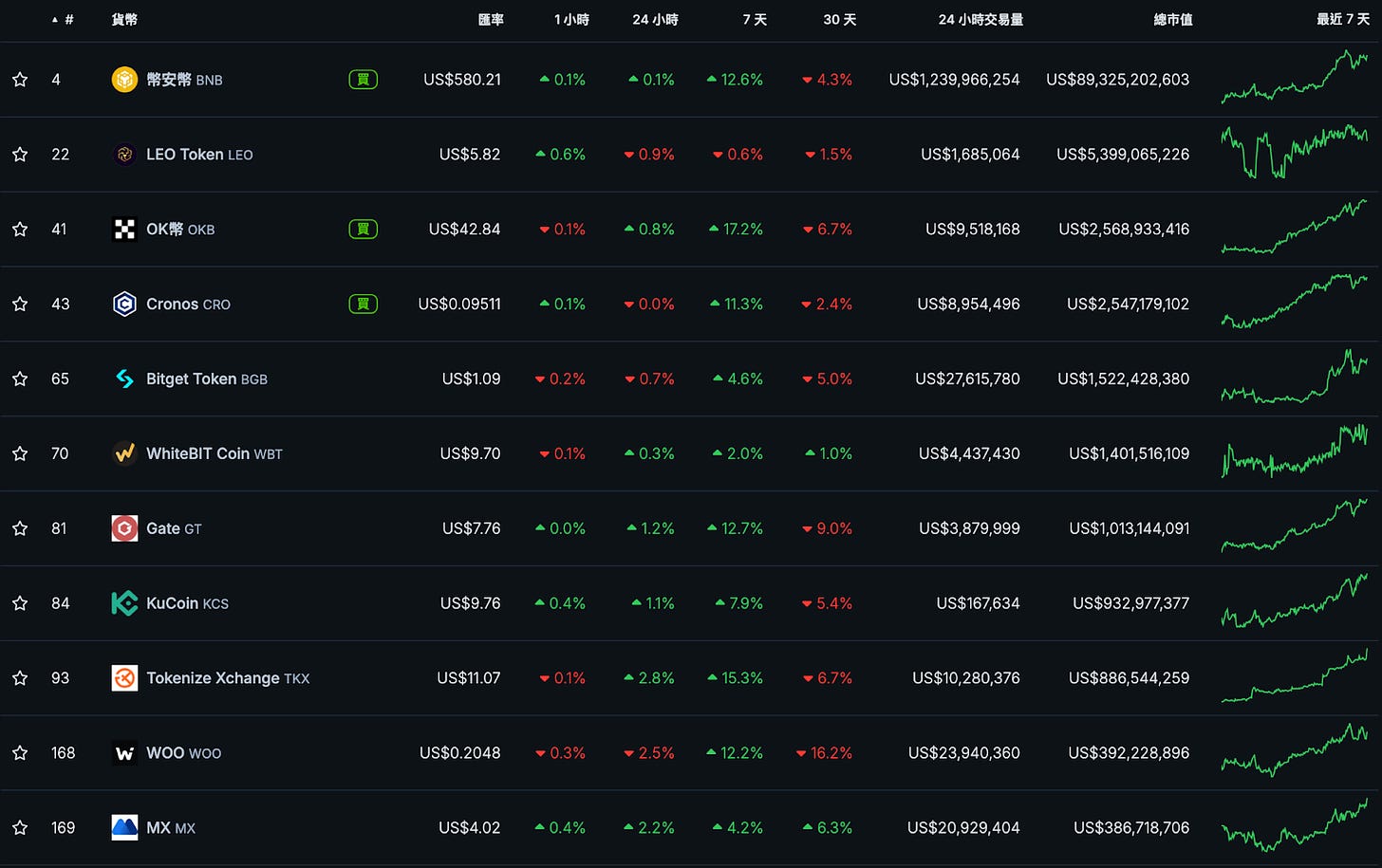

流通市值排名

將 $COIN 的流通市值排在第五大幣種,前面是 $BTC 、 $ETH 、 $BNB 、 $SOL。 617 億美金的市值僅次於 $BNB 的 893 億,整體排名排名是:

從財報了解交易所商業運作

損益表:顯示交易所受牛熊因子影響巨大

2024 第一季損益表重要數據

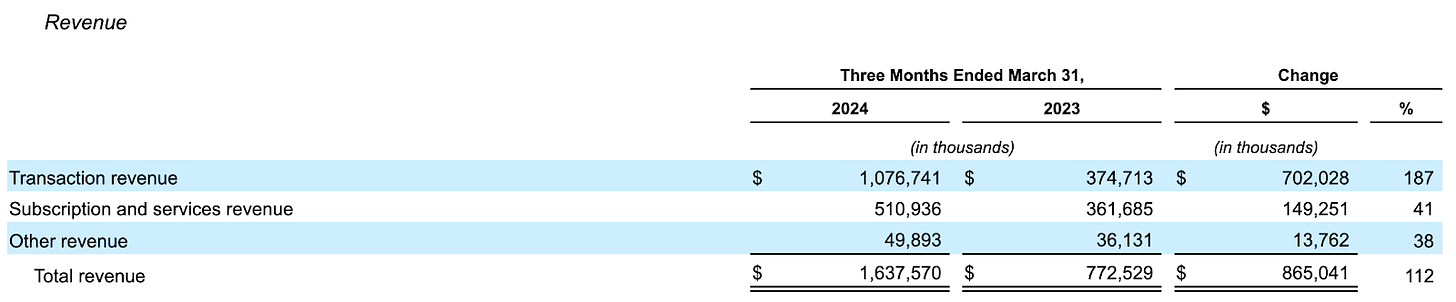

從第一季損益表中,可以發現 Coinbase 經歷了年初的小牛後轉虧為盈,逼近 16 億的營收勝過 2023 一整年的熊市。

除此之外,可以看到 Coinbase 營收增加 117%、EBITDA 增加 64%;淨利率高達 74% 之時,營運成本僅增加 7.4%,顯見交易所行業極大的營運槓桿。牛市的時候交易量、鏈上產品質押量暴增帶動本業收入,其餘二級市場投資業務也因價格暴漲帶來數倍漲幅,將為交易所 4-5 倍以上的利潤表現。

淨利率 74.1%,遠高於金融業平均 16.1%,領先產業巨頭貝萊德 34%、富達 8.1%;對比科技類英偉達 57.1%、Apple 26%、台積電 38%。營運槓桿敲動的淨利非常驚人。

資料來源:財報狗

每股盈餘 $4.84 元在美股 896 間金融公司中排行第 32 名;與各大美股、加密貨幣交易所,如 Robinhood、芝加哥商業交易所、納斯達克交易所等,排名第一。

註2:EBITDA(息稅折舊攤銷前利潤)是比淨利更好呈現公司健康度的利潤指標,因為它排除了利息、稅收、折舊和攤銷的影響,直接反映公司的營運表現。這使得EBITDA 在跨公司和跨行業比較中更具可比性,更適合用於衡量企業表現和估值。

營收占比:解析 Coinbase 主要收入來源

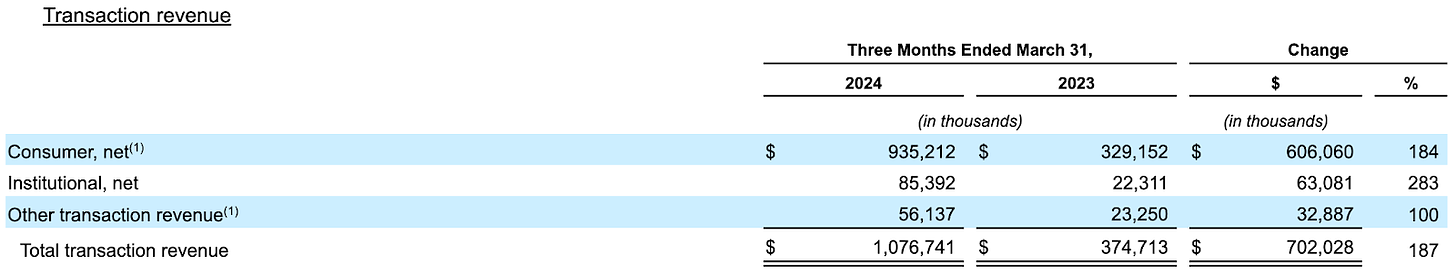

財報揭露中將總營收分為兩大營收管道,下表是各細項的加總結果,可藉此更清晰地了解 Coinbase 業務:

從此圖表中可以看到交易所業務仍是 Coinbase 的營收大宗,而牛市來臨為交易所業務和鏈上收益暴增,帶動整體股價成長,僅 $USDC 收益相對穩定,官方在法說會中特別提到將持續投資、提供如 $USDC 這樣相對穩定的業務,藉此降低營運波動。

第一季經歷了 BTC ETF 狂熱,10 間發行商有 8 間選擇 Coinbase 託管服務,其餘 2 間分別是 Fidelity 選擇自託管、VenEck 選擇 Gemini 交易所,目前美國交易所機構服務仍以 Coinbase 為大宗,許多 BTC ETF 發行商均表示難以找到其他競爭者。

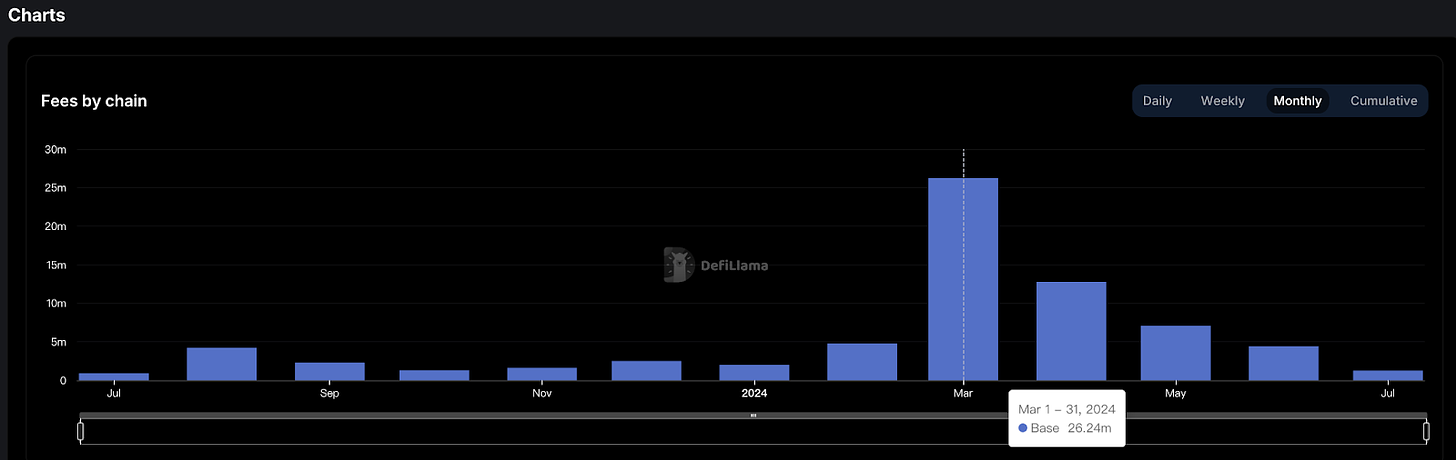

註3:財報無明確揭露 Base 排序器收益,但 DeFiLlama 統計在第一季 Base 收入約為 3,301 萬美金

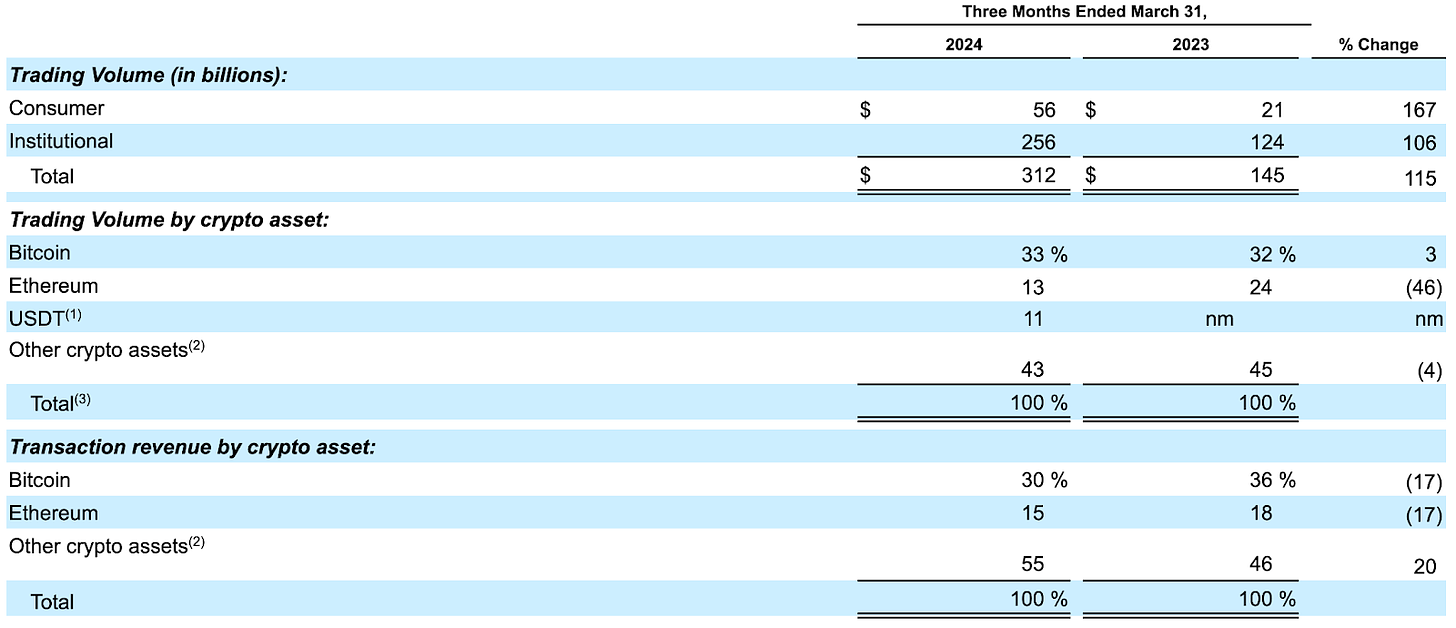

交易量

第一季總交易量高達 3,120 億美金,對比 2023 年第四季成長 115%

交易資產集中於 BTC、ETH、USDT:

- BTC:33%

- ETH:13%

- USDT:11%

值得一提的是,散戶的 18% 交易貢獻了 92% 交易所手續費收入。

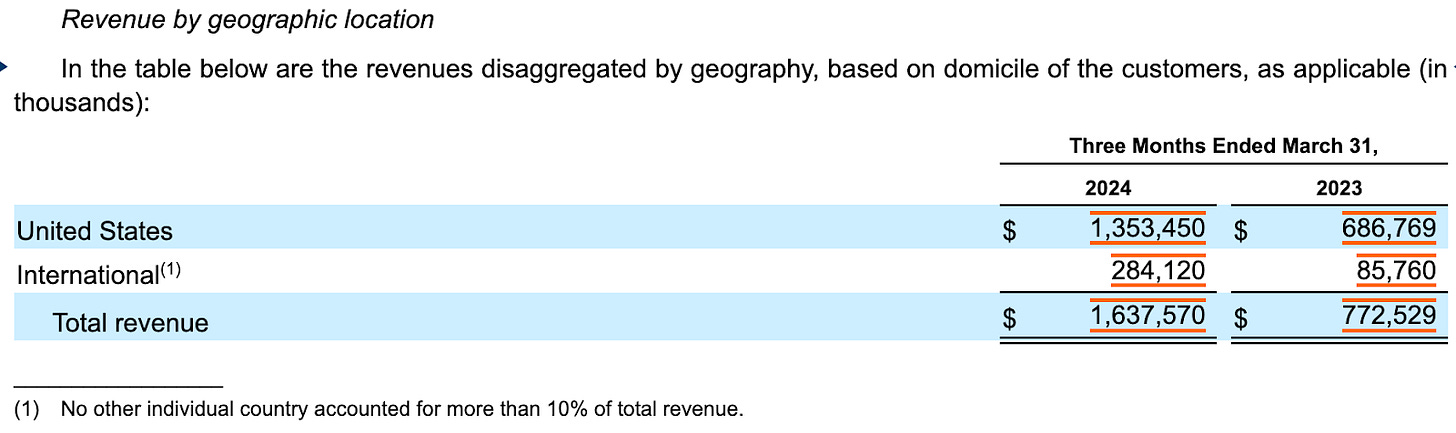

營收地區佔比

16 億營收中高達 13.5 億集中於美國市場,可知 Coinbase 在美國具有絕對性的影響力,其上市的地位也讓傳統金融機構、科技公司更願意選擇與 Coinbase 往來,長時間以來形成的飛輪效應會更大。

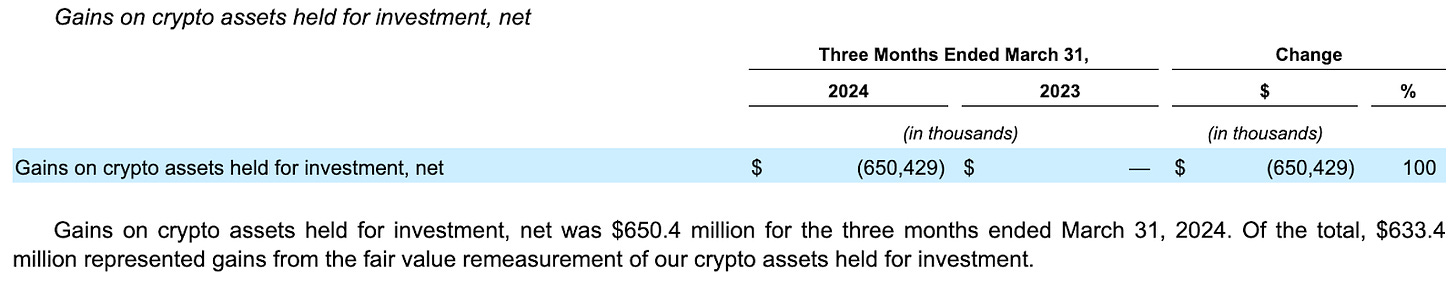

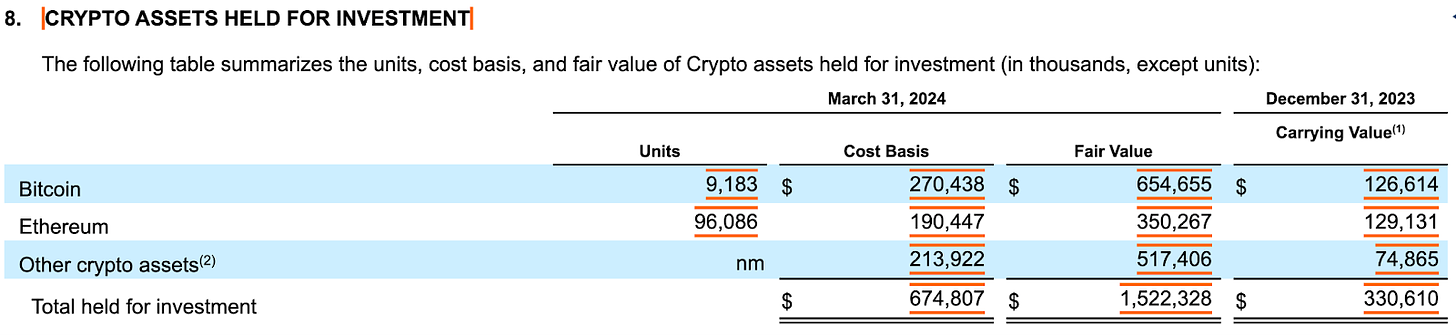

HODL 加密貨幣投資收益

值得一提的是,除了主要業務的營收,在第一季的牛市中 Coinbase 還新增了 6.5 億美元的投資收入,相當於 40% 的總營收。

這些投資僅限於 Coinbase 對於 BTC、ETH 等藍籌資產的報酬,且財報中提到這些資產組合將以 HODL 為目的。上圖顯示此投資組合在第一季從 3.3 億美元成長到 15 億,季增近 500%。

由此可見,牛市不僅主要營收增加,還會額外賺到一筆可觀的投資收益、推高營運槓桿。

從資產負債表了解 Coinbase 資金風險

2024 第一季資產負債表重要數據

從帳上資產來看,Coinbase 3,347 億美元託管資金中明確做到 100% 儲備,數字經由四大會計師事務所 Deloitte 查核,儘管鏈上數據網站難以統合 Coinbase 各個資產地址,仍然具有相當可信度。

現金及約當現金總和 75.6 億中大部分應為 Coinbase 營運資金,但也可以解讀成即時的償債能力,若是託管資金遭遇風險可以隨時動用補足缺口。

第二季電話會議摘要(2024.05.02)

(156) 🔴WATCH LIVE: Coinbase Q2 2024 Earnings Call | $COIN - YouTube

第二季電話會議焦點在於 Coinbase 第一季的財報表現、接下來的策略、應對美國 SEC 監管的看法:

第一季財報表現

-

2024 Q1 交易量超過 2023 一整年

-

$USDC 發行量從 24B 漲到 32B,漲幅逾 30%

-

BTC ETF 帶動 Coinbase 機構客戶、機構交易量創歷史新高

接下來的營運策略

-

提到會積極支持加密產業的總統候選人

-

會積極投資/開拓能帶來穩定收益的項目,如 $USDC、 Base Rollup

-

坎昆升級使 Base gas fee 下降 99%,預期帶來更熱絡的 L2 生態

應對美國 SEC 監管的看法

-

將會更積極支持推動加密產業的候選人,以及美國各州具倡議能力的 Crypto 組織

-

樂見 Uniswap、Consensys 等 Web3 建設者主動反駁 SEC 的主張

Coinbase 會發幣嗎?應該如何埋伏?

過去 Coinbase 法務長曾指出 Coinbase 一直保有發幣的可能性,但實際規劃需等待監管環境及相關法規落地。以現行美國監管環境來看,6 7 月時 SEC 仍指控 Binance 違反規定發行 $BNB,近期法院又認可 Binance 能使用用戶資金投入美債,整體來說陰晴不定,而 Coinbase 本身才在幾個月前輸掉與 SEC 的訴訟,目前正在上訴階段,中短期難以看見 Coinbase 發幣的跡象。

中長期而言,美國加密監管環境逐漸變得明朗,願意支持加密貨幣產業的總統候選人川普支持度遠大於拜登以及其他民主黨競爭對手,先前國會也通過了 21 世紀金融創新與技術法案(FIT21),放寬加密貨幣產業的發展限制,並定義明確的監管方針。此舉相當於為 Coinbase 空投預期注入活水。

Base 目前正進行 Onchain Summer 吸引不同賽道的項目方和開發者進駐 Base,參與 Buildathon 將有機會瓜分 600 顆 ETH 的獎池,在過程中 Mint 官方 NFT 可以留下錢包足跡,隨監管環境可能在明年變得明朗,未來或許成為空投計算的依據。

對於用戶來說,過往在 Blast 的大部分項目方拿到生態空投後將其共享給用戶,依循類似的概念也可以從 Onchain Summer 裡面找到有潛力的空投項目,做長期佈局。

放眼中長期仍可以樂觀心態判斷,但眼前必須先解決 Coinbase 與 SEC 之間的官司。

6 7 月時 SEC 仍指控 Binance 違反規定發行 $BNB,近期法院又認可 Binance 能使用用戶資金投入美債,整體來說陰晴不定,持續關注。

小結

在第一季的財報解析中,我們看見了交易所在行情經歷迅速牛熊變化帶來的影響,巨大的營運槓桿在年初這波為期一季的小牛為 Coinbase 帶來超過 2023 一整年的淨利。

粗估交易所在牛市的利潤會是熊市的 3 倍以上,在 Q1 的時候我們見到 $BNB 落後大盤數週之後才 2 倍突破至 ATH 位置,或許下一次經歷迅速變化的牛熊行情中也可以多觀察 CEX 代幣的價格變化,找出買點。

▌跟幣研社群一起研究討論,歡迎加入 每日幣研華語交流群!

▌訂閱每日幣研電子報 (每周一篇,快速了解市況、鏈上數據以及潛力項目動態)

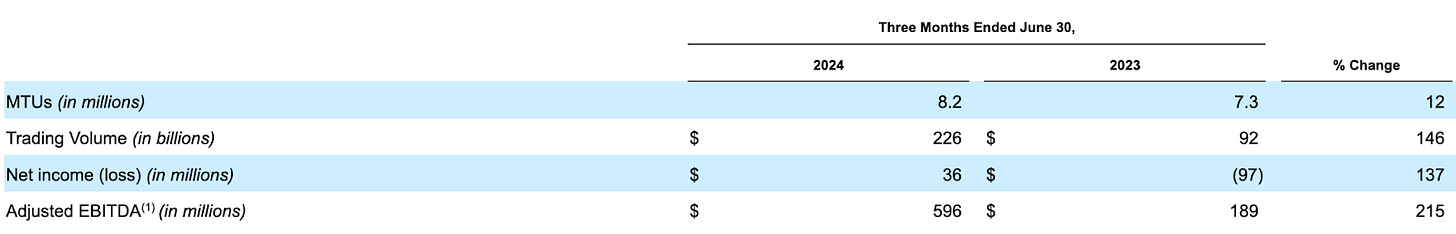

[2024.08.09] Coinbase Q2 財務報告與法說會摘要

股價關鍵影響因子

-

月平均交易人數(MTUs):不分是否為活躍用戶,較去年 Q2 成長 12%

-

交易量:Coinbase 平台總交易額

-

淨利:財報的最終利潤指標,較容易被外在不可控因素影響

-

EBITDA:較能反映企業本身營運實力的利潤指標

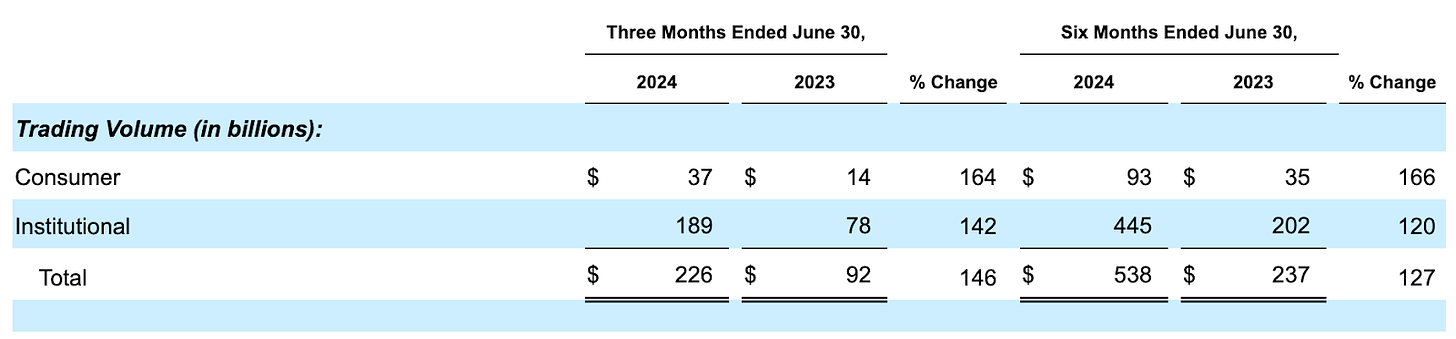

交易量

交易量是 Coinbase 營運表現的關鍵影響因子,第二季總交易量為 2,260 億美金,相比上一季總交易量高達 3,120 億美金衰退了 27.5%

損益表摘要

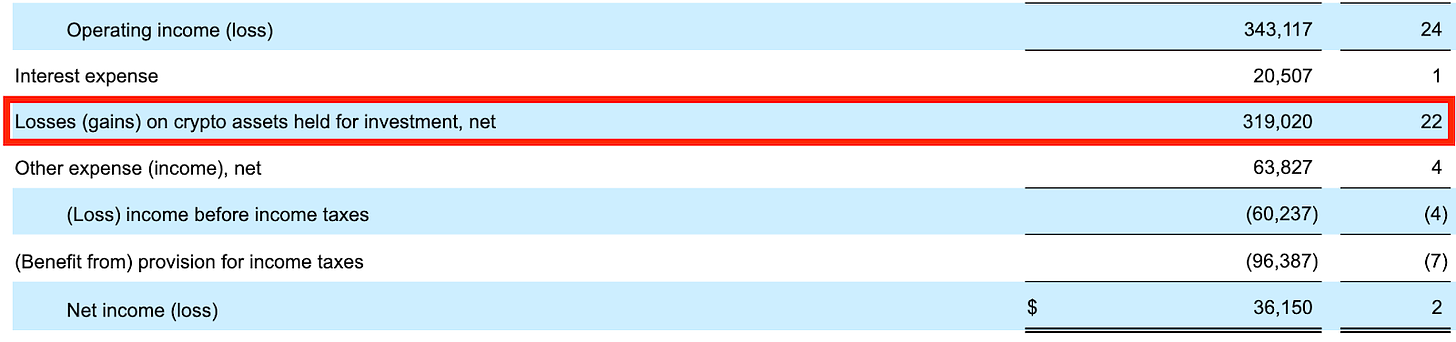

2024 Q2 損益表重要數據

從第二季 Coinbase 經歷了小牛後的回撤與盤整階段,交易狀況明顯不如第一季,導致 EBITDA% 下殺了 23 個百分點。雖營收僅衰退 11%,但利潤率最高的交易所手續費衰退高達 31%,其餘均由利潤率低的其他業務彌補(如 USDC、Base、鏈上收益),此外還因幣價下跌承受了高達 3,100 萬營運資金損失,導致 EBITDA 幾乎腰斬。

淨利驚人地下降了 97%,主因在於第二季 Coinbase 持倉的藍籌幣種虧損了 3.2 億美金,致使稅前營業利益率還有 24%,稅後淨利率僅剩 2%。

第二季期間 Coinbase 持倉藍籌幣種的漲跌幅

-

ETHUSD: +4.26%

-

BTCUSD: +5.31%

-

SOLUSD: -15.27%

-

TOTAL: -5.94%

各大營收管道表現

從此圖表中可以看到交易所業務仍是 Coinbase 的營收大宗,而牛市來臨為交易所業務和鏈上收益暴增,帶動整體股價成長,僅 $USDC 收益相對穩定,官方在法說會中特別提到將持續投資、提供如 $USDC 這樣相對穩定的業務,藉此降低營運波動。

第一季經歷了 BTC ETF 狂熱,10 間發行商有 8 間選擇 Coinbase 託管服務,其餘 2 間分別是 Fidelity 選擇自託管、VenEck 選擇 Gemini 交易所,目前美國交易所機構服務仍以 Coinbase 為大宗,許多 BTC ETF 發行商均表示難以找到其他競爭者。

▌跟幣研社群一起研究討論,歡迎加入 每日幣研華語交流群!

▌訂閱每日幣研電子報 (每周一篇,快速了解市況、鏈上數據以及潛力項目動態)

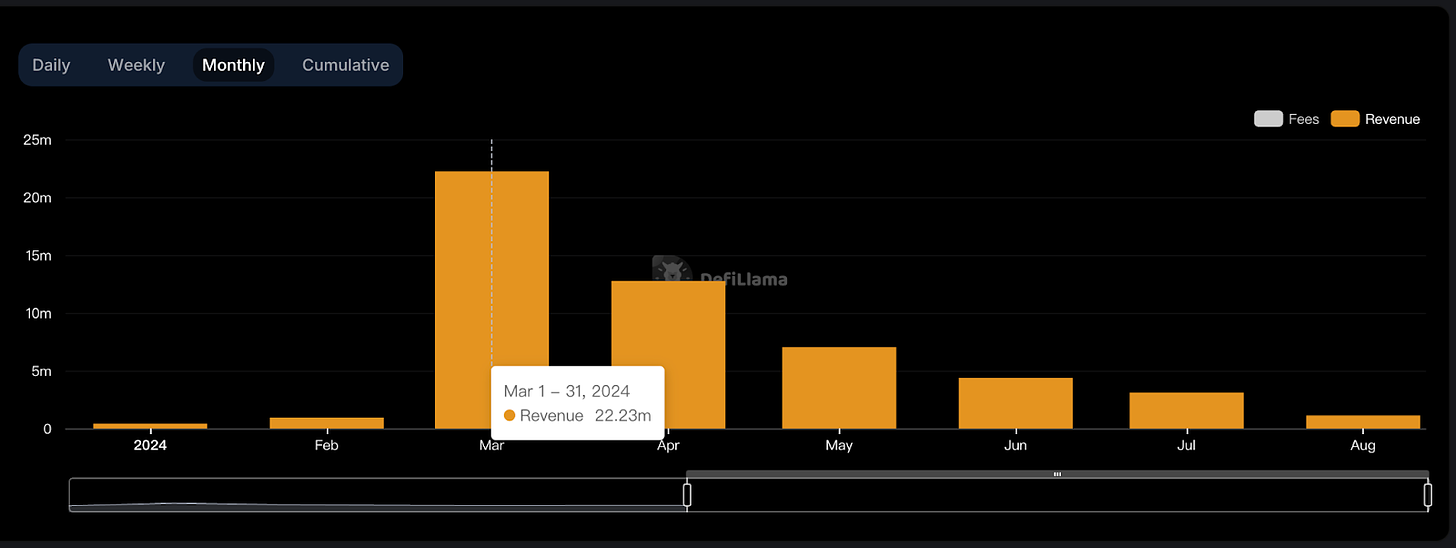

Base 排序器收益圖

Base 排序器收益今年三月達到高峰,在 4 月脫離大盤加密貨幣市值高峰後,便持續陰跌至今。

Coinbase Q2 法說會摘要

Coinbase 2024 年第二季財報電話會議上,主要高階主管討論了監管進度、收入成長和未來計畫。儘管交易收入下降,但該公司報告調整後的 EBITDA 和淨利潤為正值。

Coinbase 旨在透過以公用事業為中心的措施和合作夥伴關係來推動加密貨幣的採用。他們對歐洲 MiCA 立法對 USDC 採用的影響持樂觀態度。該公司還致力於擴展其衍生性商品平台、資產管理產品和產品路線圖。

監管清晰度被認為對於釋放新資本和促進加密產業創新至關重要。 Coinbase 計劃在 2024 年下半年增加招聘人才,藉此迎接未來幾年步入成長的市場。

投資機構重要提問摘錄

問題2: 如何支持更好的產業監管,股東可以如何幫助?

-

美國使用過加密貨幣的人高達 5,200 萬人

-

Coinbase 會積極參與並支持像是 Fair Shake 或 Stand with Crypto 這樣的組織

問題5: USDC 的市場競爭力及應用場景,是否可以吸收 USDT 的市場份額?

-

USDC 是第一個符合歐洲 MICA 法規的穩定幣,具備合規競爭力

-

對於競爭有信心,USDC 是 2024 年增長最快的穩定幣,年初至今增長了 30%,Base 交易量達到每週 200 億美元

-

面對降息將使 USDC 收益下降,Coinbase 已做好準備把增加穩定幣應用場景,擴大 USDC 發行量以抵銷收益下滑

問題9: 傳統金融巨頭進入加密市場的影響,打算如何佈局競合策略?

-

目前加密貨幣缺乏監管明確性成為傳統機構進圈的最大阻礙,選擇進圈的機構大多會使用 Coinbase Prime 服務,成為 Coinbase 的客戶

-

傳統機構因為監管不明確,僅配置 1-3% 比重的加密貨幣在投資組合裡

-

除了金融機構,監管明確之後 Coinbase 也將能夠和大型科技巨頭合作,使加密貨幣的效用大幅增長

參考資料

-

Crypto Economy' Thanks To Bitcoin ETFs - Coinbase Glb (NASDAQ:COIN)

-

Coinbase’s quest to stay profitable throughout cycles (popularfintech.com)

延伸閱讀

Messari 每一季都會在 Coinbase 財報公布前發表營收預測報告,過往精準度高,在 2024 第一季的時候 Messari 逆風大部分華爾街分析師的預期,成功預測 Coinbase 營收成長 100% 以上。

Bill

聚焦在宏觀數據、總體經濟、DeFi 賽道。喜歡用經濟學思考萬物本質,對冷僻新事物充滿興趣