NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

本文目錄

今天讓我們來看看,如何透過幣安收息,以在持有一定加密貨幣的情況下,獲得一定回報。

如何以幣安收息?本文章將包括以下各個重點

- 新手必用收息平台:幣安寶的操作及介紹

- 什麼是 Staking,為什麼Staking會具有抗通脹的用途?

- 幣安目前具有11個DeFi項目,可透過幣安直接操作DeFi項目

- 如何參與新幣挖礦/BNB收益池/流動性挖礦/雙幣投資?

幣安收息理財產品 共7種投資產品

幣安寶收息只為其中一種方式

加密貨幣其實不只可以靠短線、長線波幅獲利,亦可以有如實體貨幣般,透過投資操作,獲得被動收入。

接下來,我們再來根據不同選擇的「報酬獲利」程度,再加上「風險高低」程度,詳細比較後再來幫助大家挑選最適合自己的「被動交易」操作模式。

存入加密貨幣到幣安交易所

在使用幣安寶體制之前,首先要確保幣安交易所要有一定加密貨幣,包括如 BTC、ETH、USDT ,作為本金,才可以操作。關於如何入金,可以閱讀我們先前的文章作為參考。

下圖為幣研特別整理,各個幣安理財型產品的預期年化報酬及風險程度

| 預期年化報酬 | 風險高低 | 申購幣種 | |

| 幣安寶 | 0.2%-35% | 低風險 | BNB BUSD USDT |

| Staking | 5%-50% | 中高風險 |

多達5.60個幣種

較為多樣 |

| 新幣挖礦 | 5%-數百% | 中等風險 | BNB BUSD DOT |

| BNB收益池 | 5%-10% | 低風險 | BNB |

| 流動性挖礦 | 0.25%-50% 不等 | 中高風險 |

BTC

ETH BNB BUSD USDT等多幣種 |

| 雙幣投資 | 2%-70%不等 | 高風險 |

幣安收息方法 一

新手必用收息平台:幣安寶

幣安寶是新手最常用的收息平台,雖然比其他進階平台,利息相對較低,所需的幣種也以穩定幣(BUSD、USDT)以及平台幣 BNB 為主,如果將資金一部分投入幣安寶中,不僅可作避險,也可以隨時靈活調度資金。

之後可以看到三種產品方案,分別是活期、定期、活動,其實就與我們先前所認知的金融產品一樣,活期相對靈活,資金可以隨時取出。

目前幣安支援將近80個幣種的活期產品,透過投入不同的幣種申購,得到的收益也不一樣,定期則是收益較高,分為7天到120天等期限,筆者截稿時依照手機版本數據,30天期限的定期產品可以達到 10% 的年化收益,可以說是已經媲美非常多傳統金融產品的利率了,至於活動則是不定期推出,通常會是這三種理財產品中收益最高的,不過所要投入的幣種也會比較新,提醒讀者需要做好研究之後再投入會比較好。

| 活期 | 定期 | 活動 | |

| 產品週期 | 隨時申購贖回 | 7天、15天、30天、60天、90天、120天 | 5-90天不等 |

| 回報率 | 0.2%-8% 不等 | 3.6-35% | 5-20% 年化不等 |

幣安收息方法 二

質押挖礦 Staking|持倉抗代幣通膨

質押挖礦為去年7月幣安將原本的 「持倉返利」與「鎖倉收益」結合升級後的產品,透過在幣安理財的頁面中可以看到「Staking」的字樣,就可以查看細節。

其實 Staking (質押)這一個字在區塊鏈產業生態中非常常見,不同項目、不同區塊鏈的信仰者,常會將手上代幣質押在系統中,進而獲取年化收益的利息。

因為大多數項目根據不同的代幣經濟都會有增發的現象,因此持幣者透過 Staking 可視為持倉抗通膨的一個方式。

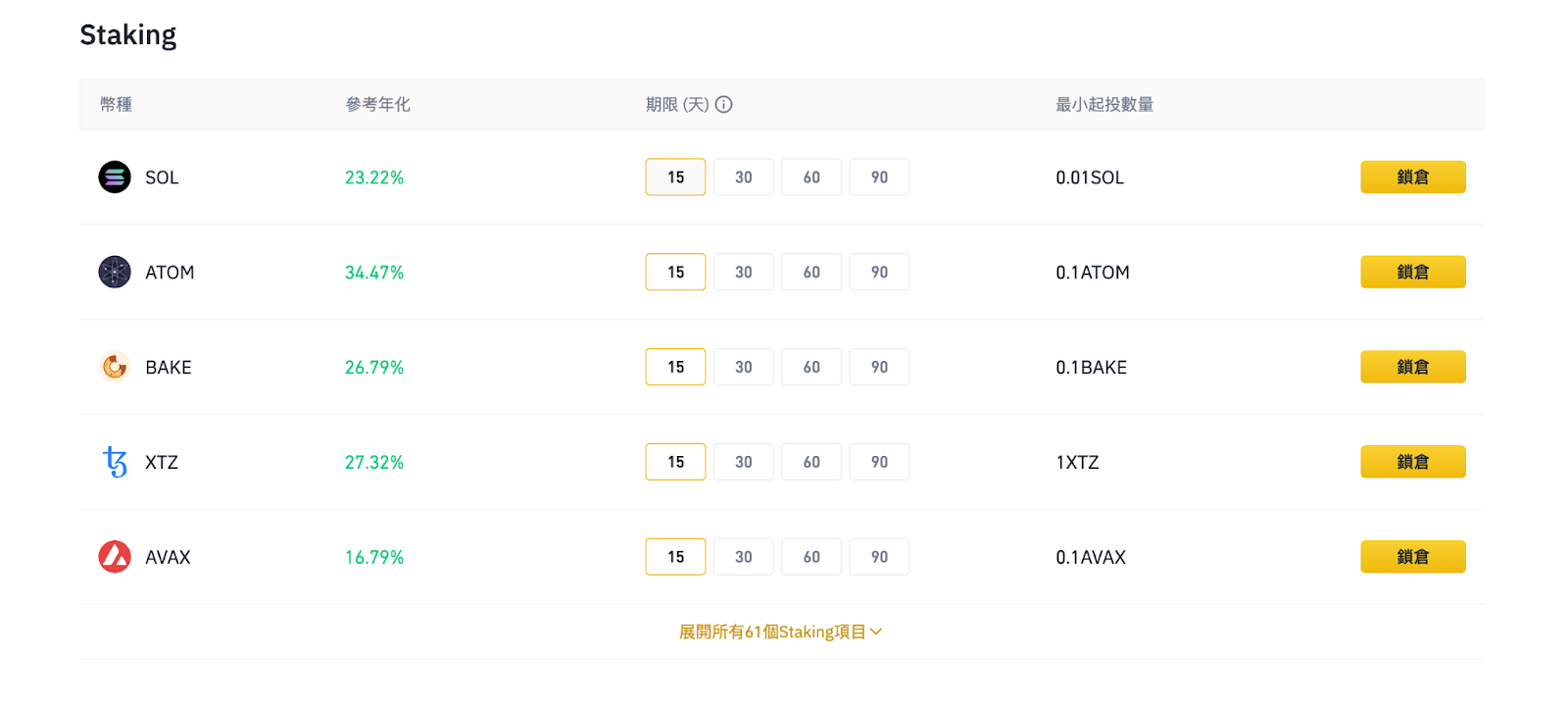

幣安的 Staking 理財分為兩種方案 — 「Staking」 以及 「DeFi 挖礦」 兩種

Staking 方面,目前幣安支援如 SOL、ATOM、BAKE 共超過70個熱門幣種的質押,共有 15天、30天、60天、90天等方案可以選購,年化報酬率為 5%至100% 不等。

幣安收息方法 三

DeFi 挖礦|透過幣安直接操作DeFi項目

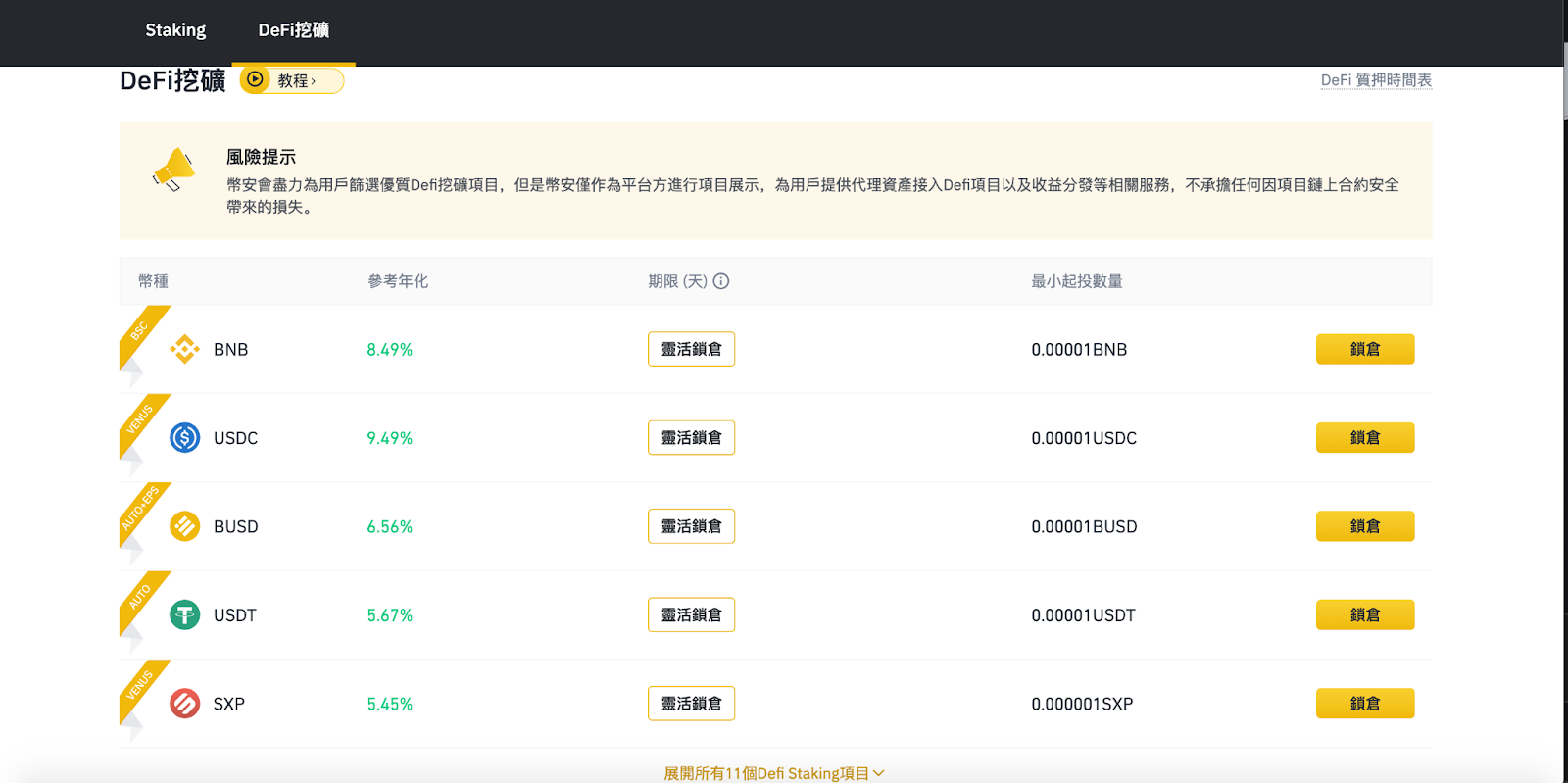

DeFi 挖礦則是幣安近期才推出的產品,透過用戶所認購的幣種,存入所挑選的優質 DeFi 項目中,降低 DeFi 協議的使用門檻,不過要注意。幣安並不承擔項目在鏈上可能會發生的合約安全問題,以及帶來的資產損失。

幣安目前具有20種 DeFi Staking 產品

De-Fi , Decentralized Finance,去中心化金融,又稱開放金融,起源於加密貨幣原生社區,為 Dharma Labs 的 Co-founder 及 CEO Brendan Forster 首次提出的概念。

DeFi 的本質能讓使用者在進行基於區塊鏈技術提供的金融服務時,不再需要傳統的中間機構,(銀行、基金管理人等)就能夠自行執行運作,由此開創一套獨立於傳統的嶄新金融體系,從此大幅降低人們使用金融服務的門檻、並能夠具有「交易紀錄上鏈,透明公開」「去中心化交易,提升效率」等好處。

目前幣安提供 20個 DeFi Staking 的產品,包括穩定幣(BUSD、USDC、USDC、USDT)、BNB到 ETH、LINK 都可以選擇。

年化報酬率介在 0.9%至8.7% 之間,採用靈活鎖倉。大家可以透過幣安交易所就可以享操作 DeFi 的報酬率,這些 DeFi 挖礦的產品都是經由幣安篩選過。

風險會比自己在不同的 DeFi 協議操作來的低,壞處是年化報酬率可以會比自己操作還要稍微低一點,就看讀者怎麼選擇了。

幣安收息方法 四

新幣挖礦|加密貨幣界的「發新股」

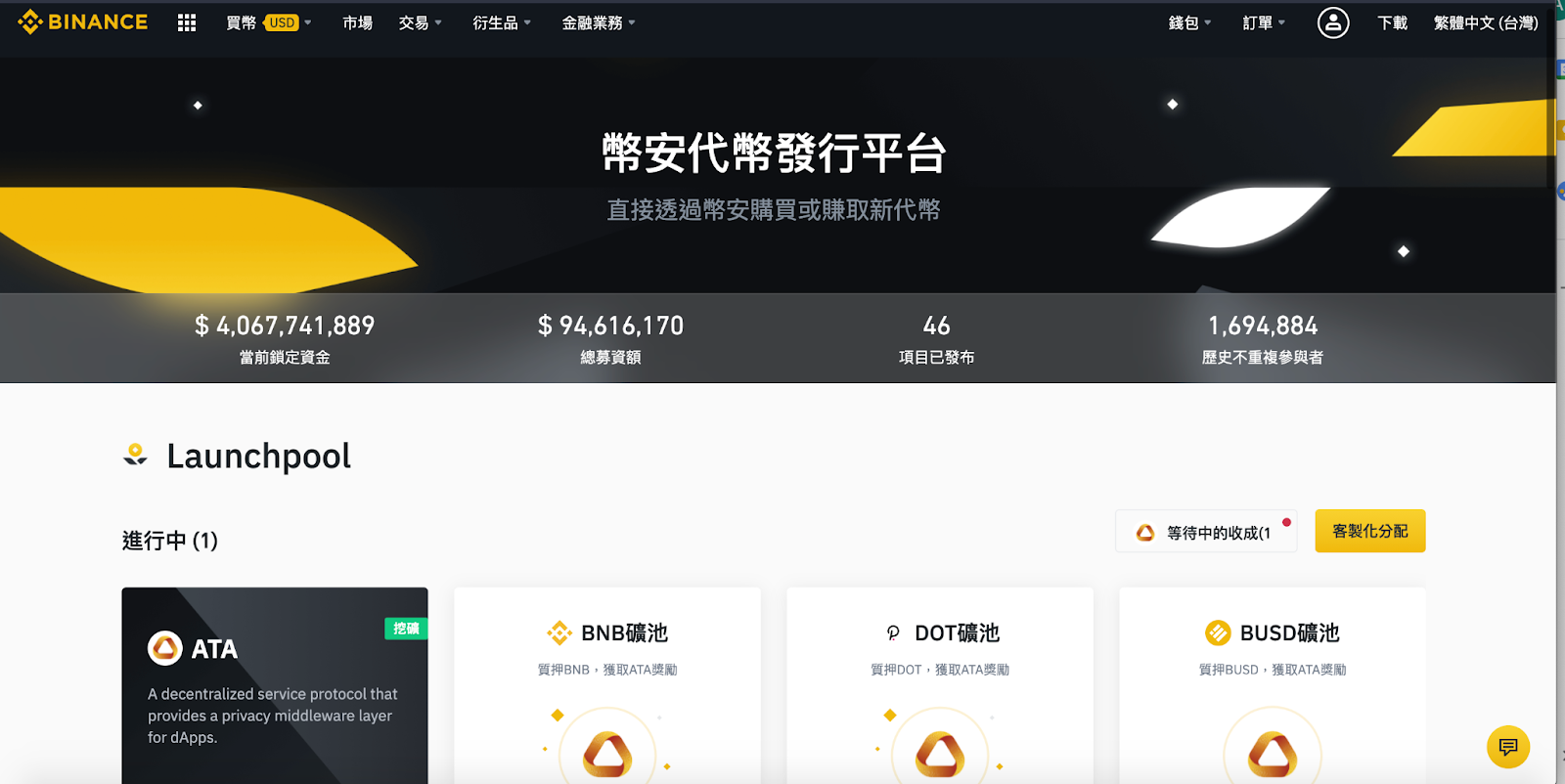

Launch Pool 新幣挖礦

新幣挖礦可以想像成幣安交易所幫助想要在交易所上幣的項目方進行 ICO (首次代幣發放)的行銷策略,我們稱為 IEO(Initial Exchange Offering,首次交易所代幣發放)幣安作為這些代幣的發行平台,我們只要透過活動期間的質押,根據池子內的質押比例,就可以換取即將上市的新幣。

通常使用幣種為:BNB、BUSD,近期則開放 DOT 為新的質押幣種

此圖為先前其中一檔新幣挖礦的活動,代幣都是無需鎖倉,靈活存放,只不過不同的存放幣種,所分到的獎勵佔比也會不同,通常 BNB 會是最多的。

Launchpad

Launchpad 的進行方式則較不一樣,參與者需要在活動期間質押 BNB,換取新幣上市的抽獎券份額,以平均質押數量,計算持倉份額,質押越多 BNB,獲得的搖號抽獎券也會越多,每 50 BNB 為一份,一個帳號最多可以質押 500BNB。

Launchpad 模式相對於 Launchpool 就不是人人都有,抽到份額的參與者才會有兌換新幣的機會,會利用質押的 BNB 來購買新幣,

幣安收息方法 五

BNB 收益池|聚合收益的簡化方案

BNB 收益池可以想像為 BNB 持幣者一站式投資方案,透過收益聚合的方式,BNB 收益池整合「幣安寶活期」、「BNB DeFi 挖礦」,以及「新幣挖礦」等產品,幫助用戶獲取最高收益,同時分散風險。

於網站中可看到目前的預估年化收益,BNB 收益持也是靈活存取的。

幣安收息方法 六

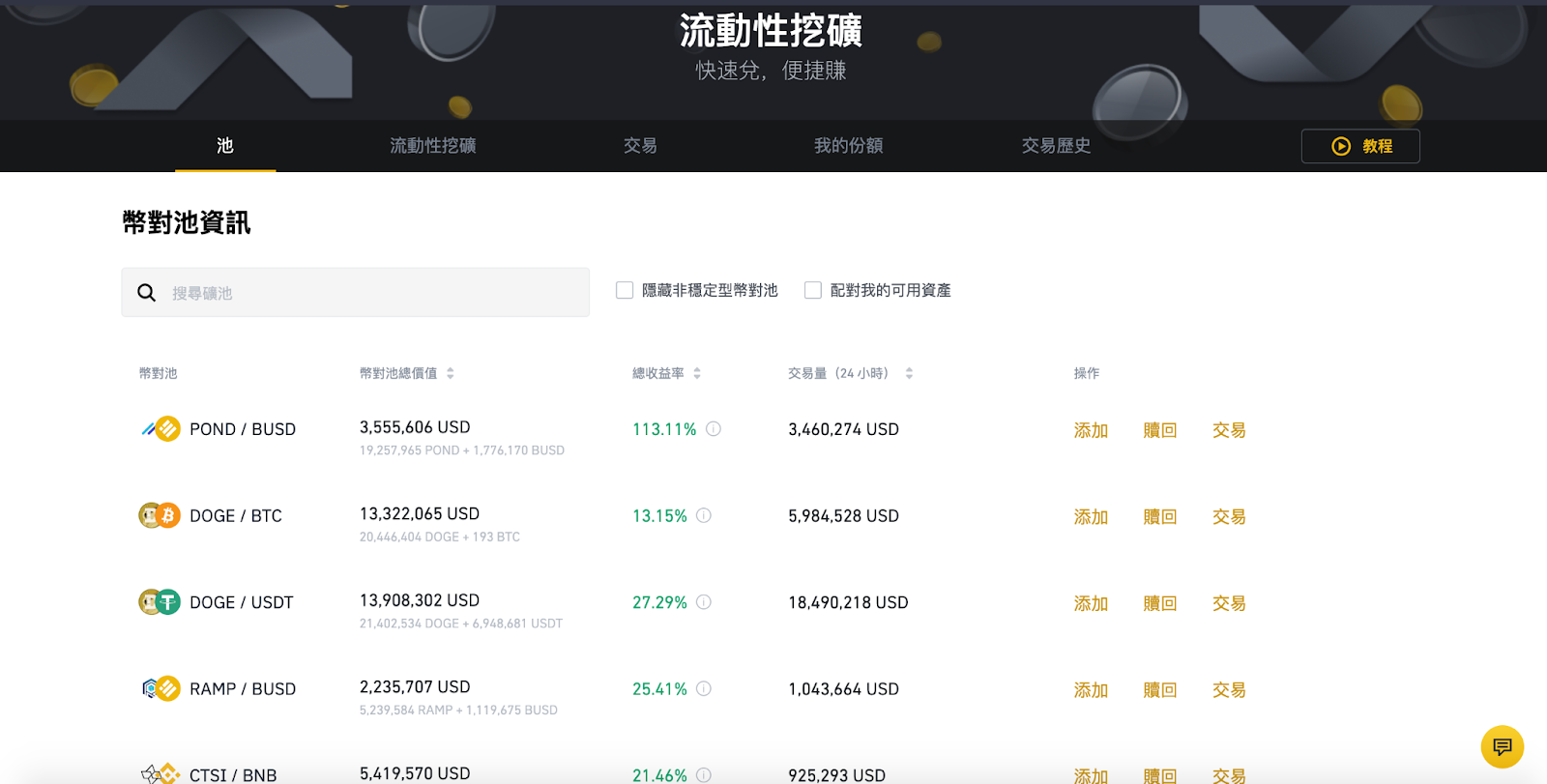

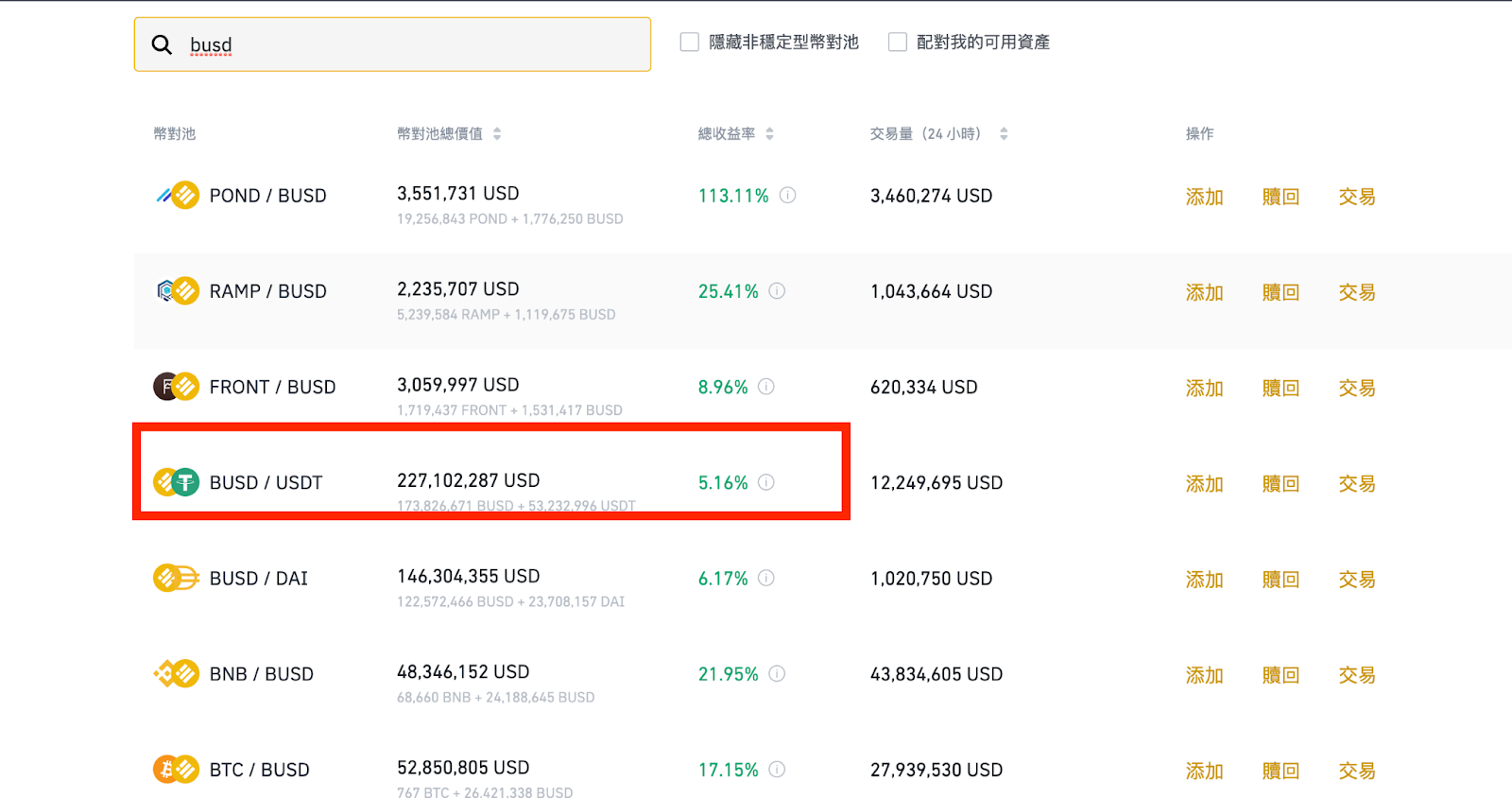

流動性挖礦 |以提供動性賺取利益

流動性挖礦(英文通常翻為 Liquidity Mining 或是 Yield Farming)可以視為是 DeFi 產品的進階型方案,顧名思義,用戶提供平台資金流動性進而賺取收益,與加密貨幣交易所不一樣的是,DeFi 協議的流動性都是由用戶所提供的。

為了激勵大家來提供流動性,不同平台都會有相應代幣獎勵回饋給用戶。

幣安一樣透過為我們篩選 DeFi 協議的方式,提供用戶簡易操作就可以進行流動性挖礦。

透過頁面,我們同樣可選擇想要參與的流動性挖礦,由於流動性挖礦以雙幣種為操作模式,也因此在操作的過程中,利潤可能會受到投入兩個幣種的價格波動所影響,造成無常損失(Impermanent Loss,也可以稱為 IL),因此在收益的計算中更為複雜,所需要承擔的風險也比較高,這一個理財方案較不適合新手。

當然也有較低風險的方式,可以選擇兩個幣種皆為穩定幣的池如 BUSD/USDT,如此可以把無常損失降到最低。

流動性挖礦的收益極為浮動,主要容易受到池子內的總資金影響,當池子內的資金被快速抽乾時,有可能會造成收益率極低的情形發生。

幣安收息方法 七

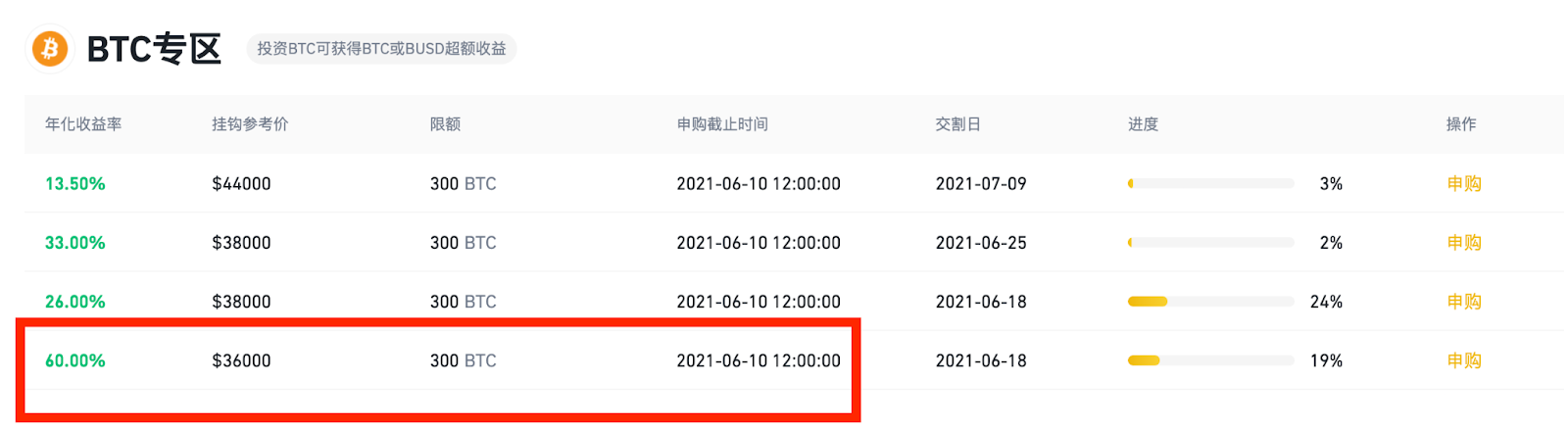

雙幣投資|期權模式理財產品

雙幣投資可以視為是金融衍生品,也就是期權變型的理財產品,雙幣投資通常由三種元素所構成

- 年化收益率:根據時間長短以及掛鉤價有所不一樣

- 掛鉤價:當達到價格時,投入幣種會被轉化

- 交割日:產品到期的時間

讀者需要注意的是,此種產品最終收回的幣種有可能與原先所投入的幣種不一樣,雙幣投資假如有超過掛鉤價的行為發生,當初所投入的幣種便會被轉化。

此產品適合持有成本較低,且有意願將持有的 BTC 轉為美金的投資者,當然你也可以選擇年化最低,最不可能被轉化的方案(掛鈎價為 44,000),這樣就可以透過風險較低的方式進行囤幣的動作,幣本化的收益長期來看也是能夠相當吸引人的。

假設我們投入了1 BTC,收益會是如何呢?

| BTC/BUSD | 獲得收益 | 結算幣種 | 說明 | 操作概念 |

| 結算市價為

37,000 掛鉤價為 36,000 |

475.2 BUSD | BUSD | 獲得等同於 60% 年化的BUSD收益 | 自身購買成本低於 36,000 都算是賺的 |

| 結算市價為

35,000 掛鉤價為 36,000 |

0.0132 BTC | BTC | 獲得等同於 60% 年化的比特幣收益 | 長期看好 BTC,囤幣專用 |

我們透過表格來呈現可能會有的結果,假如我們申購某產品掛鉤價為$36,000,結算時比特幣價格超過 36,000,我們的比特幣會被賣為 BUSD,相反假如最後價格低於掛鉤價,那麼我們就可以享有等同於比特幣 60%的年化收益。

由於掛鉤價越近代表自己申購的比特幣越容易被轉化,可獲得的年化收益也較高。

任何投資產品皆有風險,DYOR

此文不代表每日幣研有任何之投資建議,只是簡單整理讓大家可以更清楚其中的報酬與風險所在,在進行操作之前一定要仔細瞭解背後的原理以及潛在的風險為何,如此才能清楚掌握自己應該分配多少比例到不同的產品當中。

幣安 Binance 交易所 完整使用操作教學

聲明:以上內容及觀點皆為參考且不構成投資建議,亦不代表每日幣研觀點和立場。投資者仍應自行決策,對投資者交易形成之直接間接損失作者將不承擔任何責任。

1. 加密貨幣如何透過幣安收息?入場門檻資金為何?年利率一般有多少?

投資者可將加密貨幣存放在幣安的帳戶當中,再利用不同的投資產品,如幣安寶,質押 Staking 等方式賺取利息。

幣安的收息機制並沒有特別設定的入場門檻,用戶不需要存放特定金額在帳戶內維持運作。 幣安現時提供達7種加密貨幣投資產品,年利率由4%到數倍不等,視乎收息產品的特性。

最適合新手使用的幣安寶,活期和定期存款的年利率大約為4至5%,即使不同幣種和存款時間將影響利率,已遠超一般銀行的存款利率。

2. 幣安提供甚麼收息工具?

幣安一共提供7種收息產品:

1. 幣安寶

2.質押Staking

3.DeFi挖礦

4.新幣挖礦

5.BNB收益池

6.流動性挖礦

7.雙幣投資合

共7種的投資產品。

當中,幣安寶較適合穩健的投資者使用,用戶能夠透過活期,定期和活動存款收息,年化回報率大概在於4至5%左右。

其他高收益的投資工具較適合進取的投資者,例如:

-質押Staking:透過質折加密貨幣抗通脹

-DeFi挖礦:以去中心化區塊鏈挖礦,賺取獎勵;

-Launch Pool 新幣挖礦:賺取即將上發行的新加密貨幣

-BNB收益池:買入BNB再獲一站式投資回報

-流動性挖礦:透過DeFi平台,提供資金賺取收益

-雙幣投資:容許用戶投入一種加密貨幣,再利用其他幣種收取收益

3. 那種收息方法最適合新手?

幣安具有7種投資收息工具,每一種收息工具的回報率都會根據市場波幅及幣種而改變,無法一概而論。普遍而言:

- 幣安寶的和BNB收益池風險和回報率比其他產品低,較適合新手和保守的投資者

- Staking和DeFi挖礦的收益從5%到100%不等,取決於該幣種的利息

- 新幣挖礦的回報可能高達數倍,依賴幣種往後發展

- 流動性挖礦的回報率則較平常DeFi操作低,但有效減少風險

- 雙幣投資的預期年收益由10%到70%不等。

不論投資在哪一種產品上,務必先做比較,了解甚麼最適合自己的期望和投資目標。

4. 以加密貨幣收息有哪些風險?

透過幣安以加密貨幣收息主要有兩大風險。

1. 加密貨幣價值波幅大:雖然加密貨幣及相關產品的利息收益遠超一般金融產品,但加密貨幣的價值升跌幅度,亦遠超傳統金融產品。即使賺取一定的利息,加密貨幣價值將大幅下跌,投資者少不免遭受損失。投資者可選擇穩定幣作投資,享受高利息回報同時並減低風險。

2. 帳戶安全:網絡資產少不免遭受黑客入侵,即使採取足夠安全措施,亦可能會因忘記密碼而失去加密貨幣資產,新聞時常聽聞類似事情。現時大多數的加密貨幣錢包及交易所已極為安全,甚至有保險保障用戶的資產,並不危險。

5. 加密貨幣收息較傳統金融產品(如股票等)的優勢之處是什麼?

投資加密貨幣和傳統金融市場的產品一樣,都具有一定的風險,不過加密貨幣的市場波幅比傳統市場大,某些加密貨幣產品的風險甚至比衍生產工具有過之而無不及,同時回報也更高。

另外,加密貨幣有以下優勢:

- 市場每天24小時持續運作,並沒有開市和收市時間;

- 投資者可以隨時隨地進行買賣

不同區塊鏈和加密貨幣所使用的技術和風險不盡相同,加密貨幣價格波動可能在一夜之間大幅急漲急跌。投資前務必了解背後原理及風險,以及衡量自己能承受的風險,別因為其他人推薦就盲目投資。

每日幣研

《每日幣研》為來自台灣及香港的區塊鏈從業者所創立的自媒體品牌。我們致力於普及與推廣艱澀難懂的加密貨幣及區塊鏈資訊。