NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

隨著 DeFi 市場繼續表現出開始評估風險的情勢,我們開始對 Sushi 項目的基本面和表現進行深入評估。

本週加密貨幣市場出現了強勁的出價,ETH 以 2,423 美元的價格回到了交易區間的高位。 DeFi 代幣的交易價格也更高,大部分回到了 7 月初的水平。

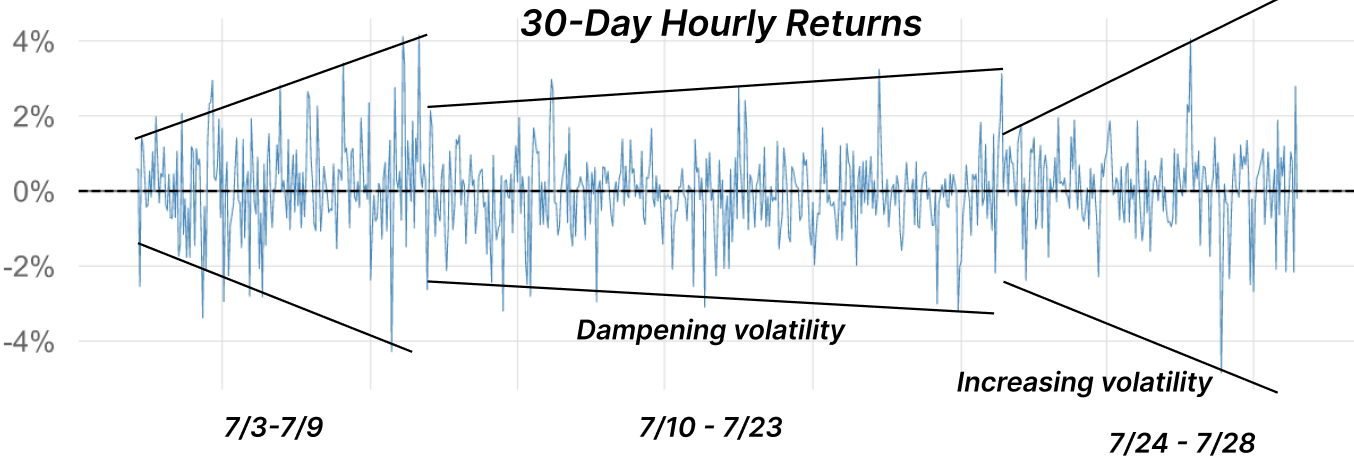

正如我們在過去關於波動率的討論中所指出的,波動率的長期收緊創造了一個螺旋彈簧,已經開始展開。

在這篇文章中,我們將探索:

- 每週評估 DeFi 市場對一周積極價格走勢的反應。

- 關於 Sushi 生態系統的採用和發展的專題文章,以評估 Sushi 迄今為止的地位。

DeFi 表現概覽

儘管整個生態系的代幣價格都在上漲,但大多數主要 DeFi 項目的基本面仍遠低於高位。我們尚未看到價格波動與 DeFi 應用程式的使用之間重新出現正相關。相反,基本面持平,而價格自 5 月份的拋售以來一直在上漲。

一些總結示例:

- DEX 交易量已恢復到 2021 年初的水平

- 由於利率繼續壓縮,借款利用率仍然很低

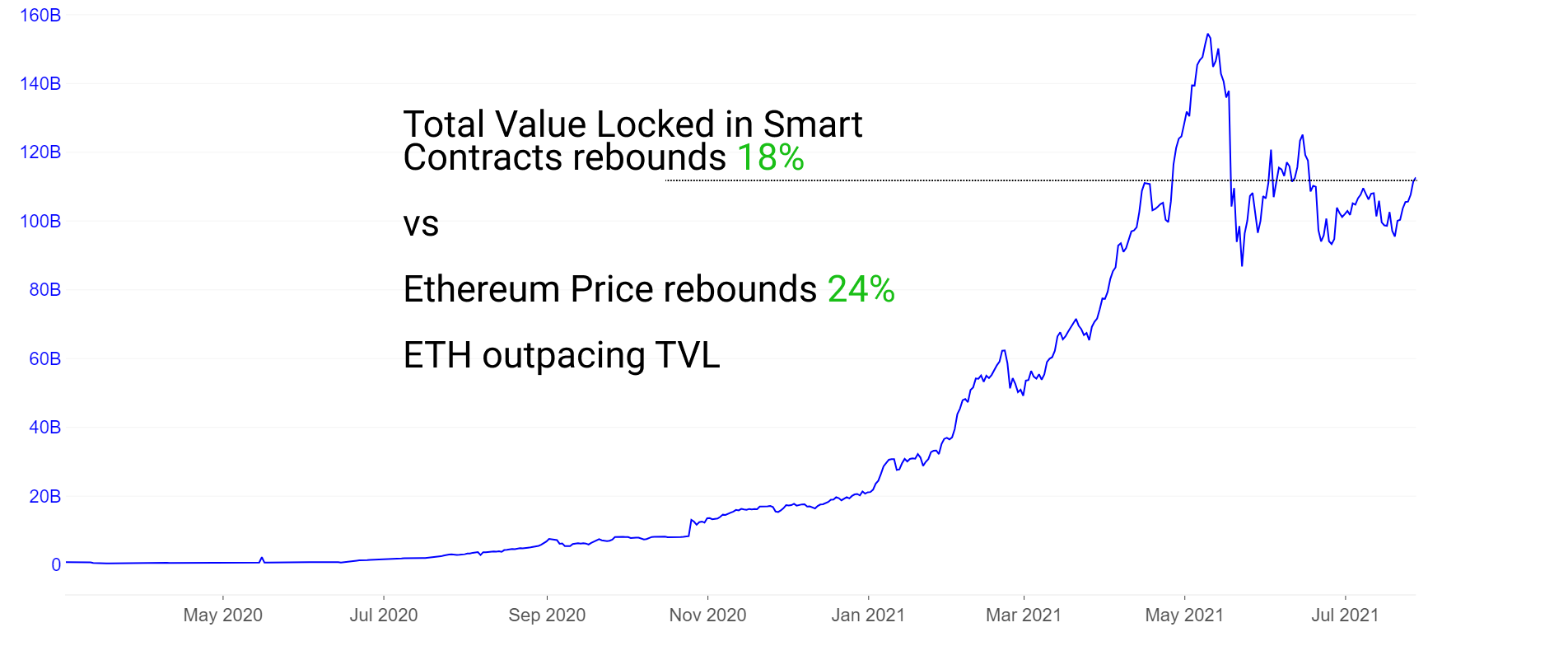

- 鎖定的總價值正在上升,但被 ETH 價格的變化所超越

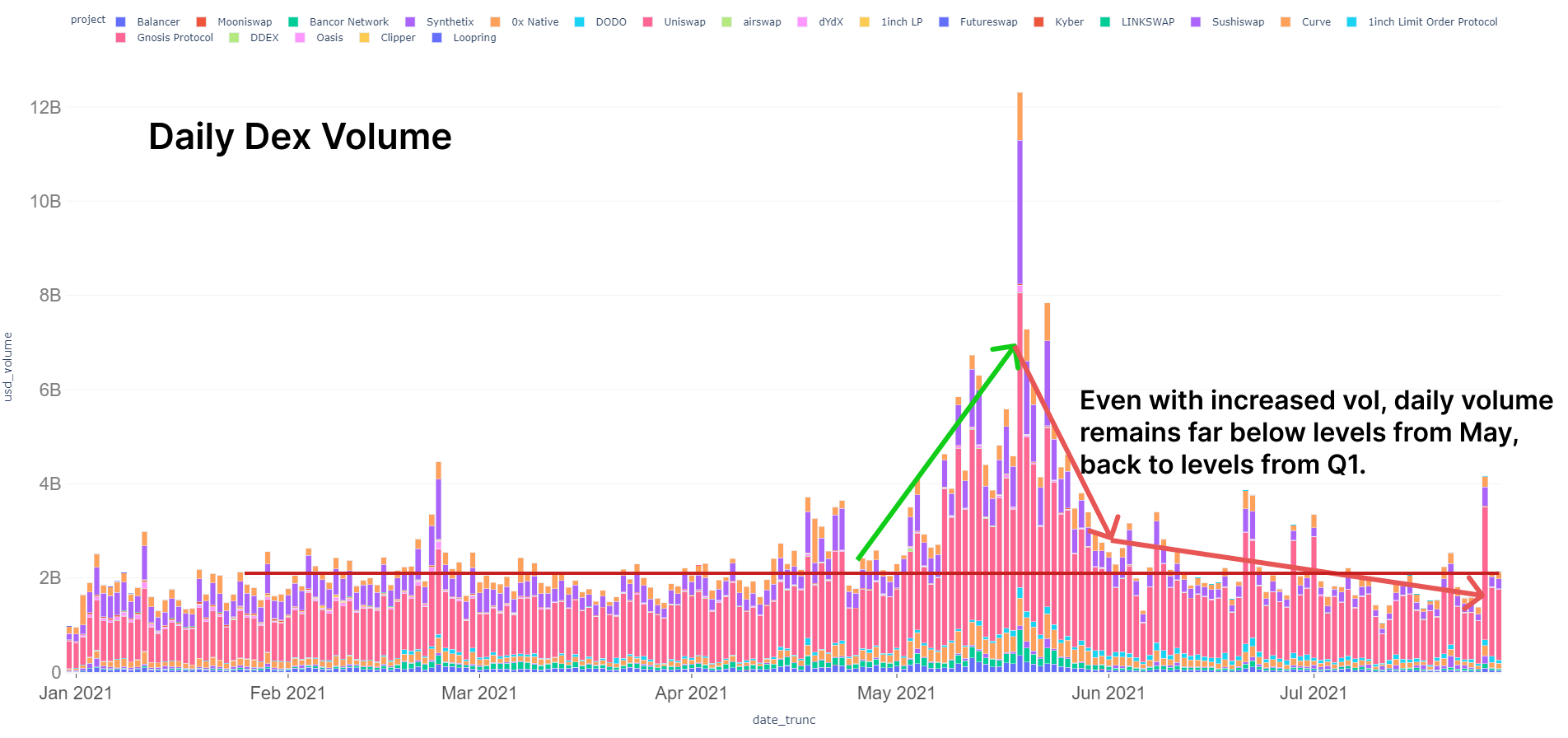

價格波動通常與 DEX 交易量的增加直接相關。本週所有以太坊 DEX 的每日交易量在 $1.5B 和 26 日達到超過 $4B 的高位之間。這一水平仍然低於 5 月/6 月的高點。

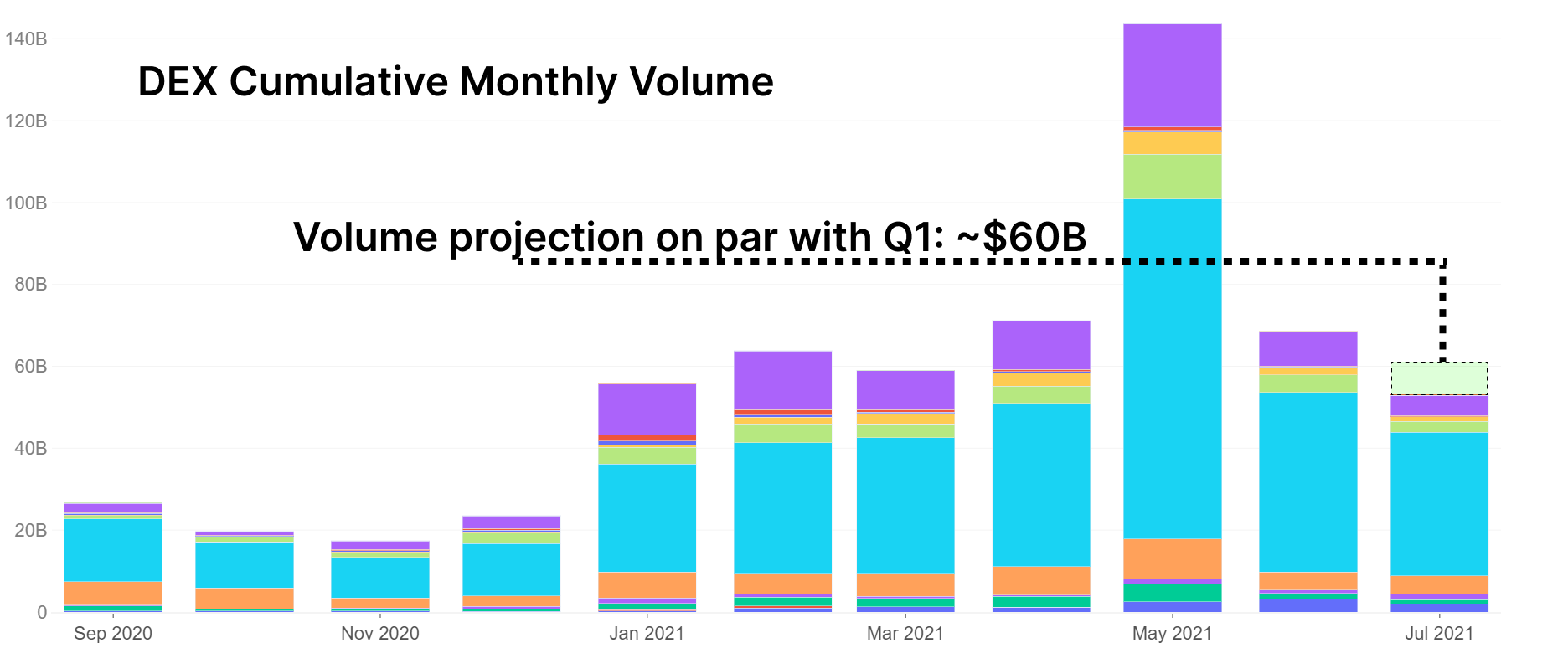

在 7 月 26 日達到峰值後的第二天,在波動減弱的情況下,這個波動時期的 DEX 累計交易量幾乎沒有恢復到本月初的水平。即使上週出現暫時性上漲,本月的累計成交量仍遠低於第一季度的水平,與 1 月份的成交量形成競爭。

當對代幣的投機和交易需求很大時,DeFi 利率往往會隨著槓桿需求的增加而增加。作為市場普遍猶豫不決的跡象,對槓桿的需求仍然低迷,導致利率壓縮。這是一個強而有力的證據,表明市場持有避險的偏好,在過去幾天的上漲中基本上沒有分階段。

Data Source: Parsec.finance

Data Source: Parsec.finance

總鎖定價值 (TVL) 已經上漲,但僅與 ETH 的價格直接相關。在如此冒險的環境中,隨著新資金湧入 DeFi 的 Farming 機會和2池的治理代幣,預計 TVL 將飆升。 相反,ETH 的價格已經超過了 TVL 的上漲,這說明缺乏新的資本流入和取而代之的是對系統中已有的抵押品重新定價。

每週特輯:探索壽司生態系

在整個 DeFi 生態系統中,最近備受關注的一個項目是 Sushi。 Sushi 曾因其旗艦 Sushiswap 產品被簡稱為 Sushiswap,後來擴展成為 DeFi 應用的生態系,專注於與該領域的各種合作夥伴項目緊密整合。該項目旨在透過對社區所有權的承諾、產品的一致以及大膽的創新和實驗方法來區分自己。

自 2020 年 8 月成立以來,Sushi 已交付的產品和核心功能快速概覽:

- Sushiswap AMM: 交易系統:擁有強大的流動性和數量,並成為該領域眾多項目的主要流動性來源。 Sushiswap AMM 還透過鑄造新的 SUSHI 代幣以及交易費用,為流動性提供者和代幣持有者提供一些最高的獎勵。

The Sushiswap AMM interface

The Sushiswap AMM interface

- 交易者工具: AMM 中的功能和工具旨在改善交易者的體驗,例如透過 ArcherDAO 進行私人交易以躲避 MEV(Miner Extractable Value,礦工可提取價值)、限價單(目前僅適用於 Polygon)以及更多供交易者調整的參數。

Trade parameters including MEV protection

Trade parameters including MEV protection

- Kashi 借放貸平台: 適合各種利基借貸需求的小型孤立借貸市場。他們的長尾借貸市場仍然相對未得到充分利用,但支持具有不同流動性水平的各種資產。

- Miso IDO平台: Fair Launch 平台,旨在透過訂製設計的拍賣模式(眾籌、批量和荷蘭拍賣)啟動新項目、NFT 和其他銷售。

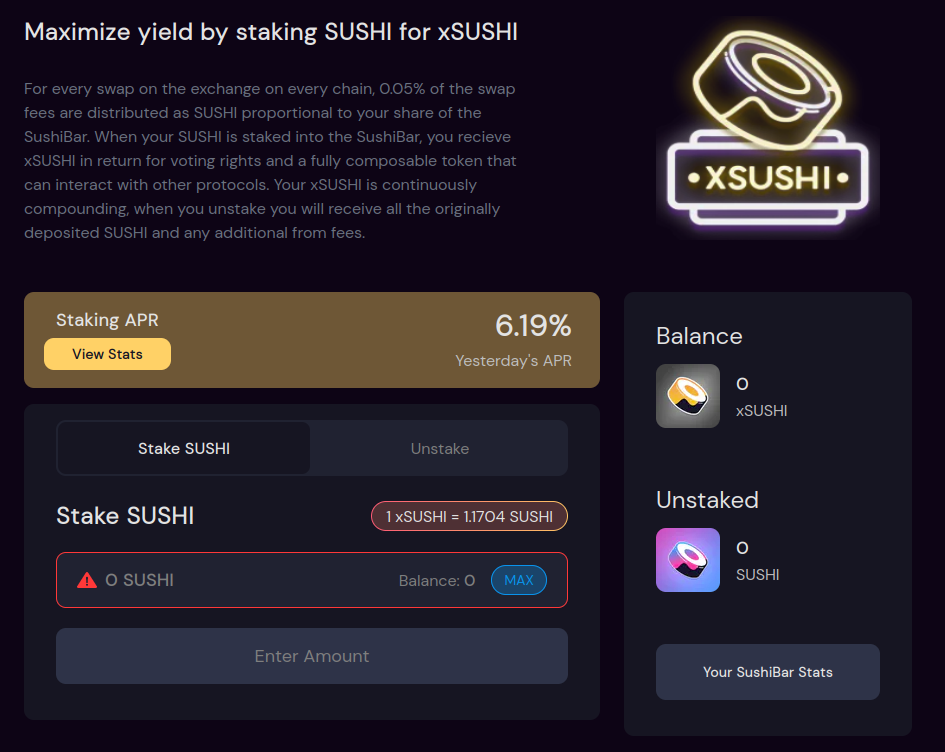

- xSUSHI: 由於缺乏監管明確性,Sushi 很早就將部分協議費用返還給代幣持有者。 SUSHI 的質押者收到 xSUSHI,這是一種代幣,從 AMM 交易費用的 0.05% 中賺取了典型的約 5-7% 的 APY。隨著生態系擴展到貸款和更多產品,xSUSHI 持有者獲得額外收入來源的潛力逐漸顯現。

SUSHI to xSUSHI staking interface

SUSHI to xSUSHI staking interface

- 多鏈支援: Sushiswap 目前支持 10 多個區塊鏈。雖然以太坊主鏈的採用率仍然占主導地位,但 Polygon 現在佔 Sushi 的 DEX 交易量的約 20%。其他鏈上的 Sushi 部署目前尚未得到充分利用。

Sushi 生態系的核心是他們的 Onsen 計劃,這是一個建立在 Sushiswap 之上的激勵系統,以鼓勵項目為 Sushi 而不是競爭對手帶來流動性。 Sushi 流動性頭寸的質押者除了在 DEX 上的交易費用分成外還能賺取 SUSHI 代幣。這些 Onsen 獎勵促成了 DeFi 項目和 Sushi 之間的眾多合作夥伴關係,使 Sushiswap 成為主要的流動性提供者,尤其是對於早期項目。

項目能夠透過 SUSHI 來激勵流動性,而不是稀釋他們自己的代幣。也就是說,部分項目已經訪問了新的 Masterchef v2 合約,允許同時獎勵 SUSHI 及其原生代幣作為獎勵(ALCX、MPH、PICKLE、CVX)。

有關 Sushi 數據

Sushi 的核心是其交易產品 Sushiswap AMM。從高層次的角度來看,我們可以透過數量、流動性和與協議交互的用戶數量來衡量其使用情況。

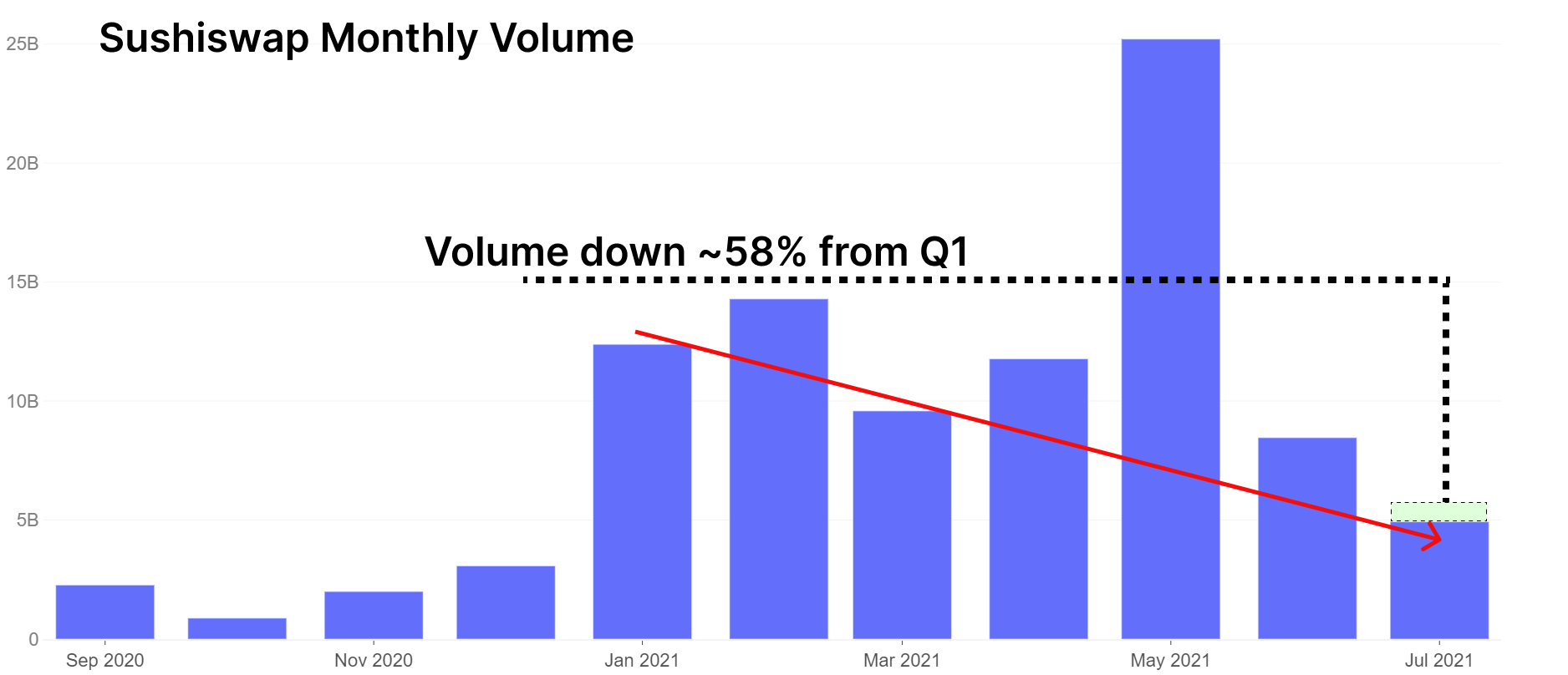

相對於第一季度的表現,月度 Sushiswap 交易量已經大幅下降,預計 7 月的交易量徘徊在 $5B 左右,相對於今年第一季度的平均 $8.6B 下降了約 58%。

需要注意的是,上圖是以太坊主鏈上的 Sushsiwap 交易量。如果我們將 Polygon 上發生的額外交易量考慮在內,這會在 7 月份增加約 1.1B 美元,佔月總交易量的近 20%。

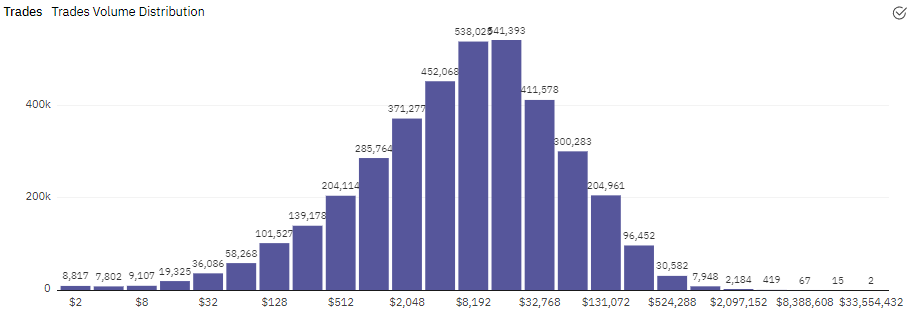

可以看到 Sushiswap 交易規模大部分交易在 500 美元到 50,000 美元之間。下圖顯示了交易規模的分佈,顯示平均規模在 8.2 萬美元到 3.28 萬美元之間。 Sushiswap 受益於透過 AMM 傳遞流動性的聚合器來源的交易,特別是對於具有更深流動性的代幣對,例如 WBTC-ETH 和 USDC-ETH。

就用戶而言,Sushiswap 與競爭對手相比滲透率相對較低。

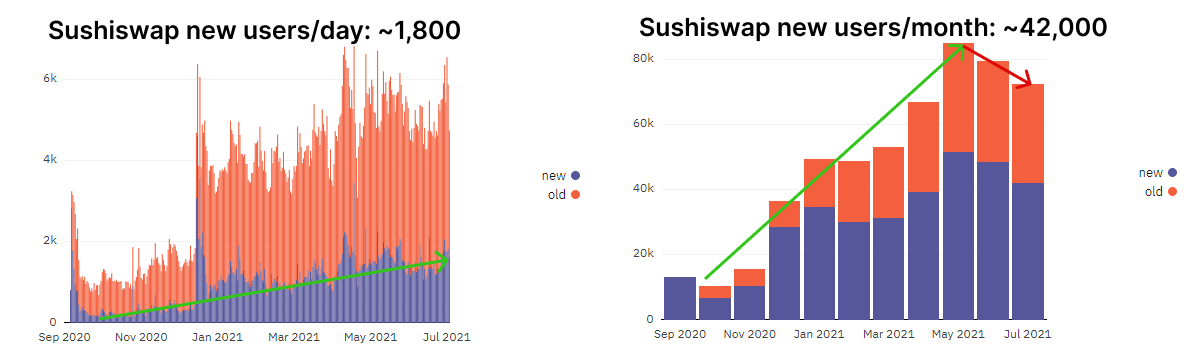

相比之下,有 240 萬個地址與 Uniswap 進行了交互。 Uniswap 每週增加約 40,000 名用戶,每天增加 6,000 名。請記住,這是獨立地址,用戶通常擁有多個地址。真正的用戶數較低。請參閱下面的 Sushiswap 每日和每月地址添加。整個空間的用戶增長趨於平緩,在這方面 Sushi 也不例外。注意 Uniswap 的增長速度是 Sushiswap 的 3 倍,儘管滲透率提高了。

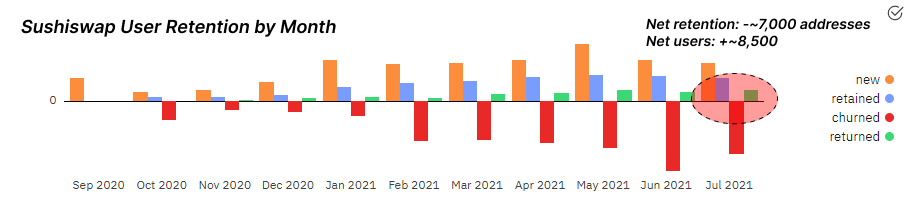

也許更有趣的是 Sushi 的用戶留存數據。留存率衡量了繼續留著並再次使用該協議的交易者數量。計算了每月留存率,我們看到 Sushi 流失的用戶多於回訪的用戶,這表明沒有回訪的用戶多於新用戶和進入平台的用戶。總用戶數量有所增加,但這主要是由於協議中出現了新地址。

隨著 SUSHI 不斷授予流動性提供者,自該協議於 8 月推出以來,流動性一直保持強勁。請注意本月以太坊上的 Sushiswap 與 Polygon 上的 Sushiswap 的交易量/流動性比率。

對於以太坊上每 1 美元的流動性,Sushi 的交易量就會增加 2 美元。對於 Polygon 上每 1 美元的流動性,Sushi 在 Polygon 上的交易量就會增加 2 美元。隨著效率的提高,Uniswap v3 預計本月交易量將超過 20B 美元,流動性為 2B 美元。這是每 10 美元的交易量就有 1 美元的流動性,這表明 Uniswap v3 與 Sushiswap 相比,每美元的效率和使用率有所提高。

SUSHI 供應動態

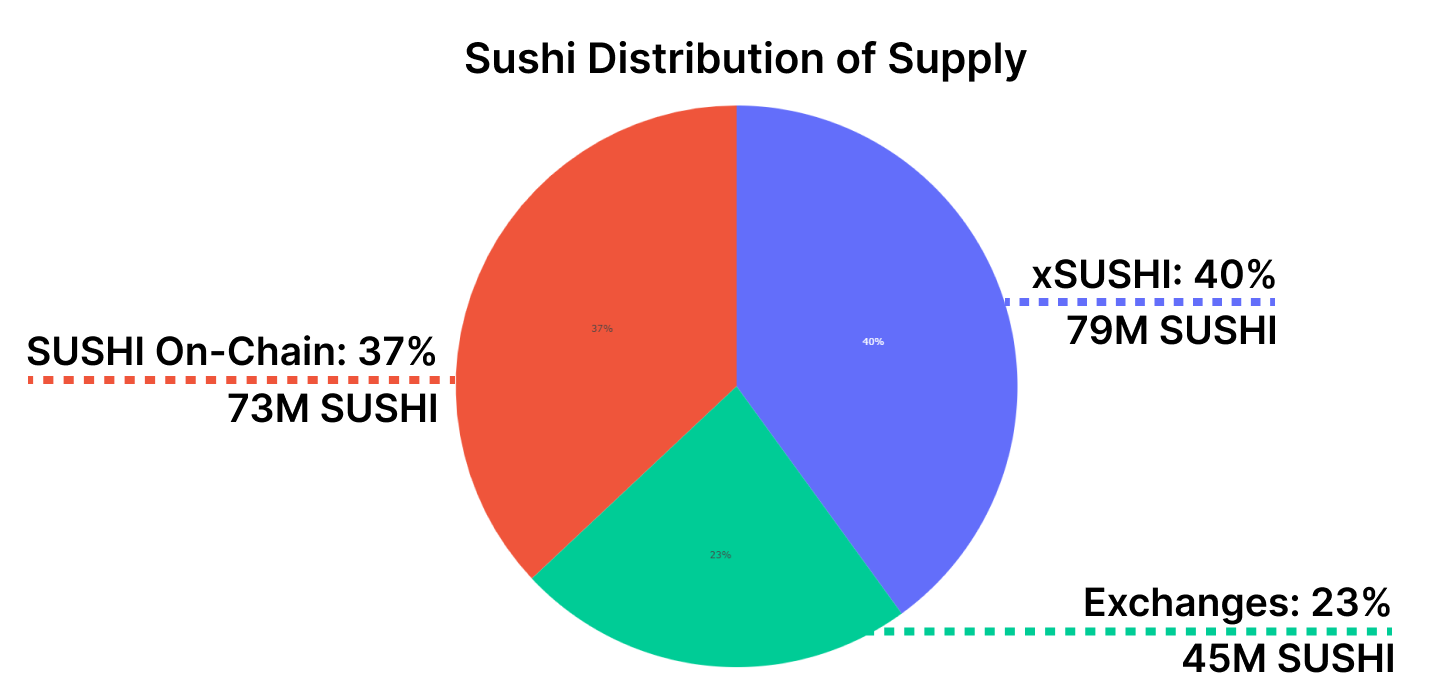

在流通的 SUSHI 中,大約 40% 被質押為 xSUSHI,從交易費用中賺取收入。剩餘的 Sushi 要麼保存在鏈上錢包(37%),要麽保存在中心化交易所(23%)。

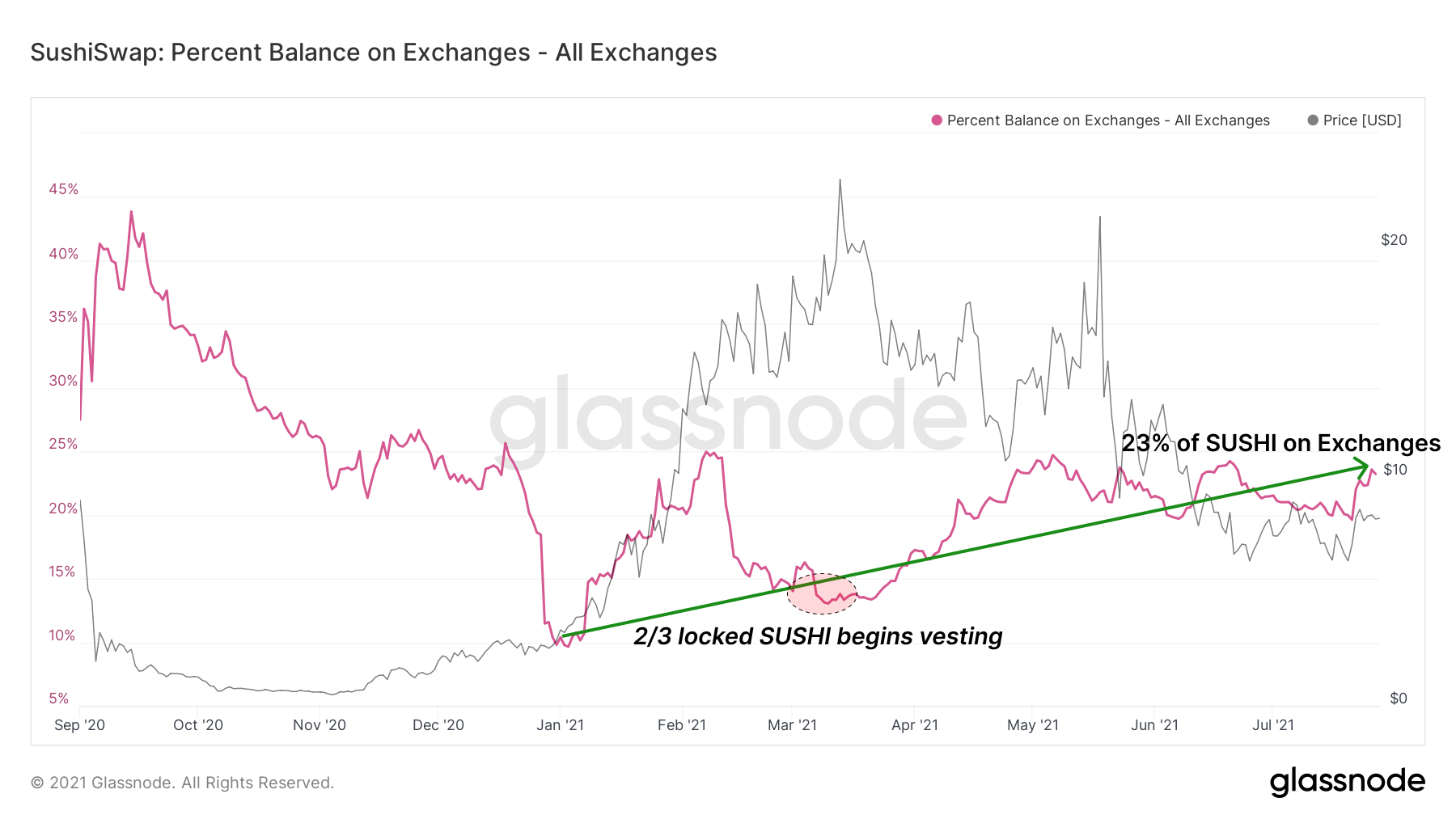

自項目啟動以來授予流動性提供者的 SUSHI 代幣具有歸屬期(Vesting)。 1/3 自動歸屬,另外 2/3則會在 6 個月後繼續歸屬。自 2021 年 4 月起,該歸屬時間表(Vesting Schedule)已被取消,以支持立即授予所有獎勵。我們可以看到,從開始兌現這 2/3 獎勵的時期開始,交易餘額開始增加。

2020 年和 2021 年第一季度的歸屬獎勵仍在積極歸屬,直到今年 10 月。十月/十一月過後,這些額外的 SUSHI 獎勵將完全歸屬。在此之前,由於這些獎勵對於早期流動性提供者來說變得具有流動性,因此仍然存在額外的賣方壓力。

在其他 Sushi 產品中,我們看到採用率相對較低。Kashi 貸款協議主要支持長尾貸款市場。他們的主要競爭對手仍然是 Rari Capital 的 Fuse、Cream 和 Aave 上的替代市場。在這三者中,Cream 和 Aave 的長尾產品的採用率仍然相當低,而 Fuse 在與較小的社區合作方面取得了一些成功。

Kashi 的成功與 Cream 和 Aave 相似,長尾市場仍然是需求量普遍較低的產品。值得注意的是,他們與小型項目的 AMM 流動性合作已經成功地透過較小的項目代幣對獲得了採用。

最大的 Kashi 流動性來自於協議的原生代幣 xSUSHI。

xSUSHI 還可以在 Aave 平台上借出。在 Aave 的 xSUSHI 市場,供應量約為 1.75 億美元,借貸利用率約為 6%。貸款人繼續透過持有 xSUSHI 獲得獎勵,同時使用他們的 xSUSHI 作為抵押品借入其他資產。

Sushi 的 MISO 產品舉辦了一些有趣的拍賣,首先是透過荷蘭拍賣機制出售 Sake。此後,他們又進行了 9 場拍賣,其中包括備受期待的 Yield Guild 的 YGG 代幣、Axie Infinity 和其他即將推出的加密遊戲的創造者。銷售在 30 秒內結束,32 名大型參與者獲取了價值 1250 萬美元的 YGG 代幣。

Sushiswap 的未來 - Trident 三叉戟

在這個競爭激烈的領域,構建具有持續開發勢頭的最高質量產品對於採用至關重要。上週 Sushi 宣布了他們的下一代 AMM 產品,代號為 Trident。

即將推出的三種新類型的礦池:

- 混合池: 單個池中最多 32 個代幣。交易同類資產。可以視為這個池類似於 Curve 的穩定幣池。

- 集中流動性池:增加一定範圍內的流動性。這些功能就像 Uniswap V3 中的池一樣。毫無疑問,Sushi 已經看到了提高資本效率的成功,並開始追求自己的設計。

- 加權池:增加不同權重的流動性。這些功能類似於 Balancer——例如,創建一個 ETH/USDC 權重為 80/20 的代幣池,而不是傳統的 50/50 設計。

請注意,Sushi 基本上採用了他們認為最好的各種 DEX 設計並將其構建到他們自己的產品中。他們似乎並不害怕讓 Sushi 成為滿足所有 DeFi 需求的一站式商店的挑戰。

路由引擎:除了這些池的類型之外,Sushi 還在頂部構建自己的路由引擎。這本質上將充當聚合器,在其各個池之間分配交易以路由交易並最大限度地減少對交易者的價格影響。他們希望他們的各種池類型分散流動性,因此最好的 Sushi 交易方式很可能需要有效的路由和價格影響的劃分。

特許池:嘗試將中心化交易所 (CEX) 流動性引入其平台。特許池將允許來自 CEX 用戶的存款,因此訂單可以另外路由到協議特許的 CEX 流動性池。這些池將包括白名單功能,因此 CEX 可以保持合規。關於如何實施該產品的細節仍然很少。

結語

隨著加密代幣價格的波動性回歸,由使用層面上驅動的基本面仍然相對乏善可陳。然而,即使在風險規避的環境中,DeFi 的使用也表明產品符合市場需求,表達了對較低收益率的偏好,但具有更高的穩定性資產。 DEX 交易量繼續下降,借款仍未得到充分利用,用戶增長繼續趨於平緩。

不管基本面如何,像 Sushi 這樣的生態系的各個角落繼續透過推動 DeFi 創新的範圍和潛力來構建產品和功能。壽司注意事項:

- Sushiswap 交易量、流動性和用戶保持平靜和下降,但同比增長和產品勢頭依然強勁。

- 擴展到 Polygon 生態系統後,側鏈上的交易量佔協議總交易量的 20%。

- 儘管 xSUSHI 在整個 DeFi 生態系統中作為抵押對的使用非常強大,但用於長尾資產的 Kashi 貸款的採用率有限。

- xSUSHI 佔未償還 $SUSHI 的百分比顯示為合理採用,佔流通供應量的 40%。

- 隨著時間的推移,大量的 Vesting SUSHI 獎勵繼續發送到交易所,這可能會增加代幣的賣方壓力,直到 10 月份。

所探索的 Alpha

這是我們的每週摘要,簡要討論了前一周和即將到來的一周的一些最重要的發展。

無論價格或基本面如何,對建構 DeFi 生態的熱情仍在持續。

- YGG 代幣在 Miso 的群募模式中推出。. 這場有爭議的銷售在 30 秒內結束,只有 32 名參與者。

- Tokemak degensis 活動開始。. 項目的代幣 TOKE 的銷售已經開始,他們即將分發 1900 萬美元的代幣。該項目追求跨 DeFi 的自動化流動性頭寸。

- MakerDAO 走向去中心化. DAO 正變得完全去中心化,因為它將協議的控制權交給社區/DAO,而 CEO Rune Christensen 計劃下台。

- Opyn 啟動 Ziku,這是一個點擊期權的設置。. Ziku 允許交易者指向並點擊他們的方式進入複雜的期權頭寸,而無需知道如何建立這些頭寸的複雜性。請注意,選項仍然有限,可用的合約很少。

- Thorchain 因為第二個漏洞的出現損失了800萬美金。 Thorchain 此前曾表示有興趣在惡劣的環境中快速構建,這會為此類創新帶來固有的風險。像這樣克服爭議並繼續建設的團隊通常會在這個領域鞏固自己的地位。

- Uniswap 限制了一系列代幣,理由是其用戶面臨風險。從 Uniswap 前端移除的代幣清單包括許多衍生產品,表明 Uniswap 可能與監管機構保持一致。此舉標誌著 DeFi 中的一個有趣點,參與者在智能合約的毋須信任的性質與前端產品通常受信任的性質之間苦苦掙扎。

- KeeperDAO 推出了備受期待的保險庫。. 來自 KeeperDAO 的清算保護,支持 Compound 中的頭寸。用戶在此過程中額外獲得 ROOK 獎勵。一種新穎的產品理念,並在其基礎上建立了新穎的激勵措施。

- 加密研究員 Hasu 與@MEVIntern 就 MEV 主題進行了討論。 這是經驗豐富的 MEV 搜索者對這個微妙主題進行的更好、更透明的討論之一。. (連結).

聲明:以上內容及觀點皆為參考且不構成投資建議,亦不代表每日幣研觀點和立場。投資者仍應自行決策,對投資者交易形成之直接間接損失作者將不承擔任何責任。

每日幣研

《每日幣研》為來自台灣及香港的區塊鏈從業者所創立的自媒體品牌。我們致力於普及與推廣艱澀難懂的加密貨幣及區塊鏈資訊。