NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

本文目錄

當利率下降時,錢都去哪了?

美國聯邦準備理事會 ( Fed ) 在本週 9 月 19 日宣布降息 2 碼,將原來的基準利率由 5.25% ~ 5.5% 區間調降為 4.75% ~ 5%,此舉大幅提振市場信心,除了美國標普 500 指數創新高之外,BTC 也接連突破 62,000、63,000 等整數關卡,市場一片歡樂。

不過歡騰之餘,是否真的有資金持續流進市場才是資產能夠長期增值的關鍵,本文將探討降息如何影響全球資金流向,並解讀市場流動性的重要性,說到底,降息後,資金到底都去了哪 ?

市場流動性 : 認識金融世界的 "血液"

定義

流動性的定義是 : 在不導致市場資產價格劇烈變化的前提下,在市場中買賣資產的難易度。

簡單來說,好的流動性指的是當你買賣此產品,馬上會有人與你交易,並且價格波動小,交易體驗佳,反之流動性較差則代表交易難度較高,不容易找到買 / 賣家,並且可能導致較大的價格波動,以幣圈來說,好的流動性如 BTC、ETH 等加密貨幣,缺乏流動性的則是如 NFT 等商品。

對於交易者來說,流動性好壞非常重要,因為較差的流動性將導致成交價格的變動,可能會使交易者蒙受損失,甚至無法成交,故市場流動性是每個交易者都要考慮的因素。

如何了解全球資產流動性

一般來說,全球流動性就好比全球的資金流向,我們可以透過市場交易量、M2 貨幣供應量、世界主要央行 ( 美聯儲、歐洲央行、日本央行)的資產負債表等資料看到全球流動性的狀況。

而單獨加密貨幣市場流動性則可以從加密貨幣市場總市值、交易量、穩定幣發行量、BTC/ETH ETF 與加密基金的管理量等資訊多方參考來獲得加密貨幣市場的流動性狀況。

利率與流動性 : 一場數字遊戲的因果關係

利率與流動性就像一場數字遊戲的因跟果,接下來我們來看看利率變動會如何影響銀行系統和貨幣供應。

銀行系統

首先,我們要知道利率對整個銀行系統的影響,所謂的升/降息中改變的的是 "隔夜拆借的基準利率"。

-

降息的直接影響 : 降低銀行間拆借成本 / 降低銀行從中央銀行借錢的成本

-

加息的直接影響 : 提高銀行間拆借成本 / 提高銀行從中央銀行借錢的成本

這裡我們討論降息部分,降息將導致銀行的借貸成本降低,而借貸成本降低將會促使以下行為。

-

銀行更願意增加貸款,因為可以獲得更高的利差

-

貸款標準可能放寬,更多借款人可以獲得貸款

-

銀行可能增加長期資產 ( 如長期貸款和債券 ) 的持有 ( 長期利率受降息影響較小,可保證較高收益 )

-

銀行利息收入可能在短期內被削減

此時銀行可能會面臨收入降低的風險,而原來低風險資產收益已無法滿足銀行利用高收益吸引客戶的原則,所以需要尋求更高收益的資產,可能會導致資產價格上漲和潛在的泡沫形成。

貨幣供應與市場流動性

我們知道了利率變動對銀行的影響後,接下來就輪到貨幣供應與市場流動性了

-

降息的間接影響 : 透過借貸流向市場的貨幣增加,M1 和 M2 貨幣供應量增加,貨幣乘數效應放大

-

加息的間接影響 : 透過借貸流向市場的貨幣減少,M1 和 M2 貨幣供應量降低,貨幣乘數效應減弱

M1 = 流通中的現金 + 活期存款,M2 = M1 + 商業銀行定期存款,可以簡單想像 M1 就是隨時可取用的錢,M2 則是加上了流動性稍差的錢。

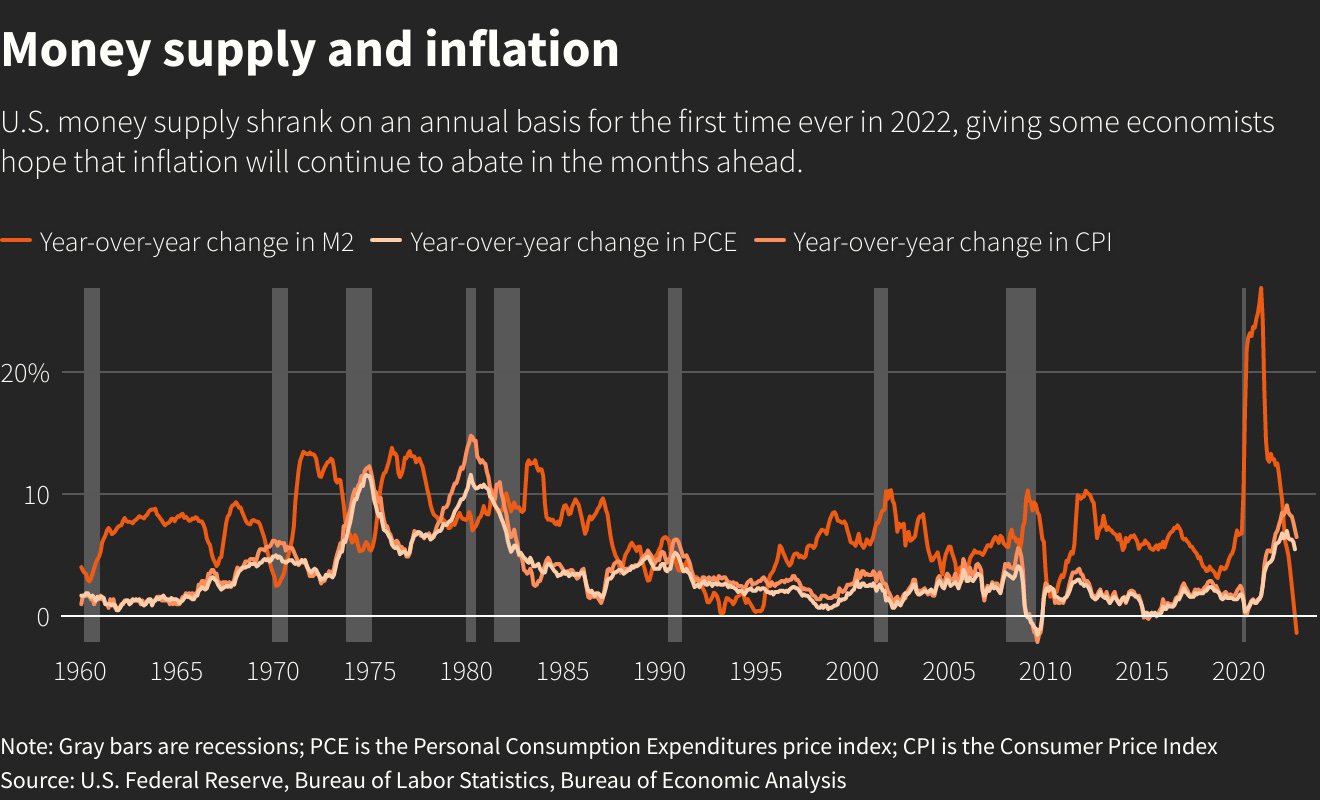

實例:隨著 2020 年 Covid-19 肆虐,聯準會大幅降息並開始購買數萬億美元的債券以幫助支持經濟,M2 於 2020 年 3 月開始起飛,最終較疫情爆發前的水平迅速增加6.3 兆美元,增幅達40%。

可以看到上圖 2020 年時,M2 出現激增的情形

貨幣乘數效應則是個有趣的現象,由於銀行借出去的錢會經過消費循環回到銀行本身,如此往覆,一筆錢可能會出現多次帳面價值(類似我們在鏈上操作反覆進行循環貸),當降息後市場資金增加時,此類業務將更加頻繁,從而使市場流動性增強。

值得留意的是,降息時中央銀行也可能增加資產購買,等於增加了銀行體系的準備金,銀行的可貸資金因此增加,潛在地擴大了貨幣供應,並且利率降低將導致人民不再存款,而是轉向消費或投資市場,故導致貨幣流通速度增加,也加強了市場流動性。

重要的是利率變動對銀行體系和貨幣供應的影響並不是即時的,通常需要 6~18 個月才能充分體現在整體經濟中,千萬別一看降息了直接一股腦兒衝進資產市場買買買。

案例分析 : 過去降息週期中的流動性變化

離我們最近的兩次案例分別是 2008 年全球金融危機與 2020 年 COVID-19 疫情衝擊事件後,政府為了拯救經濟而採取的降息策略。

-

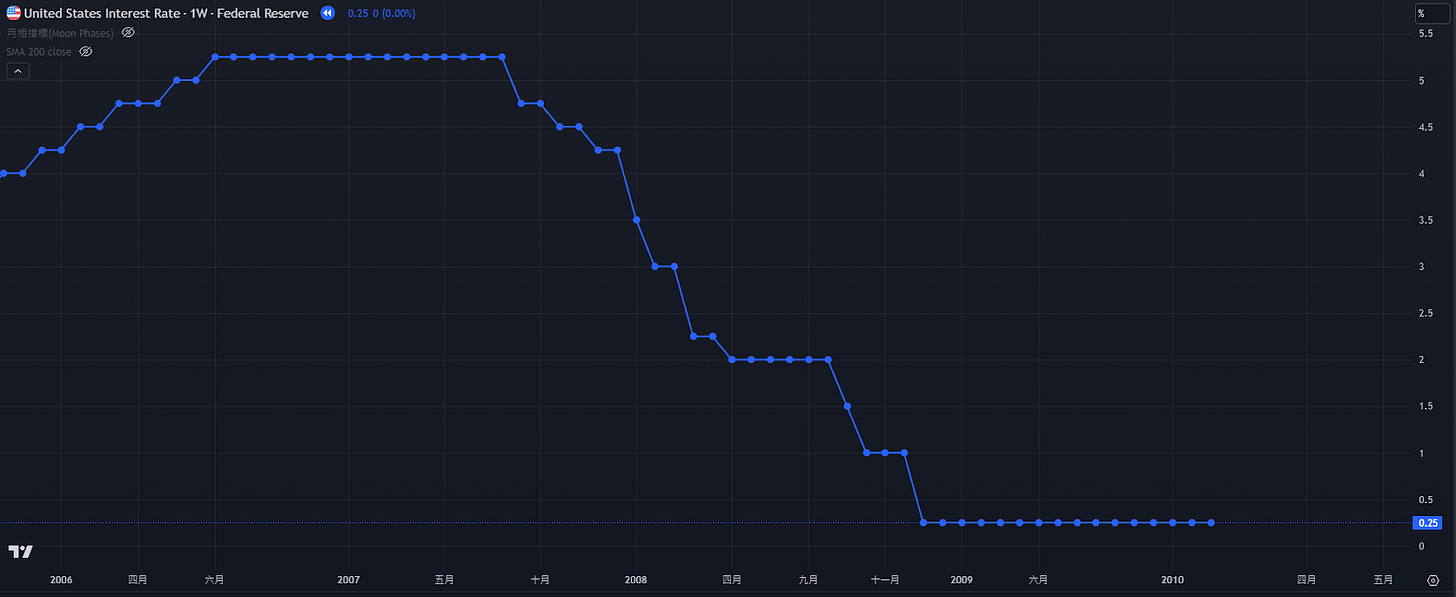

案例 1 : 2008 年全球金融危機後的降息週期 - 企業開始更積極地進行投資和擴張,全球經濟在 2009 年逐步復甦

2008 年全球金融危機爆發,金融市場動盪,銀行間借貸幾乎凍結,美聯儲、歐洲央行、日本央行等全球主要央行迅速降息,美聯儲甚至將聯邦基金利率降至接近 0% ( 0 ~ 0.25% ),並實施量化寬鬆政策 ( QE ),以維持金融體系的穩定。

資料來源 : TradingView

市場流動性變化 :

-

短期流動性大幅上升,資金取得成本大幅降低,銀行能以極低成本借入資金,短期流動性大增,企業也更容易融資,債券市場、股票市場迎來狂歡。

-

銀行間拆借市場恢復,市場信心逐步恢復,銀行間借貸市場的活動增加。

結果 : 隨著流動性增加,風險資產價格持續上漲,債券收益率下降,企業開始更積極地進行投資和擴張,全球經濟在 2009 年逐步復甦。

-

案例 2 : 2020 年 COVID-19 疫情衝擊的降息週期 - 全球市場在 2020 年後半段逐漸恢復

新冠疫情爆發後,全球經濟活動停滯,市場信心下降,全球央行再度啟動降息週期,美聯儲在 2020 年 3 月將利率迅速降至接近 0%,同時實施規模龐大的量化寬鬆政策,購買政府債券和其他資產以保持市場的流動性,歐洲央行和英國央行也緊隨其後。

資料來源 : TradingView

市場流動性變化 :

-

企業融資增加 : 由於借貸成本的驟降,企業能夠以極低成本發行債券或借款來緩解流動性壓力,企業債券市場活動上升,且由於流動性豐富,企業發行的債券收益率大幅下降。

-

銀行儲備激增 : 由於央行向市場注入資金,銀行系統內的準備金水平大幅提高,這使得銀行能夠以更大的流動性進行日常業務和放貸。

結果:全球市場在 2020 年後半段逐漸恢復,儘管實體經濟受到疫情影響復甦較慢,但金融市場流動性極為充足,美股標普指數也從谷底翻轉回 3300 點,並持續創新高,加密市場也迎來大牛市。

全球資金流向的指南針

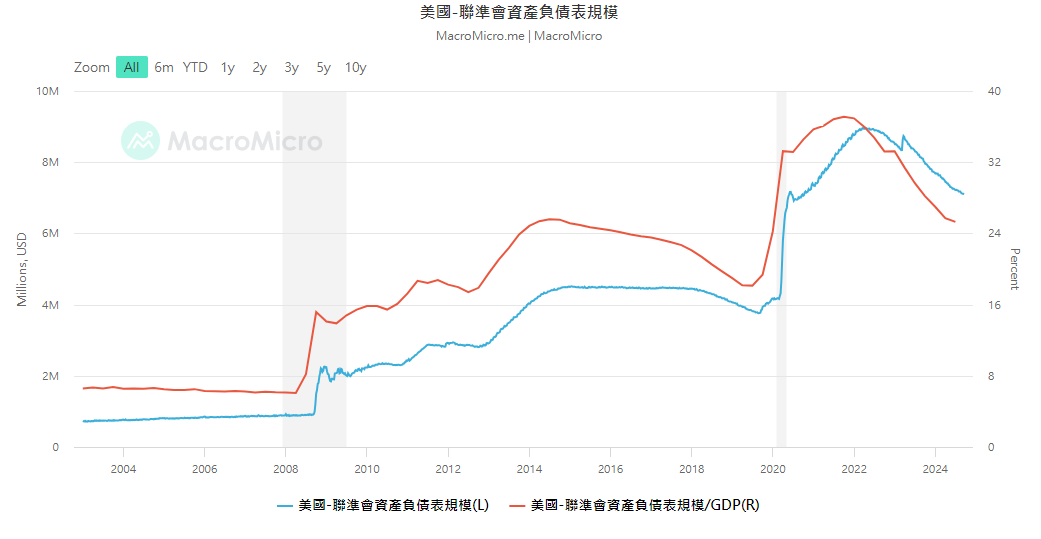

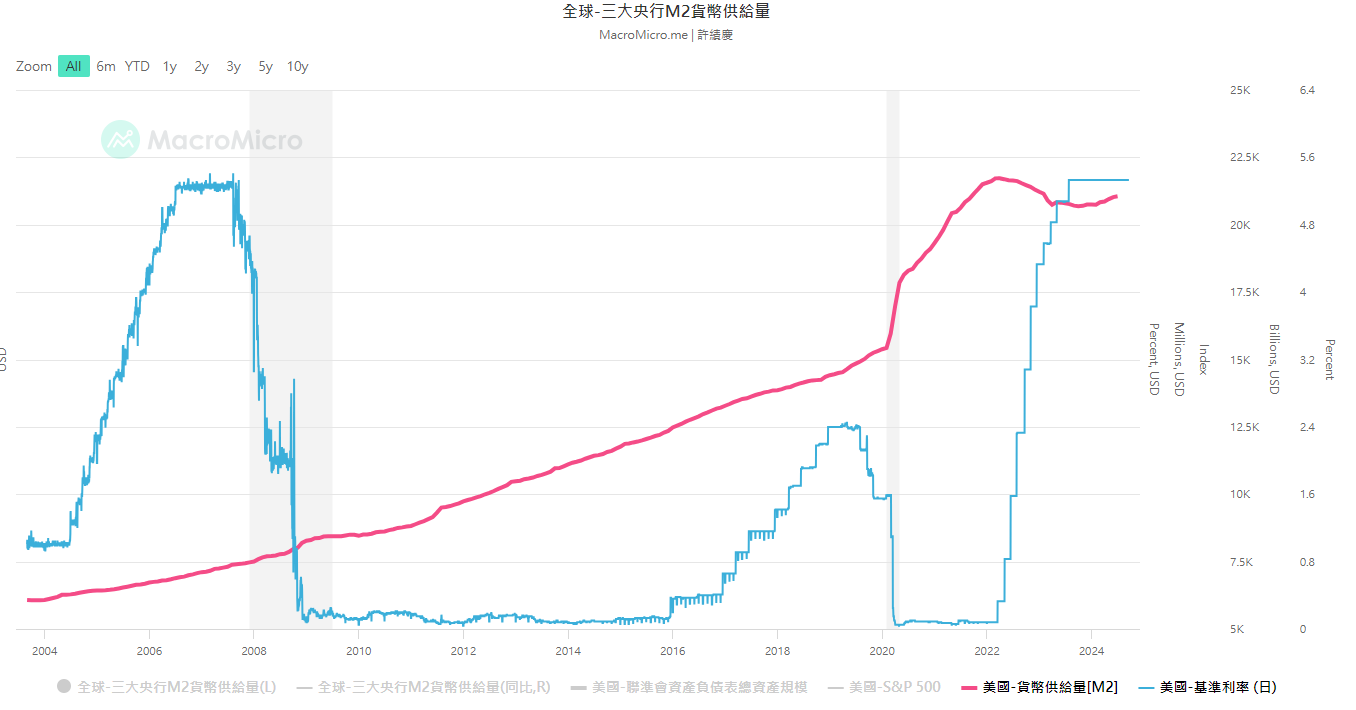

根據上面的案例,這些錢真實的流向市場了嗎,我們從圖表來看流動性關鍵指標 : M2 貨幣供應表、央行資產負債表、債券收益率等

資料來源 : 財經 M 平方

從上表我們可以看到,美聯儲的資產負債表規模在兩次降息週期都有極大的躍升,也讓市場充滿流動性。

資料來源 : 財經 M 平方

從 M2 貨幣供應表也可以看到,降息直接影響了貨幣的數量,當然這是美元脫鉤黃金後才有的現象,說明降息對市場的確起到很大的激勵作用,但也須注意經濟泡沫是否也隨著降息一直在礦大。

加密貨幣市場的流動性觀察

由於加密市場是從 2009 年比特幣問世之後才發展起來,以歷史來看,因降息而導致加密市場狂歡只有 2020 年疫情的降息事件可以參考,我們直接看圖表綜合參考。

-

關鍵指標 1 : 加密市場總市值

總市值是我們了解市場流動性的因素之一,可以看到在 2020 年降息之後,加密市場市值開始攀升,達到 2021 年的 3 萬億市值頂峰,不過總市值會因為幣價波動而有所偏差。

資料來源 : CoinMarketCap

-

關鍵指標 2 : 加密市場交易量仍不足過往牛市

交易量也可作為市場流動性指標之一,因為充沛的市場流動性才有辦法支撐高額的每日交易量,依目前市場來看,能夠達到 1000 億美元每日交易量代表市場擁有良好流動性,降息後當日交易量也因市場回溫有所提升,接近千億美元,目前回落至 600 億美元附近。

資料來源 : CoinMarketCap

-

關鍵指標 3 : 穩定幣 ( USDT、USDC 等 ) 發行量接近高點

穩定幣的發行量是更為精確的指標,從穩定幣發行量可以明確的知道目前加密市場需要多少法幣進入市場,並且不會隨著幣價波動而變動,目前穩定幣市值已突破 1700 億美元大關,處於歷史高點,說明市場流動性充沛。

資料來源 : CoinMarketCap

雖說上面介紹的 3 個指標可以讓我們了解幣圈的流動性狀況,但是幣圈有個獨特的地方,就是可投資產太多了,有可能導致流動性分散與割裂,演變成人人有飯吃但人人吃不飽的情況,這部分還需要投資人小心應對。

流動性過剩的影響與風險

上面講了這麼多,好像降息一片美好,最好再加上量化寬鬆 ( QE ),除了經濟快速發展、企業融資順利,金融市場更是迎來狂歡,不過事情都是一體兩面的,當市場流動性過剩時,有可能產生以下狀況。

-

資產泡沫風險 :

這世界的價值以整體來說是持續增長的,但如果貨幣增長速度超越了價值增長,那就是泡沫,股神巴菲特說過 : 「 價格終將反映價值。 」那代表資產泡沫終將破滅,屆時會使多數人資產大幅縮水,甚至血本無歸。

-

通貨膨脹風險 :

過剩的流動性將會進一步推動商品價格快速上漲,導致通膨過高,購買力迅速下降,貨幣系統崩壞,如 2000 年的辛巴威與 2010 年的委內瑞拉,都是因為錯誤的經濟政策導致市場流動性過剩,最後不得不放棄原貨幣系統另尋出路。

-

過度槓桿與金融系統風險 :

當銀行有非常多餘的資金,可能會導致較低標準的借貸條件,此時容易出現大量企業與個人的槓桿行為,但是當政策轉向時,容易出現資金鏈斷裂、信任危機等問題,導致整體金融系統的失衡。

實例:日本央行於 1986 年 4 月開始降息,大量資金注入日本經濟,日本股市也從 15,000 飆漲至 40,000 點,日本住宅房地產價格更由 1986 年初的 123 經四年飆漲至 182,成長 47%,對實體經濟確實帶來刺激,但也為日後日本於 1980 年代爆發的經濟泡沫埋下了種子。

所以,市場流動性也是剛好就好,過多反而導致經濟、市場動盪,這點我們投資人也需時刻注意風險,那在流動性充沛的同時我們可以有哪些操作呢 ?

投資者指南 : 如何在流動性變化中把握機會

降息後許多人不知道該如何面對當前市場,對於風險更是一無所知,以下迅速總結了簡單可以嘗試執行的幾個重點,僅供參考。

高流動性環境下 ( 降息期 ) :

-

增加風險資產比重

-

探索新興市場機會,如加密貨幣市場,有望受益於全球流動性增加

-

考慮增加股票,特別是成長股的配置

-

私募股權和風險投資可能在這種環境中有更多機會

推薦閱讀 :

比特幣投資教學,從零開始入門投資比特幣與加密貨幣指南 - 每日幣研

加密貨幣入門|怎麼玩?怎麼買?怎麼賺錢?有哪些風險? - 每日幣研

-

調整固定收益投資比重

-

降低低收益債券的配置,因為收益率可能持續下降

-

可增加高收益債券或新興市場債券的比重,但要注意風險

風險管理在高流動性環境中的重要性

-

警惕資產泡沫

-

加密市場關注市場情緒指標,避免盲目追隨市場熱點

-

股票市場關注估值指標,如市盈率 ( P/E )

推薦閱讀 :

總是找不到進出場時機? 用數據說話,幣圈實用九大指標大彙整 ! - 每日幣研

不要再問可以買了沒! 5 大比特幣指標|讓你抄底逃頂不求人|買入、賣出信號|指標怎麼看? - 每日幣研

-

分散投資

-

在不同資產類別、地區和行業間分散投資

-

考慮引入低相關性的資產或策略,如比特幣與高收益債券 ( 兩者關聯度低 )

-

槓桿使用

-

在高流動性環境中,借貸成本可能較低,但要謹慎使用槓桿,以免風險敞口過大

-

風險對沖

-

使用期權等衍生品來對沖極端市場事件的風險

寫在最後 : 一同航行在流動性的海洋中

降息無疑是補充市場流動性的強大措施,自從 1971 年布雷頓森林體系 ( 美元與黃金掛勾 ) 在尼克森總統的政策轉向後消失,全球貨幣體系從黃金標準轉變為浮動匯率體系,跟隨自由市場變動,直到今日都還是如此,聯邦利率也從此與我們每個人息息相關。

然而近些年來因為 2008 年金融海嘯、2020 年疫情等衝擊事件,降息以及量化寬鬆政策似乎朝市場扔出太多鈔票,整個市場已經成為鈔票海,筆者認為,做為投資人,此時期更需要注意市場中的風險,適時的做出避險決定是我們能持續航行的必要之舉,多說一句,充足流動性背後如果是由龐大的負債所堆砌而成,那陸地可能是不錯的選擇。

Andrew

喜歡研究新事物、理性思維的 I 人,聚焦在Meme、公鏈、遊戲賽道,認為加密貨幣在未來至少占領世界金融的一半