NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

本文目錄

首先感謝媒體夥伴們 桑幣區識、Grenade、鏈新聞、加密城市 攜手共同製作這次的專題文章,共同紀錄 FTX 從興起到走向破產的種種,FTX 對產業所帶來的衝擊是我們所無法預期的,黑暗會過去,黎明終將來臨,希望受到影響的投資者們也能早日走出先前的陰霾。

2022 年 11 月 3 日,美國媒體 CoinDesk 揭露了 FTX 的帳務問題,接著一連串的風暴席捲了整個加密貨幣產業。暴露資不抵債、挪用資產的世界第二大交易所 FTX,數日後宣布破產,FTX 用戶無法取回資產,多個與 FTX 有投資或借貸關係的企業產生重大虧損或倒閉。

時隔近一年,CoinDesk 的報導獲得了美國商業新聞榮譽獎項「Gerald Loeb Award」,而昔日幣圈明星 - FTX 創辦人 Sam Bankman-Fried (下稱:SBF) 已落入大牢受審、多名高管認罪。

2023 年 11 月,讓我們一同回顧 FTX 帝國的興衰,以及它對整體產業的影響。

《FTX 一週年 - 興盛篇》

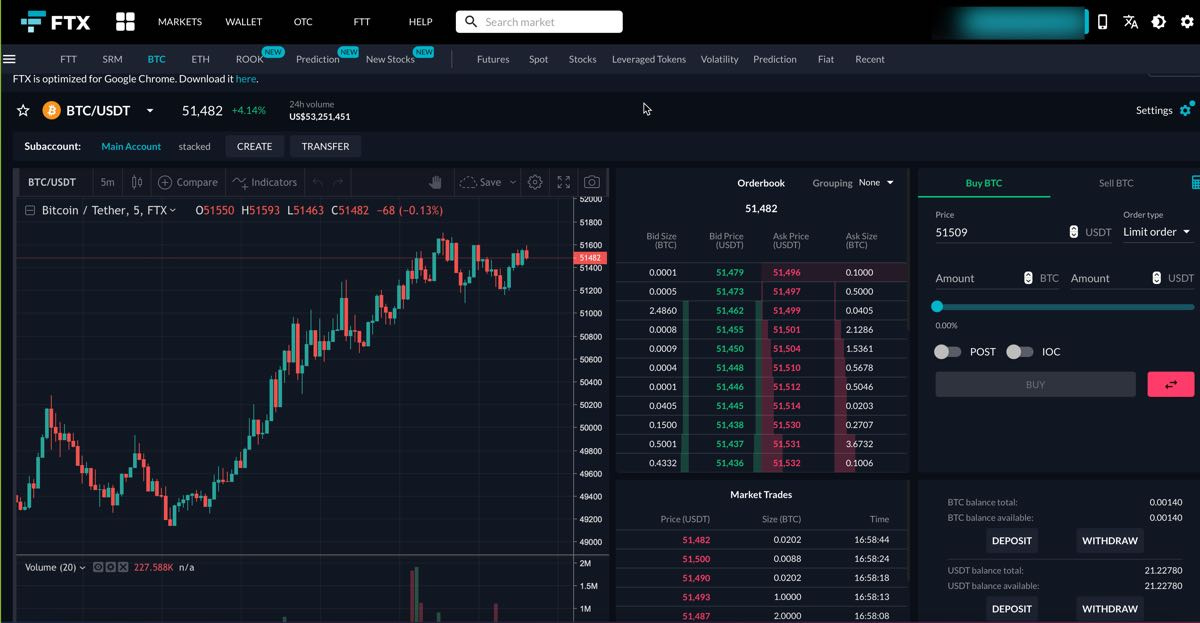

異軍突起! FTX 為何受到歡迎?

2019 年 5 月成立,從香港出發,在全球發展的交易所 FTX,也在同一年於台灣拓展。儘管台灣市場人口基數小,但對於 FTX 可說是非常熱衷,巔峰時期 FTX 交易量甚至有超過 10% 是來自台灣用戶。也因此,台灣投資者在 FTX 崩潰後的損失十分慘烈。

為什麼台灣用戶會有這麼多人喜歡用 FTX?

無非與它定位於「為交易者而生」有很大的關係,以下盤點 FTX 的重點功能:

1. 提款無需交易手續費:初期用戶將資產提出 FTX 是不用手續費的,後續才新增隨著質押 $FTT 代幣數量,增加對應相等的提出額度,也因為提領代幣的程序上相對其他交易所的成本低非常多,由此 FTX 開始變成鏈上大戶首選的「資金停泊站」。

2. 現貨槓桿體驗流暢,提升資金使用率:上一個特點提到提領手續費的免費讓很多高淨值用戶習慣使用 FTX,接著則是另一個重點功能:「現貨槓桿」,在 FTX 可以非常簡單的提款「你不持有」的加密資產,透過此類型借出資金的方式放大自身的資金使用率,既不傷到本金,同時可以無風險套利,也因此在市場情緒高漲時,受到許多大戶的喜愛。

3. 「跨幣種保證金」合約交易:在一般交易所中常常在進行合約交易上的操作時需要把「資金帳戶」、「合約帳戶」區分開,而當時 FTX 能夠讓交易者直接使用現貨,作為合約交易的保證金,讓用戶的現貨資產可以得到最大的發揮,再次提高資金使用效率。

當時 FTX 的很多功能與服務,都對市場帶來新氣象。也或許是 SBF 等人出身於華爾街交易機構,很清楚了解如何改善交易者的使用體驗與調整,因此吸引了大批 2020 年在牛市熱衷交易的用戶。

source:https://coinsutra.com

FTX 忠實用戶憶當年

FTX 之所以能夠取得成功,與產品本身以及平台的定位有很大的關係。一位匿名產業人士受訪表示,FTX 的許多功能都是針對交易員設計,在操作上相當實用。例如能夠開設多個帳戶的「子帳戶功能」對交易員而言就相當便利:

「在其他交易所這項功能大多需要達到一定資格限制才能夠開通,但在 FTX 卻人人都能使用,這對於交易員劃分投資部位(如長短期部位)而言相當方便。」

另一方面,全倉保證金也讓好賭的交易員,能夠將用不到的現貨用來充當保證金,增加資金效率。在 FTX 暴雷前的牛市,這項功能為用戶提供了極大的槓桿,牛市賺錢容易用戶也就自然留得住。此外,受訪者補充表示,高活存利率也是吸引人的因素之一:

「年化利率 6% 這種看似合理卻又讓人懷疑的數字,成為了許多用戶將資產存入 FTX 的誘餌。」

而另一位有頻繁轉帳需求的受訪者則認為,提幣 0 手續費對他來說是最大使用原因,尤其是在牛市 Gas 費高漲時期,能夠為他節省相當多的鏈上成本,但他也感嘆到,自己萬萬沒想到最後竟然因小失大。

除此之外,兩位受訪者也不約而同的表示,FTX 多樣化的產品,如:波動性合約、川普合約、股權通證,也都是其他平台上少有的特色標的。

FTX 曾經的輝煌紀錄

2019 年是 FTX 的起步階段,在這一年 FTX 先後上線了交易所生態代幣 $FTT、槓桿代幣和永續合約功能,不僅完成了 800 萬美元的種子輪融資,更在 12 月 20 日這一天,獲得了最大交易所幣安 (Binance) 的策略性投資,也是自這一天之後,FTX 交易所開始了一段爆炸式的成長。

時間來到隔年 (2020),此時的 FTX 交易所初露鋒芒,在飛速發展的同時,也開始與美國政商名流產生連結:

-

1 月:FTX 交易所 24 小時雙邊交易量突破 200 億美元,創下成立以來的歷史新高

-

2 月:趁著美國大選期間,推出將大選預測代幣化的合約 TRUMP-2020,並在開盤後上漲 24%。

-

3 月:獲得北京的創投公司 Liquid Value Capital 的 B 輪投資

-

4 月:推出 WTI 原油期貨合約 OIL

-

5 月:推出美國境內的交易平台 FTX.US

-

8 月:延攬 Robinhood 前加密主管 Sina Nader 擔任 FTX.US 的營運總監、以 1.5 億美元收購手機加密貨幣資產管理應用 Blockfolio

-

11 月:在美國總統大選期間,創辦人 SBF 疑捐款 520 萬美元給候選人拜登

2021 年,加密貨幣市場牛市開啟,毫無意外的,這一年可以說是 FTX 發展速度最快,也是營銷力度最大的一年,FTX 選擇 Web2 巨頭都會採用的行銷道路——體育,不僅請來眾多體育明星作為代言人,還透過買廣告、冠名贊助等方式,灑下大筆宣傳費:

-

2 月:宣布成立公益基金會、上線提幣零手續費服務,以無需 Gas Fee 的方式,成為不少投資人出入金、轉帳交易的首選。

-

4 月:子公司 FTX.US 與 NBA 熱火隊簽下為期 19 年,價值1.35 億美元的獨家主場冠名權,同月上線 Coinbase Pre-IPO 產品,單日交易量一度超越全球總量 10%,與前一年相比上漲 8000%。

-

5 月:效仿前一年的大選預測代幣化,推出預測巴西總統選舉結果的期貨合約,並在同月宣布投資知名穩定幣 $USDC 的開發公司 Circle、與國際象棋冠軍錦標賽合作。

-

6 月:與美國知名電競俱樂部 TSM 以 2.1 億美元簽約,獲得戰隊冠名權(Team SoloMid FTX)、贊助華爾街騎行大賽、與美國職棒大聯盟(MLB)合作,並找來 NFL 傳奇四分衛 Tom Brady 夫婦高調入股。

-

7 月:以 180 億美元估值完成 9 億美元 B 輪融資,創業內史上最大融資記錄。

-

8 月:延攬美國 SEC 主席前法律顧問 Ryne Miller、比特幣期貨市佔率升至第二,並與《英雄聯盟》LCS 聯賽簽訂 7 年贊助合約,以及冠名柏克萊大學加州紀念體育場。

-

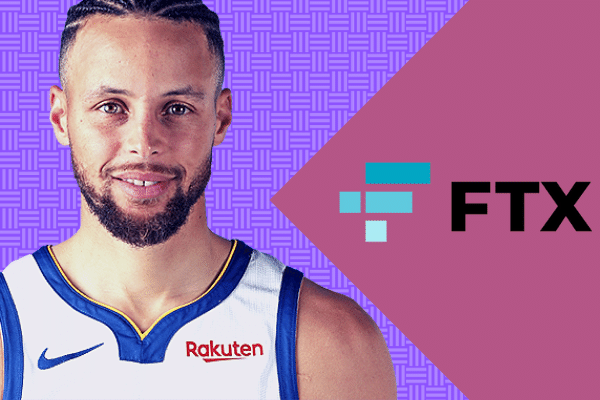

9 月:找來 NBA 球星 Stephen Curry 擔任全球形象大使和股東,並與 F1 車隊 Mercedes-AMG Petronas 簽署長期贊助協議,同時受中國加密貨幣禁令影響,將總部從中國香港遷至巴哈馬首都拿騷。

-

10 月:成為國際板球理事會官方合作夥伴,並以 250 億美元估值完成 4.2 億美元的 B-1 輪融資,包括貝萊德(BlackRock)、老虎全球管理(Tiger Global)等知名資產管理巨頭都參投。

-

11 月:找來 MLB 明星大谷翔平擔任 FTX 全球品牌大使,並延攬前 CFTC 專員 Mark Wetjen 擔任 FTX.US 的政策與監管戰略負責人。

-

12 月:找來高爾夫球員 Albane Valenzuela 擔任體育大使 ,並贊助 NBA 金州勇士隊 1,000 萬美元,與此同時執行長 SBF 受邀出席美國國會加密聽證會。

最後,時間來到 2022 年,這一年的 FTX 將戰略目標投向海外市場,包括日本、歐洲等國家/地區地都成為 FTX 重點的營銷和業務拓展範圍,SBF 更頻繁登上《紐約時報》、《華爾街日報》、《富比士》、《彭博社》等各大國外媒體上,曝光度達到前所未有的頂峰:

-

1 月:FTX.US 與 FTX 分別完成 4 億美元的 A 輪和 C 輪融資,並宣布推出 20 億美元風投基金 FTX Ventures

-

2 月:為進攻日本市場,收購合規交易所 Liquid (母公司為 Quoine),並在出席美國參議院加密聽證會的同時,斥資 3,250 萬美元在美國第 56 屆超級盃投放廣告,創下加密廣告花費的最高紀錄。

-

3 月:推出慈善基金 FTX Future Fund、成立 FTX Europe、FTX Australia 進軍歐洲及澳洲市場,更找來日本網球明星大坂直美擔任 FTX 全球大使、參與《無聊猿》母公司 Yuga Labs 融資等。

-

4 月:SBF 登上富比士加密富豪榜第 2 名,主辦的 Crypto Bahamas 大會在巴哈馬正式揭幕,包括英國前首相、美國前總統、巴哈馬總理、超級盃冠軍、CFTC 前主席、方舟投資執行長 Cathie Wood 等名人都出席。

-

5 月:SBF 和 FTX 監管團隊訪問白宮,並入選《時代》雜誌 「全球百大影響力人物」,市占率同時超過 Coinbase,成為全球第二大加密貨幣交易所。

-

6 月:推出日本境內交易所 FTX Japan、收購 Bitvo 進軍加拿大。

-

7 月:FTX.US 計畫用 6.8 億美元貸款及收購 BlockFi,並領投 Aptos 融資。

-

8 月:《CNBC》報導稱 FTX 收入超過 10 億美元。

-

9 月:前CFTC 專員加入FTX.US 董事會、投資 Sui 開發商 Mysten Labs、NFT 專案 Doodles ,並計劃收購 SkyBridge Capital 的 30% 股份、 Celsius 的資產,同時在 Voyager 的資產競拍中得標。

在全盛時期的 FTX 交易所可謂風光無限,甚至一度被看好有機會站上世界第一交易所的寶座。從 FTX 創下的不少紀錄和成績,不難看出 FTX 的成功營銷,對於加密貨幣市場帶來的深遠影響,也讓不久後的幣圈對 FTX 倒閉的反應,更多的是感到震驚、錯愕和不勝唏噓。

source:supercryptonews.com

《FTX 一週年 - 衰敗篇》

FTX 與幣安的鬥爭起源

FTX 崩潰背後催化劑究竟是「踢爆資產不明的 Coindesk」,抑或是「火上加油的幣安 (Binance) 」,可以說是眾說紛紜,不過可以確定的是,FTX 在發生此事之前,確實也與幣安 (Binance) 鬧得不愉快。

除了幣安執行長趙長鵬 (CZ) 曾透過推文暗示 FTX 曾利用美國監管關係在背後悄悄打擊幣安以外,其實這兩間交易所巨頭之間的愛恨糾葛必須說到 2 年前的 FTX 投資案。

FTX 於 2021 年 7 月完成了 B 輪 9 億美元融資,估值上看 180 億美元,這樁投資案可以說是震驚幣圈,因為這同時也打破了加密貨幣產業史上最高的融資金額紀錄,消息釋出後 $FTT 隨即在 12 小時內暴漲將近 30%,一度突破 30 美元,也使 FTX 創辦人 SBF 身價突破 160 億美元

在 FTX 宣布募資順利完成時,幣安也近乎同時宣佈了退出 FTX 股權投資的消息。這項投資是在於 2019 年,幣安對 FTX 的一筆金額未公開的戰略投資,而原來早在 2017 年,幣安就已經與紅杉資本結下了樑子,幣安在 A 輪融資中因「排他性條款」遭紅杉資本提告,從此勢不兩立。可能是由 Paradigm 共同創辦人 Matt Huang (先前紅杉資本合夥人) 引薦,此次 FTX 融資有紅杉資本的加入,也清楚劃分了陣營。

同為交易所競爭對手,以及上述歷史,也讓 FTX 與幣安之間的關係埋下了一個黑暗的種子。此後兩間交易所的明爭暗鬥不斷,「幣安」更成為 FTX 倒閉其一的眾矢之的。

source:CoinGape

CoinDesk 首槍:關鍵的 Alameda 財務疑雲

一連串的 FTX 崩潰事件起因於 Coindesk 的一則報導,11月3日,CoinDesk 報導指 FTX 創辦人 SBF 創辦的 Alameda Research 傳出資不抵債危機,財務不透明,引發熱議。

這篇報導指控做市商及投資機構 Alameda Research 的資產負債表上,多數資產都是 FTX 交易所自身發行的平台幣 $FTT,而非市場最流通的主流幣如比特幣、以太幣等。

Alameda 的 146 億美元資產有 40% 是 $FTT,即 FTX 的原生代幣,其中 36.6 億美元是「解鎖的 FTT」和 21.6 億美元的「FTT 抵押品」,其他抵押品亦包括 SOL 等與 Alameda 投資的專案發行代幣為主。加上 Alameda 資產負債總額為 80 億美元,亦未有明確解法去解決這個資金缺口,引發熱議。

當 $FTT 價格下跌,隱含風險進一步擴大,引發 Alameda 資不抵債的危機。

11月7日,幣安 Binance 執行長趙長鵬在 Twitter 表示,以「風險管理」為由,計劃在未來 1-2 個月內在公開市場上分批出售 Binance 所持有的 $FTT,此事也演變成了「壓垮駱駝的最後一根稻草」,隨後引發幣市出現大波動,導致 $FTT 崩盤危機。

FTX 交易所頓時從原先霸榜合約交易量前三名的龍頭交易所,成為了人心惶惶的定時炸彈。

FTX 從否認到無法提款

SBF 首次發表聲明解釋謠言

FTX 創辦人 SBF 在事件爆發初期,對媒體表達了他對於流動性危機的看法。並在 11 月 9 日凌晨 0 點,SBF 在自己的社媒帳號發布貼文表示:

「事情繞了一圈,我們已經與 FTX 的第一個,也是最後一個投資人:幣安,達成了戰略交易協議 (正等待進行盡職調查)。我們的團隊正在按原有的情況處理累積的提款要求,這將消除流動性緊縮;所有資產可以 1:1 償還 。這是我們請求幣安加入的主要原因之一。這可能需要一些時間才能完全解決,我們對此表示歉意。

非常感謝 CZ、幣安和我們所有的支持者。這是一個以用戶為中心的發展,有利於整個產業。CZ 在構建全球加密生態系和創造一個更自由的經濟世界方面,已經做出了難以置信的努力,未來也將繼續如此。」

幣安的執行長趙長鵬 (CZ) 隨後在社交媒體上表示:

「FTX 因流動性出現嚴重緊縮向我們尋求幫助。為了保護用戶,我們簽署了一份不具約束力的意向書,幣安打算完全收購 FTX 。我們將在未來幾天對這件事進行完整的調查。有很多內容處理,並且需要一些時間。這是一個高度動態的情況,我們正在即時對其進行評估。幣安有權隨時退出交易。隨著事態的發展,我們預計未來幾天 $FTT 的價格將大幅波動。」

峰迴路轉,收購破局

11 月 10 日,正當整個產業都以為兩個交易所終於談和,事件能夠順利落幕時,下一個重磅消息卻直接對 FTX 宣判了死刑。幣安於 Twitter 宣布,由於公司的盡職調查,加上關於 FTX 操弄客戶資金、遭美國機構調查的新聞報導,幣安決定不尋求對 FTX 的收購。

此次收購交易的失敗加劇了市場不安。SBF 公開認錯,認為自己的疏忽和無知造成了 FTX 的流動性問題,並承諾會還錢給用戶。自此,SBF 從一名成功的創業家變成詐欺犯。他與 FTX 過去的輝煌成就,就此一夕覆滅。

資金困死,宣告破產

流動性危機逐日加劇,FTX 被迫暫停提款。SBF 表示,FTX 面臨高達 80 億美元的短缺,迫切需求資金。

source:MarketWatch

最終由於無法解決流動性問題, FTX 、FTX US、Alameda Research 和大約 130 家其他附屬公司(合稱 FTX 集團)於 11 月 11 號根據美國破產法第 11 章在德拉瓦州啟動破產重組。

這事不僅揭示交易所在流動性危機下的資金風險,更對為加密貨幣市場敲響警鐘,體現市場的脆弱與不確定性。此外,即使看似成功的平台,也可能迅速遭遇流動性風波,凸顯在這市場,業者和投資人應有更高的風險警覺和責任心。

FTX 破產後的混亂狀態

FTX破產後的混亂狀態:簡易時間軸整理

2022 年 11 月 11 日,可能是 FTX 用戶最黑暗的一天,既無法出金,又看到 FTX 正式聲請破產重組、執行長 SBF 辭職,還發生了一連串詭異的混亂事件,讓用戶無所適從。

為了方便大家理解,我們整理了時間軸,試圖還原那段混亂的時光:

|

2022年11月11日 |

FTX聲請破產重組、執行長 SBF 辭職 |

|

FTX 交易所熱錢包傳出「詭異轉帳」,讓用戶誤以為能提款。有業界人士猜測,可能是內部員工偷偷開通提款功能。 |

|

|

FTX與波場合作,用戶可提款 $TRX、$BTT 等孫宇晨系列幣種,但溢價嚴重,提出後價值會大幅縮水。 |

|

|

FTX官方表示正處理巴哈馬用戶提款。 |

|

|

SBF 承諾強調 FTX.US 不受影響,但仍有用戶抱怨出金延遲。 |

|

|

巴哈馬證交會下令凍結 FTX 巴哈馬子公司資產。 |

|

|

2022年11月12日 |

有開發者發現 FTX 錢包流出數百萬美元資產,十分異常。 |

|

FTX官方 Telegram 管理員表示系統被駭,社群呼籲快刪 APP。 |

|

|

FTX 總法律顧問 Ryne Miller 表示,某些 FTX 資產出現「未經授權訪問」。 |

|

|

2022年11月13日 |

巴哈馬證交會打臉,從未下令讓 FTX開放當地用戶提款。 |

在 FTX 破產事件發酵後,也漸漸獲得台灣主流媒體的關注。先是有傳媒聲稱台灣受災戶高達50萬人,也有越來越多受害者接受媒體採訪。不過,據《鏈新聞》報導,FTX 消息人士指出,台灣的 FTX 用戶約為 12 萬人。

遠在東洋的平行時空:FTX Japan可能重啟?

在日本監管介入之後,FTX Japan 持續公開用戶資產餘額的狀況,並開發一套能讓用戶出金的獨立系統。而在 2023 年 2 月,FTX Japan 的用戶終於能提領法幣與加密貨幣資產。

此外,FTX 的破產文件顯示,現任執行長 John Ray 在 2023 年 3 月,多次進行 FTX Japan 的重啟工作討論及規劃。

在 FTX.com 鬧得人仰馬翻之際,日本的 FTX Japan 彷彿成為了「平行世界」,不但很快就開放用戶出金,似乎還有了能「重啟營運」的可能,我們整理了簡易的時間軸:

|

2022年11月10日 |

日本金融廳勒令FTX Japan停業,並要求在期限內提出業務改進計畫,說明怎麼保護用戶資產。 |

|

2022年11月11日 |

FTX Japan開放用戶提領法定貨幣 |

|

2023年2月 |

FTX Japan全面開放用戶提款(法幣、加密資產等) |

|

2023年4月 |

FTX Japan計畫重啟 |

FTX Japan的安全脫身,凸顯監管重要性?

FTX Japan 的用戶能不被 FTX 破產影響,跟合規經營與明確的監管有關。

事後有專家分析,這是因為日本金融廳在 Mt.GOX 遭駭倒閉事件後,就制定了嚴格的監管框架 (CAESP),要求日本交易所必須做好資產分離、將客戶法幣資產信託於第三方等,用於保障客戶的條例。

在 FTX 破產之後,全球加密監管都有了新動作。歐盟、韓國、香港等都在 2023 年透過專法或牌照等方式,進一步監管加密貨幣。而台灣金管會也在 2023 年 9 月推出「VASP指導原則」,提供虛擬資產交易業者相關的指引,並希望能在業界成立公會後半年,觀察是否有增設加密專法的必要性。

《FTX 一週年 - 餘燼篇》

John Ray 接手:索賠網站與高昂耗時的訴訟

破產團隊接管之後,FTX 便開始進入漫長的重組程序,由知名律師 John Ray 接任 FTX 執行長主導。John Ray 過去曾是辦理安隆公司清算時的芝加哥律師。安隆破產案發生於 2001 年 10 月,既是美國歷史上最大的破產案,同時也是最大的審計失敗事件。

由於 FTX 的公司營運紀錄與財務資訊嚴重缺乏,導致破產團隊聘用了大量顧問與律師,試圖從不同的地方挖出所有未被記錄的剩餘資產,也向多個相關債務實體追討資金。然而,積極處理破產程序固然是好事,但同時也債權人付出了相應的代價。

根據統計,破產管理團隊在接管後 8 個月就狂燒 3.3 億美元資金,而這些費用自然都必須由債權人承擔。破產管理團隊與日俱增的費用支出讓許多債權人都坐不住了,FTX 債權人委員會就曾在 8 月的破產聽證會上公開批評破產管理團隊花錢不手軟:

「現在他們每月的開銷近 5,000 萬美元,幾乎有數百名律師、金融顧問和銀行家全職參與這項工作案件中的每一筆開銷基本上都直接減少了債權人可能收回的資金。」

另一方面,曾有過破產律師經驗的匿名律師 wassielawyer 則指出,破產管理團隊之所以敢這樣大肆花錢,是因為加密貨幣領域缺乏能夠制衡這些「金融禿鷹」的能力。wassielawyer 解釋道,在傳統金融領域中,債權人或其他利益相關者通常會對這些活動進行檢查和平衡,沒有人會願意為了多賺一點錢而賠上自己在金融界的聲譽,尤其當貝萊德這種金融巨頭是債權人之一時,更沒有人敢得罪。

然而,接管 FTX 跟三箭資本的破產團隊並不在乎加密貨幣產業對他們的看法,即使是加密貨幣產業最有影響力的人或實體對他們感到不滿,他們也不痛不癢,因為這些人日後幾乎不太有機會再跟這些加密貨幣基金或交易員有往來,他們的行為對其職業聲譽不會造成任何影響。在這種情況下,FTX 債權人或許只有兩種方式能夠制衡團隊繼續燒錢:「集體發出聲音吸引破產法院的注意」,或「將債權出售給傳統金融機構的老江湖」,讓他們追究這些破產管理人的責任。

真相的爆發:FTX 與 Alameda 的混亂關係

在破產重組團隊、FTX 新任執行長 John J. Ray III 接管後,FTX 背後凌亂不堪的資金管理細節逐漸浮出檯面。

John Ray 曾表示:

「在我的職業生涯中,我從未見過像這樣公司控制徹底失敗以及完全缺乏可信財務資訊的情況。」

SBF:用戶入金地址與 Alameda 共用

這是 SBF 至今的說法,他在 11 月向外媒 Vox 記者 Kelsey Piper 描述了 Alameda 與用戶地址長期錯置的情況:

「這就像是 FTX 沒有銀行帳戶,大家還是能電匯至 Alameda 的銀行帳戶,並在 FTX 上進行交易。而三年後,大家似乎前前後後已對 Alameda 電匯了 80 億美元,而我們卻忘記了 Alameda 與 FTX 帳戶之間的關係,導致部分資金從未在 FTX 上到帳。」

然而這樣的說法陸續在 John Ray、CFTC 的調查後被推翻。

FTX 前技術長 Gary Wang 在近日出庭作證時也表示,Alameda 可無限從 FTX 提款。

因此大量挪用客戶存款、過度支出,加上在 2022 年 11 月大量擠兌而導致資不抵債,似乎才是 FTX 破產主因。

Alameda 提供高管無限貸款

John Ray 去年引用法律文件指出,Alameda 曾提供貸款給三位 FTX 高管:

-

SBF:10 億美元

-

FTX 工程主管 Nishad Singh:5.43 億美元

-

FTX Digital Markets 共同執行長 Ryan Salame:5,500 萬美元

Alameda 不會被清算

John Ray 曾向破產法院透露,Alameda 在某程度上是可以秘密豁免於 FTX 的自動清算協議。

這樣的說法也與 CFTC 的調查相符。

CFTC 在對 FTX 的起訴書中列出 Alameda 在 FTX 的大量特權,包括:

-

Alameda 帳戶是用戶存款入口

-

Alameda 提款無限制

-

不會被自動清算

-

比所有 API 用戶更快的搶先交易

Alameda 盈利能力存疑、風險投資氾濫

此外 CFTC 還引用 SBF 未發佈草稿指出,SBF 早己知曉 Alameda 的盈利能力低下,甚至考慮在 2021 年就關閉 Alameda。

除了盈利能力低下,Alameda 毫無紀律的風險投資,似乎也為 FTX 的倒閉埋下伏筆。

金融時報指出,在高達約 54 億美元的投資組合中,Alameda 相關控股公司針對超過 500 項專案進行了非流動性投資,包括減肥藥公司等與區塊鏈毫無相關的專案。

多名高層認罪,SBF 被捕受審

FTX 相關高層受到美國監管的追捕,其中四名高層:FTX 工程總監 Nishad Singh、FTX 共同創辦人暨技術長 Gary Wang、Alameda Research 前執行長 Caroline Ellison (SBF 前女友)、FTX Digital Markets (FTX 巴哈馬實體) 前共同執行長 Ryan Salame,都已經認罪,除了 Ryan Salame 之外都已轉為污點證人。

創辦人 SBF 始終不認罪,在 2022 年 12 月被起訴後即遭到巴哈馬警方逮捕,同月引渡回美國監獄。2023 年十月,美國紐約法院開始 SBF 法庭審判,FTX 前高層在法庭上作證,又再爆出一連串的秘辛。例如:SBF 想成為美國總統、FTX 保險基金是隨機數生成、風投 Paradigm 坦承未做好盡職調查、Alameda 前執行長稱一切受到 SBF,以及 SBF 弟弟涉案等。

此外,SBF 的父母 Joseph Bankman、Barbara Fried 也被視為是 FTX 帝國的重要角色,負責稅務與政治關係,破產重組團隊也已向兩人提告。

整起案件仍在進行當中,從證詞中可以了解 FTX 濫用資產狀態、SBF 為達成目標不擇手段的野心、高層共謀詐欺行為,以及資本市場對 FTX 的盲目信任。從既有的證據看來,仍有很多相關人士可能在後續都會受到追溯。

加密世界 VC 全中槍,多個銀行接連破產

一一細數 FTX 的機構受害者

在 FTX 破產後,資產受損的除了一般散戶外,FTX 的機構投資人們也深受其害,不少知名 VC 在此事件中損失了數千萬,甚至是上億美元,包含:

-

Paradigm:2.9 億美元

-

Jump Trading:2.8 億美元

-

紅杉資本:2.135 億美元

-

Pantera Capital:可能超過 1 億美元

-

Softbank:近 1 億美元

-

Galaxy Digital:7,680 萬美元

-

Galois Capital:4,000 萬美元

-

Tiger Global:約 3,800 萬美元 (股權)

-

CoinShares:約 3,000 萬美元

-

Multicoin Capital:約 2,500 萬美元

-

SkyBridge:1,000 萬美元

另外,加密收益、借貸平台也在此次危機中不堪負荷,多間公司在事發的幾個月內接連倒閉,包含 DCG 集團子公司 Genesis、BlockFi 等。而因爲 UST 崩盤事件而宣告破產的 Celsius,也因 FTX 破產使得 1,390 萬美元暫時無法取回。

回頭看看台灣,除了 FTX 外,對台灣用戶影響最大的平台莫過於資產管理平台 Steaker 及交易所 AAX 了。目前 Steaker 已推出拂曉計畫,將一步步的償還用戶資產,不過至今用戶能取回的資金仍相當有限。至於 AAX 則是無消無息,不見任何用戶賠償行為。

(完整債權名單見此)

加密危機蔓延,銀行機構接連倒閉

這場加密市場的浩劫除了影響到幣圈的公司及投資人外,也連鎖反應到了傳統銀行機構。

首先發出警戒訊號的是以加密友好著稱的銀行 Silvergate,其在去年底為了因應加密貨幣市場的震盪和用戶大額提款,賠款出售了大額債券,進而導致了 Q4 財報無法提交的問題。

最終,Silvergate 遭到多間加密公司的業務切割,在業務無法順利運作的情況下,於今年 3 月宣布自行清算。

在 Silvergate 宣布清算消息後,專為科技新創公司提供融資服務的矽谷銀行 (Silicon Valley Bank,SVB) 也因客戶存款流失高於預期面臨相同困境,在不得不折價賣出債券的情況下,造成 18 億美元的損失,並導致公司股價一夕崩跌。

穩定幣發行商 Circle 也因將矽谷銀行作為儲備銀行,使得市場對 USDC 的穩定性感到擔憂,並一度造成 USDC 脫鉤現象。

為了緩解這場金融災難,美國聯邦存款保險公司 (FDIC) 在 SVB 股票崩盤的隔日便發布緊急公告宣布將其接管,SVB 也在一週後在紐約申請破產重組。

而在美國財政部、聯準會和 FDIC 發表的聯合聲明,另一家加密友好銀行 Signature 也因為出現類似的系統性風險,已遭其州特許機構關閉。

加密產業的衝擊與改變

FTX 垮台讓美國體系的加密產業面臨巨大壓力:美國聯準會將部分銀行倒閉原因指向「加密產業」、Coinbase 與幣安美國後續遭到強力執法,分別對於提供未註冊證券等違法事項提出訴訟。不僅如此,美國證交會 (SEC) 與商期會 (CFTC) 對於涉及違法事項的交易所、DeFi 平台、NFT 等業者,執法案例顯著增多。美國業界對監管的聲音,也從和談溝通,轉變為激烈反彈。由於 FTX 廣泛涉足政治圈,也讓後續的政治人物不再向過去敢為加密貨幣積極發聲。

美國既有的成熟多元金融監管,讓它不傾向設立專法來監管,而是用既有法令解釋與執法。美國以外的國家地區,對於加密監管框架也更趨積極:歐盟議會在 2023 年通過 MiCA 法案、香港設立交易所牌照框架、英國與加拿大加嚴監管多個交易所退出,日本與新加坡也在持續完善既有框架。台灣也在 2023 年發布指導原則以及開放公會自律。

「儲備證明」(PoR) 成為中心化交易所的必備宣傳,透過揭露鏈上地址,用加密技術核實,來說服用戶平台沒有挪用資產,或是其良好的財務狀況。儘管交易所都僅有部分揭露,也無法得知實際資債狀況,但 FTX 事件的影響下,「儲備證明」已成為用戶的普遍意識。

FTX 事件使得多個風險投資公司、新創公司、傳統金融機構以及廣大投資人付出慘痛代價,美國持續升息對抗通膨,加上 AI 的崛起,熱錢明顯從加密市場離去。FTX 讓全球對於加密貨幣的印象更加負面,熊市之下交易所大幅裁員、新創公司停止營運,連最老牌的 DeFi 兌幣協議 Uniswap 都為了營運開始收費。

另一方面,我們也看到了傳統金融機構積極涉入數位資產領域,像是:金融巨頭 BlackRock 入場比特幣現貨 ETF 的競爭行列、華爾街巨頭 Citadel 支持的合規交易所 EDX,還有摩根大通與花旗都在投入「存款代幣」的研究。種種跡象顯示,傳統金融機構對於區塊鏈技術的興趣,也可能是未來數位資產應用普及化的一條路。

對中心化交易所的不信任,也再次喚起人們對去中心化應用的期待。ZK (零知識) 技術對於基數設施的效能提升,以及隱私應用受到重視 ; 中心化交易所在監管與不信任的雙重壓力下,人們對去中心化交易所 (DEX) 賦予厚望,業者們也紛紛投入更多元與有效率的交易體驗。

FTX 是繼 2014 年 Mt.Gox 以來,世上最大的交易所倒閉事件。至今 Mt.Gox 仍沒有對受害人賠償完畢,2022 年 FTX 事件更加複雜且龐大,可以預想後續處理會是一場更為漫長的旅程。回顧 FTX 事件一週年,它為加密貨幣世界寫下永遠無法被抹滅的深刻歷史,也是參與新興金融科技發展的每個人,都需要記取的教訓。

Alvin

熱愛充滿變動與挑戰的環境,保持學習熱忱與輸出習慣