NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

本文目錄

每一輪牛市都有值得期待的新敘事帶動整體市場的情緒以及資金量暴漲,上一輪牛市我們看到Sushiswap 引領的水果之亂,動輒破百年化報酬的流動性挖礦隨手可得,也順勢將 ETH 的幣價給推高,直到上一個週期的最高點 4,500 美元。

對於以太坊生態來說,大部分人認為目前的價格不如比特幣亮眼,僅僅只有 4,000 美元還未創新高,然而,這一個週期的主要敘事不管是模塊化(modular)、再質押(restaking)賽道當中的募資金額、鏈上鎖倉量的增長速度卻非常可觀。

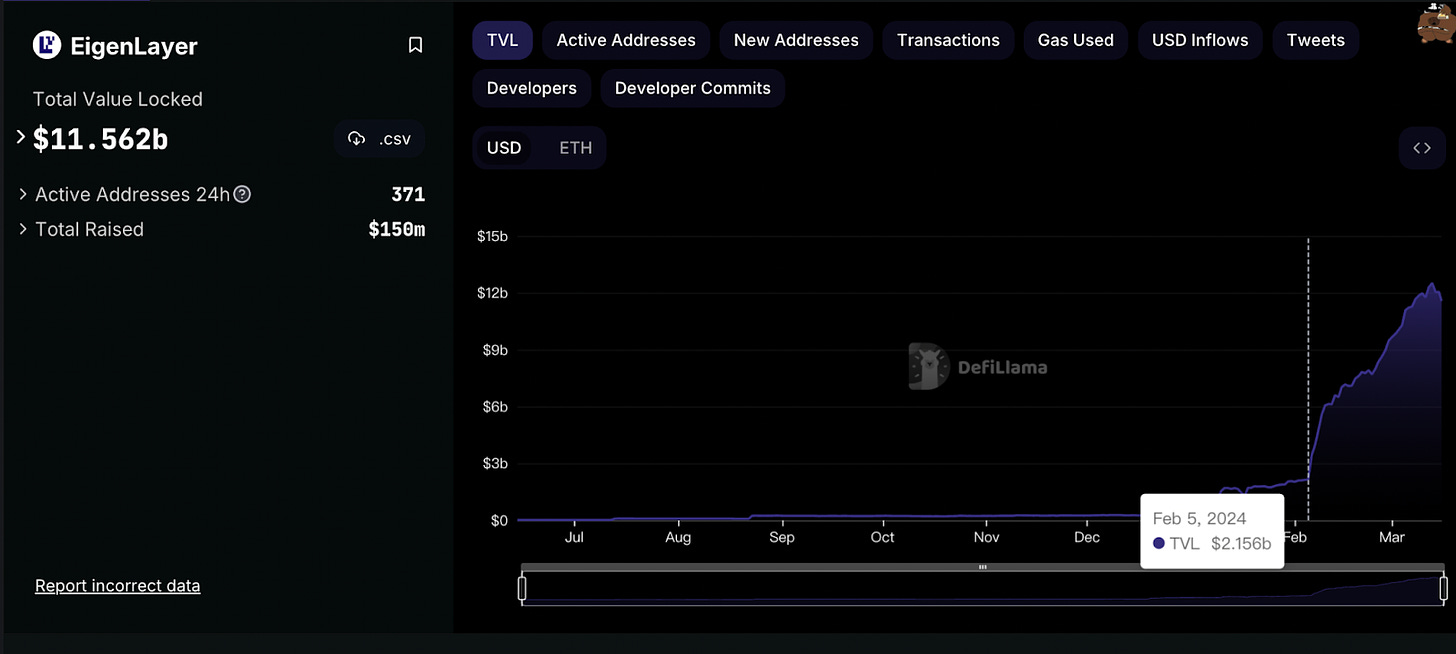

EigenLayer 目前的 TVL (鏈上資金鎖倉量)已經超過了 Aave 成為了全體第二,從二月算起僅僅不到兩個月的時間已有 6 倍增長。

當中自然也跟許多再質押協議如最近剛宣布上線幣安 Binance Launchpool 的 EtherFi,受幣安 Binance labs 投資的 Puffer Finance、Renzo 以及 DeFi 老團隊打造的 KelpDAO 眾協議,也在近期有著非常可觀的 TVL 增長

而在這些 DeFi 協議當中,Vector Reserve 也是一個無法小看的新星!

Vector Reserve 關鍵數據

-

Vector Reserve 協議上線單日就突破 10M TVL,幣價漲幅自 LBP 結束之後最高 4 倍

-

目前 Vector Reserve 協議中生成的 vETH 有 4852,總資金鎖倉量為 40M

-

以再質押賽道來做比較,Vector Reserve 目前的 TVL 排名為第八名

Vector Reserve 是什麼?

現今再質押賽道競爭激烈,Vector Reserve 的核心目標是利用優化的流動質押(liquid staking)和流動性再質押(liquid restaking)收益率,引入基於 ETH 的多元化、風險調整儲備貨幣 (vETH),提供領先於市場整體的收益率。

如何透過 Vector Reserve 生成 vETH?

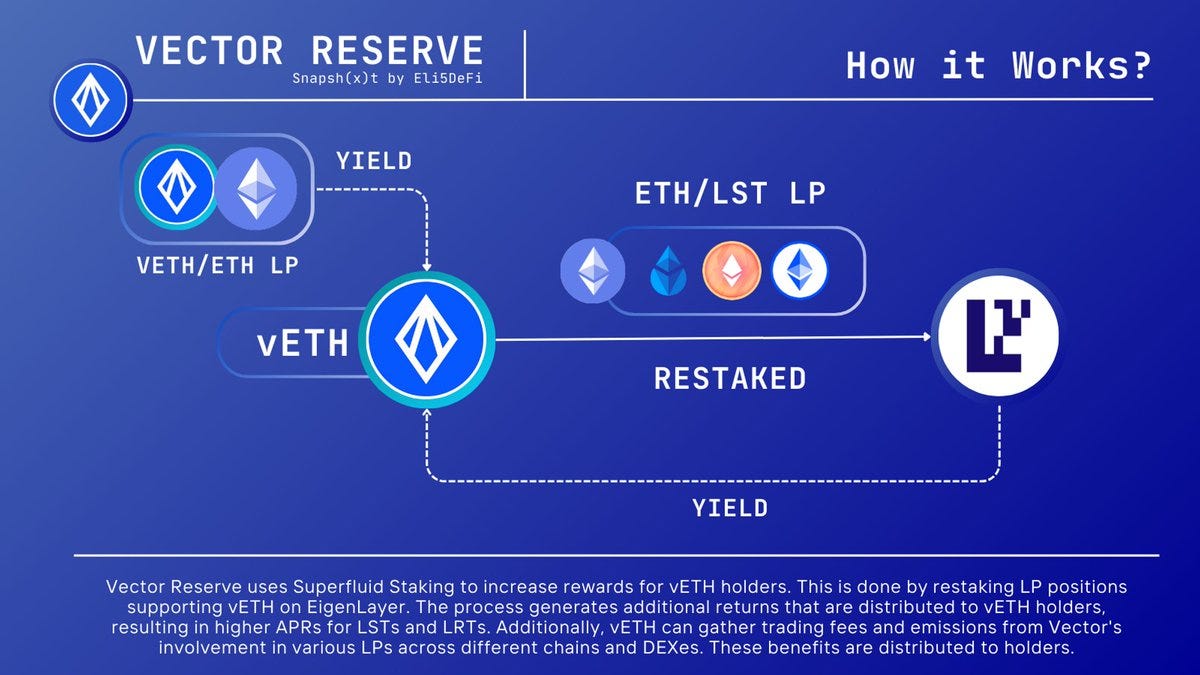

Vector Reserve 協議中主打的概念為 LP 衍生品 Liquidity Position Derivative (LPD),是一種以 vETH 為代表的流動性部位衍生性商品(LPD)。

Vector Reserve 將透過槓桿利用 Liquid Staked 代幣(LST)和 Liquid Restaked 代幣(LRT)的流動性部位(LP)收益率,除了有透過超流體質押( superfluid staking)的收益,再加上中間的交易費用、收益率策略來提高整體收益,vETH 能夠提供市場上最高、最多樣化的 ETH 收益。

https://twitter.com/eli5_defi/status/1749748988654592373

超流體質押 Superfluid Stake 是 Vector Reserve 獨有的質押模式,參與者不是透過 EigenLayer 中再抵押「原生 ETH」或流動質押代幣(LST),而是質押混合資產池的代幣,特別是流動性頭寸(LP) 代幣。

這些 LP 代幣代表了 DeFi 交易所(例如 Uniswap 或 Curve)中總流動性的一部分。這種機制也增強了以 vETH 為代表的質押資產進一步產生收益的潛力,確保參與者透過具有收益的 ETH 來保持流動性。

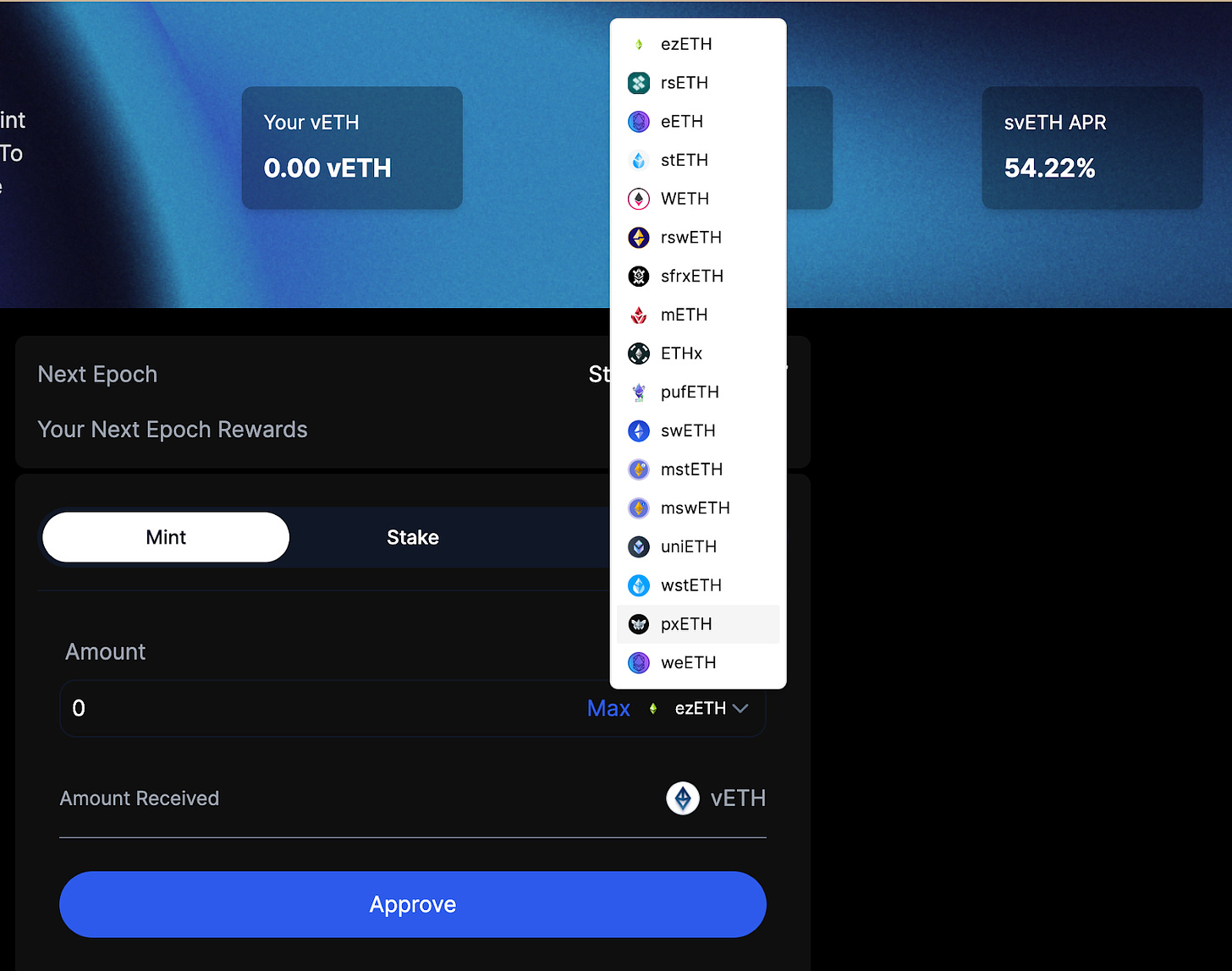

在 Vector Reserve 生態中的流通資產主要為 vETH,用戶可以透過各種類型再質押協議的資產來進行鑄造

取自 Vector Reserve 官網,支援的流動質押協議(liquid staking protocol)以及再質押協議(liquid restaking protocol)包含 Renzo 的 ezETH、KelpDAO 的 rsETH、EtherFi 的 eETH、Puffer Finance 的 pufETH 到 Swell 的 swETH、Mantle 鏈的 mETH,可以說是目前支援最多類型的 DeFi 協議,整合速度十分快速。

vETH 是一種創新的DeFi 概念,以此擴展不同類型資產的可組合性,同時利用穩定貨幣(vETH)對 LP 的穩定性(例如 USDT/USDC 貨幣對,或者在我們的例子中,任何與 ETH 配對的 ETH 衍生性商品)。

當用戶將原生資產與支援的衍生性資產配對時,也能夠大幅降低所承受的無常損失 (IL) ,這意味著我們質押的 vETH 個數不會減少,只會隨著時間的推移增加收益。 LPD 的概念意味著 vETH 本質上可以充當 LST,其價格與 ETH 掛鉤,且擁有更高的回報率。

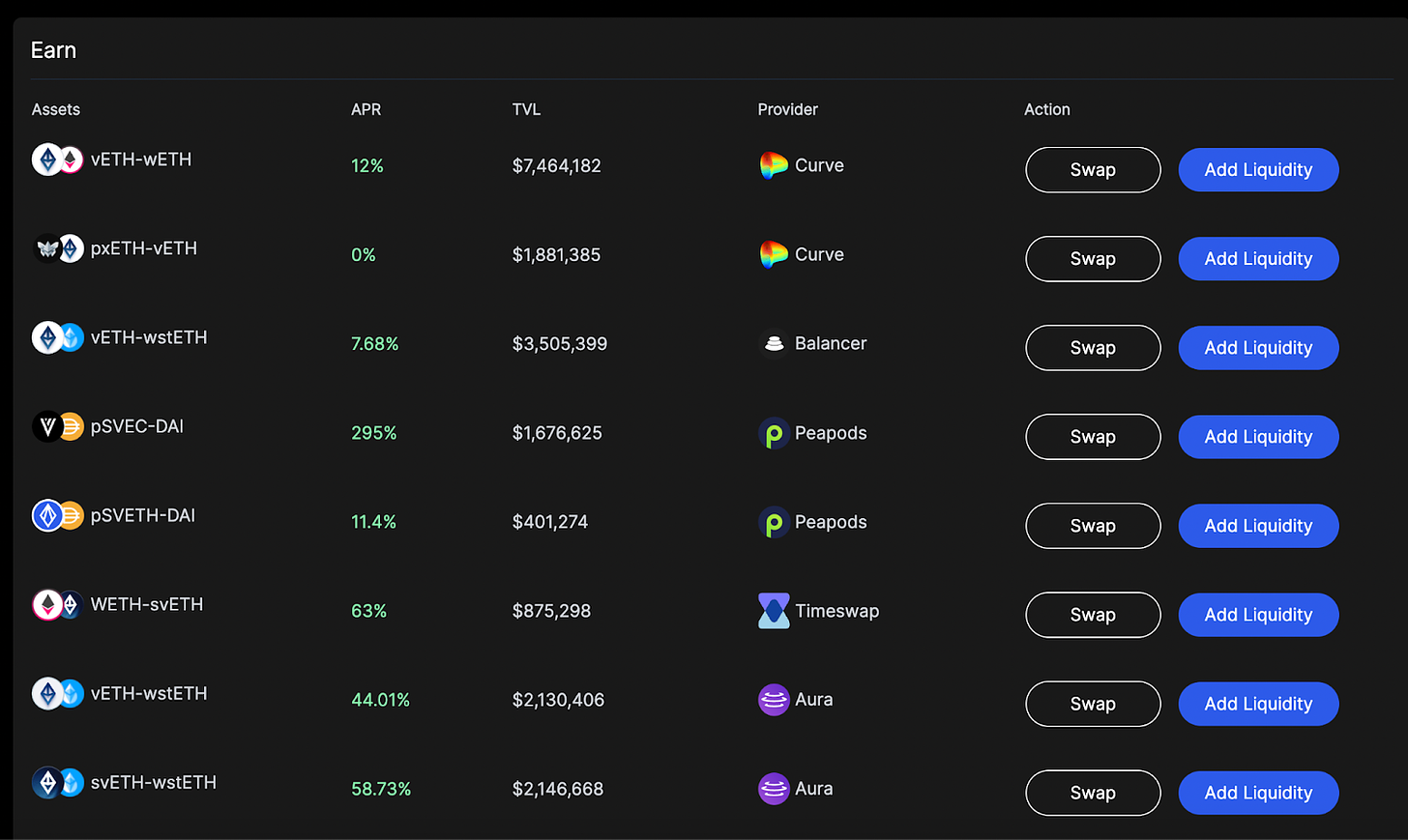

以上為目前從 vETH 延伸的流動性池,可以看到最高鎖倉量的代幣對為 Curve 上的 vETH-wETH,為 740 萬美金,為 ETH 代幣對提供 12% 的 APR。

LPD (Liquidity Position Derivative)的優勢有什麼?

-

提高整體收益:LPD 提供的回報超過單獨持有標的資產(ETH)。包含交易費用、質押獎勵和協議排放的收入,也就是原生代幣 $VEC

-

多元化:與單一策略投資不同,LPD 提供一系列 ETH 相關資產的曝險,將風險分散到多個平台和策略上。

-

靈活性和流動性:LPD 保持基礎資產的流動性,同時增加實用性和收益潛力,為投資者提供穩定性和靈活性。

-

市場相關性:像 vETH 這樣的 LPD 與其基礎的 ETH 計價資產保持與市場的密切相關性,提供深度的流動性、穩定性和更高的收益率。

新的 LPD 代幣將能夠更省事,不像我們在使用先前各種再質押協議一般,需要經過兩層的動作才能夠疊加收益

持有 vETH 同時賺取各種 LST、LRT 代幣對的流動性收益,並直接返還收益給持有者手中

不僅可以讓我們手上持有的 ETH 獲取比單獨存放在單一平台獲取更高的收益,也能夠賺取 $VEC 甚至是 Eigenlayer 分數以及其他再質押協議的空投收益!

Vector Reserve 原生代幣 $VEC 介紹

圍繞著 Vector Reserve 生態中的 VEC 代幣發揮多種關鍵作用。除了有自身的賦能之外,也同時與 vETH 共同形成生態飛輪,不僅能激勵 vETH 的鑄造,也有助於增加 VEC 的整體儲備和價值。

-

收入分配:vETH 產生的部分收益和費用將直接用於支持 $VEC 的價值,打造飛輪效應

-

資金管理:Vector 財庫將會有基於 ETH 的資金管理策略,確保 $VEC 代幣的長期經濟穩定性

-

導入更多 LRT 流動性:持有者將能決定 vETH 支持的資產類別

-

賄賂治理機制:Vector 有望成為 LRT 生態的 Convex Finance 或是 Velodrome Finance,透過 ve 機制捕獲更多流動性,打造一個長期的 DeFi 生態

過去 Pendle、Magpie 便是倚靠這方式,透過吸引更多代幣長期持有者、其他協議的賄賂獎勵讓生態持續成長,形成飛輪,從再質押賽道開始爆發後,$PENDLE 高達 3 倍左右的漲幅便能完美解釋這一點

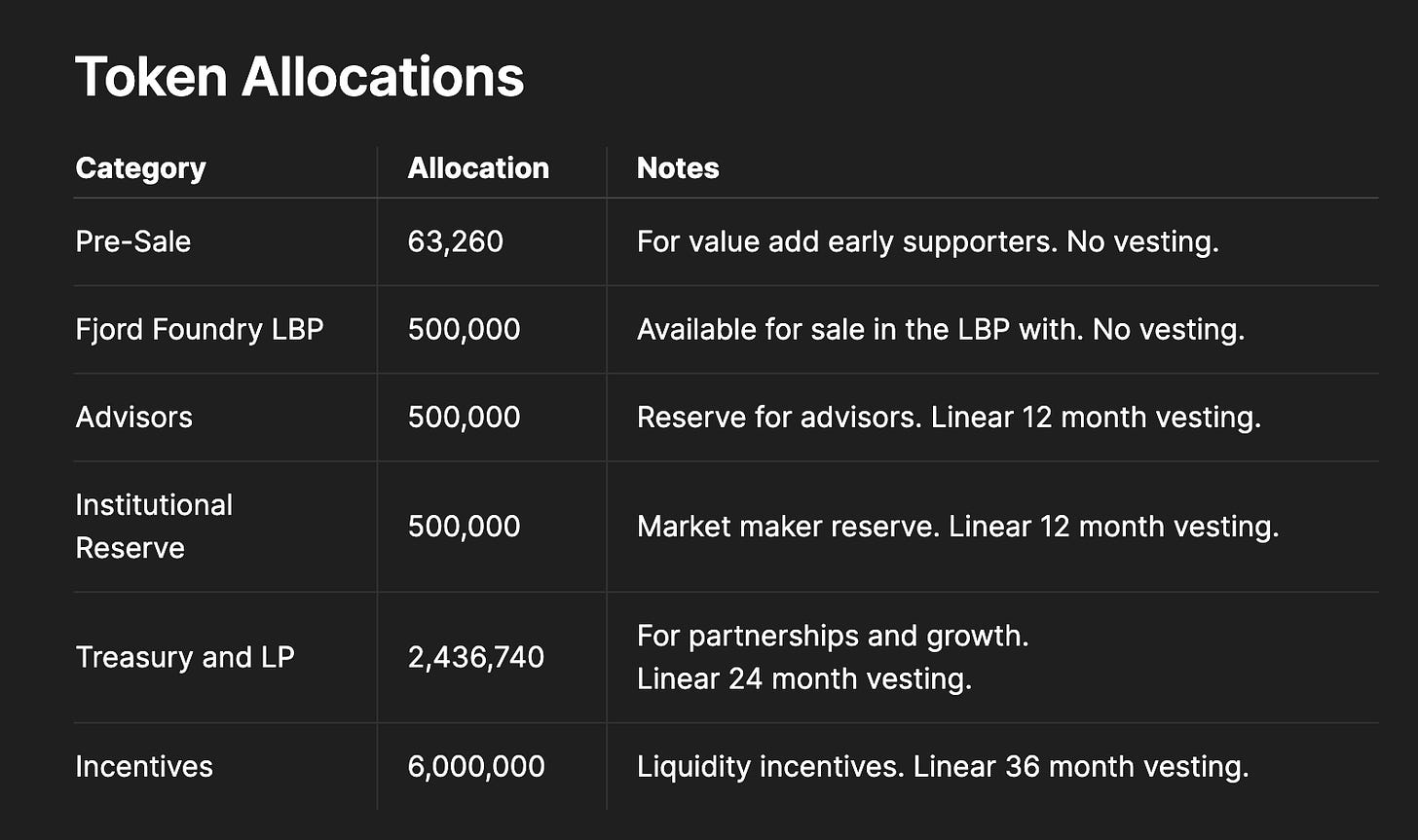

代幣經濟分配

$VEC 的代幣分配如下

-

20% : 團隊分配,12 個月釋放

-

0.63%:預售輪次:無鎖倉

-

5%:Fjord 公售:無鎖倉

-

5%:顧問,線性 12 個月解鎖

-

24.36%:財庫、流動性資金,線性 24 個月解鎖

-

60%:生態激勵,36 個月解鎖

參與 Vector Reservce 一魚多吃,提高 ETH 收益且賺取再質押生態協議積分

如先前所提到的,再質押賽道瘋狂,人們瘋狂質押 ETH 到不同的再質押平台如 Kelp、Puffer Finance 以及EtherFi 等,Vector 也一次幫我們搜集!

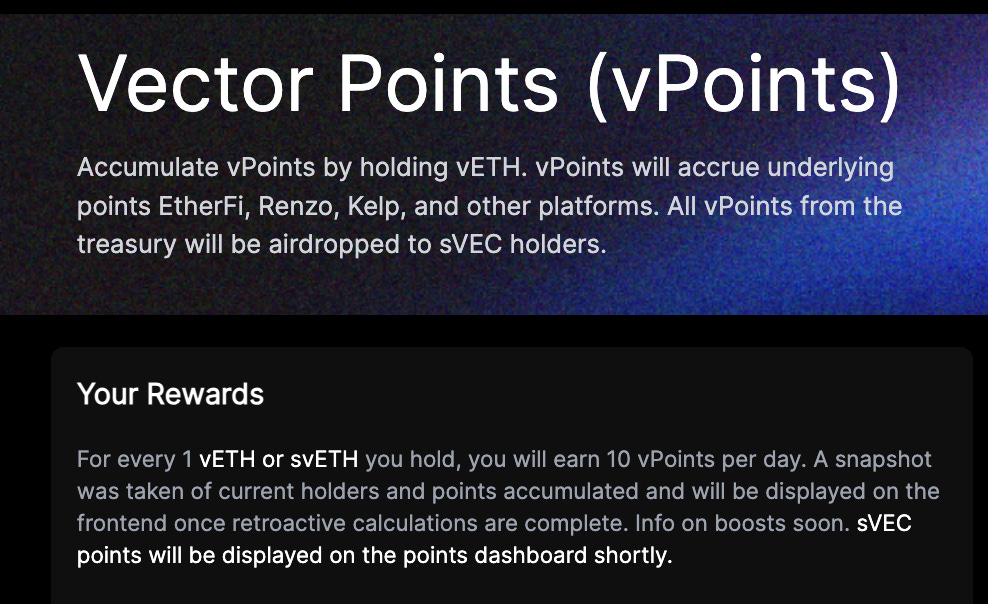

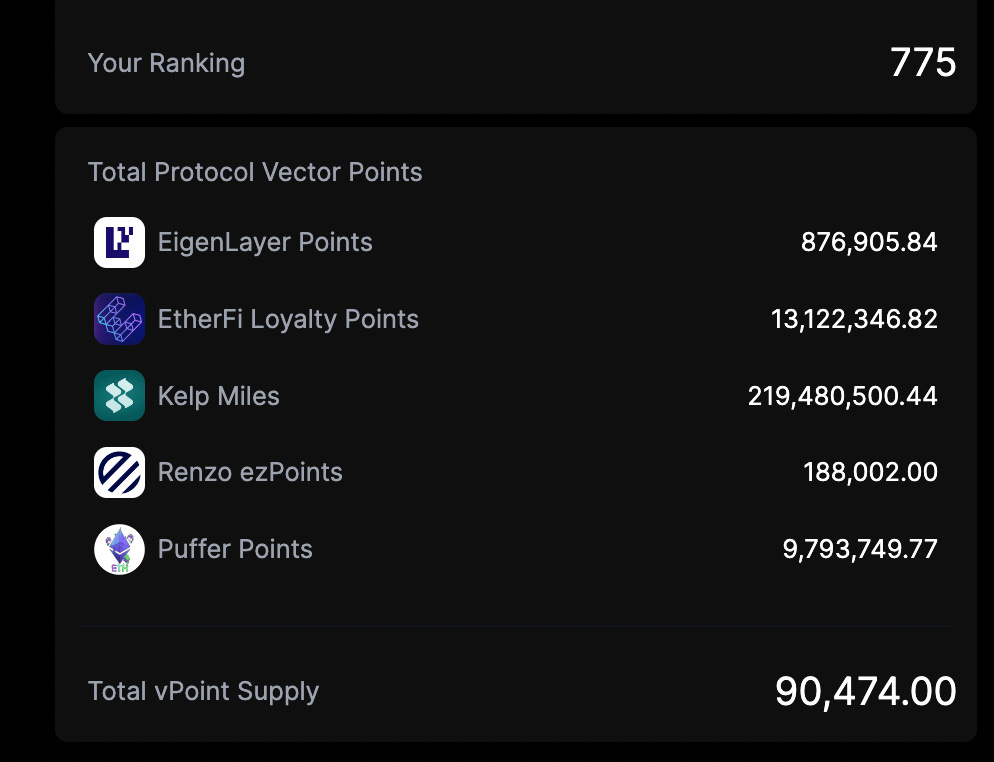

我們可以透過持有 vETH 來累積 vPoint,透過 Vector Reserve 所得到的各種積分將會累積在財庫中,後續的 vPoints 將空投給 sVEC 持有者!

目前我們可以透過質押頁面來將持有的 $VEC 鎖倉,除了可以賺取到原先的質押收益 100% apr 之外,還可以同時累積後續的點數分配收益。

Vector Reserve 近期發展

-

vETH 即將上線 Metis,進入 Metis DeFi 生態:https://x.com/vectorreserve/status/1766113782391251019?s=20

-

gVEC 機制上線,原先 sVEC 的機制是讓持有者可以透過單純持有被動累積更多的 sVEC 顆數賺取收益(rebase,彈性供應),gVEC 則不會,但是代幣的價格將會隨著時間推移上漲,有利於更多無法支援 rebase 機制的協議進行整合:https://x.com/vectorreserve/status/1765882209322610702?s=20

-

與再質押協議 Renzo 進行合作,只要透過 ezETH 鑄造 1 新的 vETH,將回額外得到更多的 ezPoints:https://x.com/vectorreserve/status/1765806470002880966?s=20

風險提示:目前 Vector Reserve 的合約審計由 @jacolansac、@GeorgeHNTR 以及 Quantstamp 所完成,所有 DeFi 協議在操作時須隨時留意風險,勿一次存放過多資產,請視自身能夠承擔風險的程度來操作即可

延伸閱讀

再質押生態(RestakingFi)打得火熱,Puffer Finance 如何殺出一條血路

每日幣研

《每日幣研》為來自台灣及香港的區塊鏈從業者所創立的自媒體品牌。我們致力於普及與推廣艱澀難懂的加密貨幣及區塊鏈資訊。