NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

Solana 生態在此輪牛市不斷搶占市場注意力,主要原因不外乎鏈上項目的活躍與熱度都極高,前些時間我們提過 Jito 協議作為 Solana 生態第一大 DeFi 協議的成功之路,這篇持續來探討 Solana 生態第一的 DEX 聚合器 Jupiter 的崛起與故事。

推薦閱讀 : DeFi 生態爆發!深入瞭解 Solana 第一大 DeFi 協議 Jito | 項目介紹 - 每日幣研

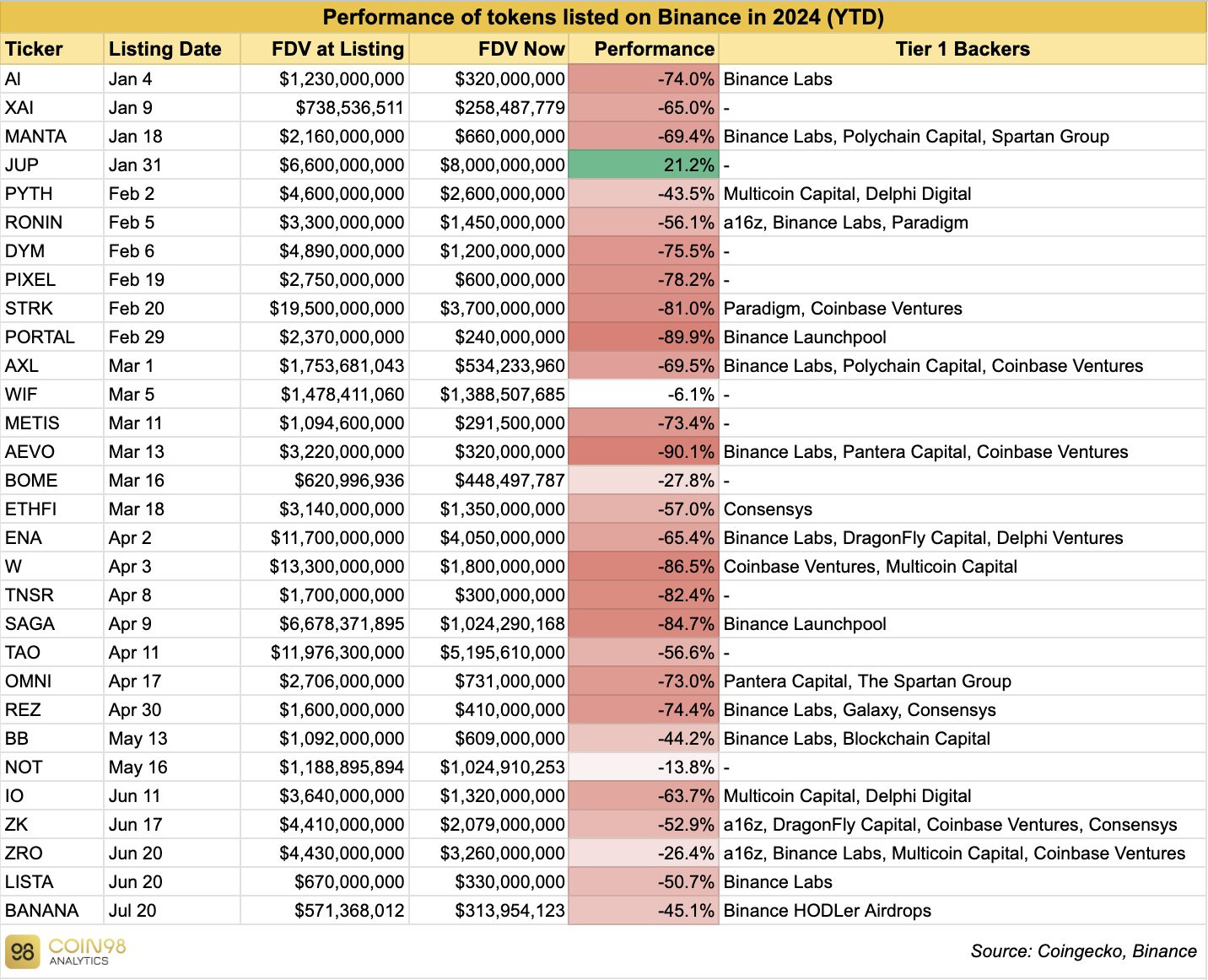

來到 web3 世界投資,大家都想賺錢,我們也常分析探討項目的盈利能力與發展潛力,而 Jupiter 近期的表現的確非常值得我們關注,最近 Coin98 Analytics 的一篇推文提到今年上線幣安交易所全部代幣的表現,從表格內可以看到,JUP 代幣的表現大幅超越其他代幣,有參與 JUP 代幣的用戶大部分都是營利的。

資料來源 : Coin98

除此之外 Jupiter 社區近期更是通過了削減 30% 代幣供應量的重大提案,代幣價植持續上升,接下來就與筆者一起探討 Jupiter 憑什麼取得亮眼成績單吧!

$JUP 小檔案

Jupiter 是什麼

一句話解釋 : Jupiter 是 Solana 生態的去中心化交易所 ( DEX ) 鏈上聚合器

DEX 聚合器的意思很好懂,就是將 Solana 上的 DEX 流動性匯集,替用戶取得更低的滑點與交易損耗,進而提高交易體驗與流暢度,也可以獲取更好的交易價格。

不同於 EVM 區塊鏈的單線程架構,Jupiter 作為 Solana 的龍頭 DEX 聚合器,借助了 Solana 區塊鏈的 SVM 虛擬機並行處理機制,讓整合鏈上 DEX 流動性變的容易,這樣做並不會對 Solana 區塊鏈及 Jupiter 造成負擔,反而提升了交易流暢度及用戶體驗。

Jupiter 產品介紹

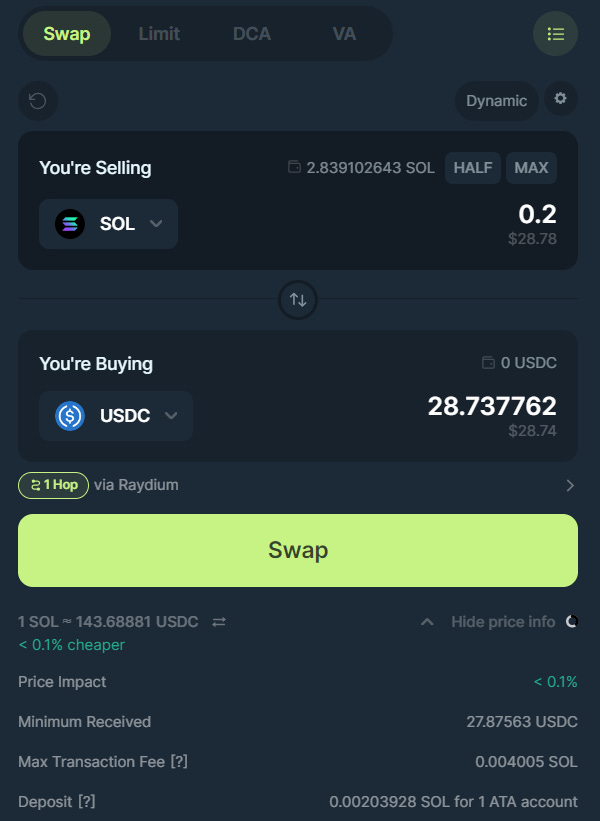

Jupiter swap

Jupiter 首要功能當然就是幣幣交換,用戶可以在 Jupiter swap 享受來自 Solana DEX 包含 Raydium、Orca、Dirft 等多個去中心交易所的流動性,並可自行設置滑點、交易手續費、交易優先等設定。

特別的是,當確認好兌換的資產類別,Jupiter 將顯示此筆交易的路徑,讓用戶清楚該筆交易是經由哪個 DEX 或流動池而交換而來,並顯示交易過程的成本明細,另外在 swap 交易中,Jupiter 平台不收取任何額外費用,用戶只需支付 DEX 的交易手續費及 Solana 區塊鏈的 Gas 費用。

圖片來源 : Jupiter

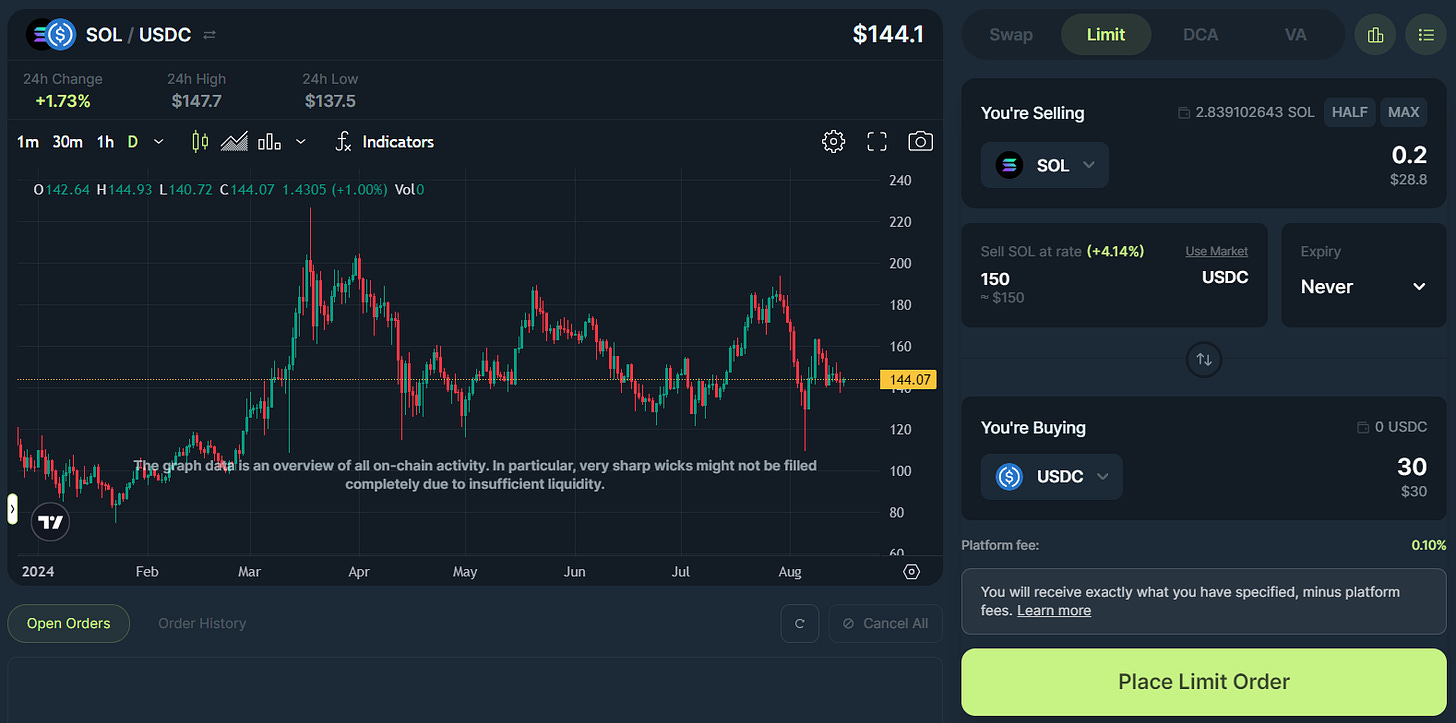

Jupiter limit 限價交易

限價訂單大多是我們在中心化交易所常看到的功能,如不滿意現在市場價格,用戶可以指定價格進行買賣,Jupiter 運用 keeper 實時監控鏈上價格,當價格到達訂單指定價格時將觸發執行,如果訂單規模太大,並且鏈上的流動性不足,keeper 將嘗試以較小部分執行訂單,並確保以最小的價格影響取得最佳價格,並持續到訂單完全成交,當然在訂單成交前,用戶也可隨時取消訂單,Jupiter 將於訂單成交時收取 0.1% 交易手續費。

圖片來源 : Jupiter

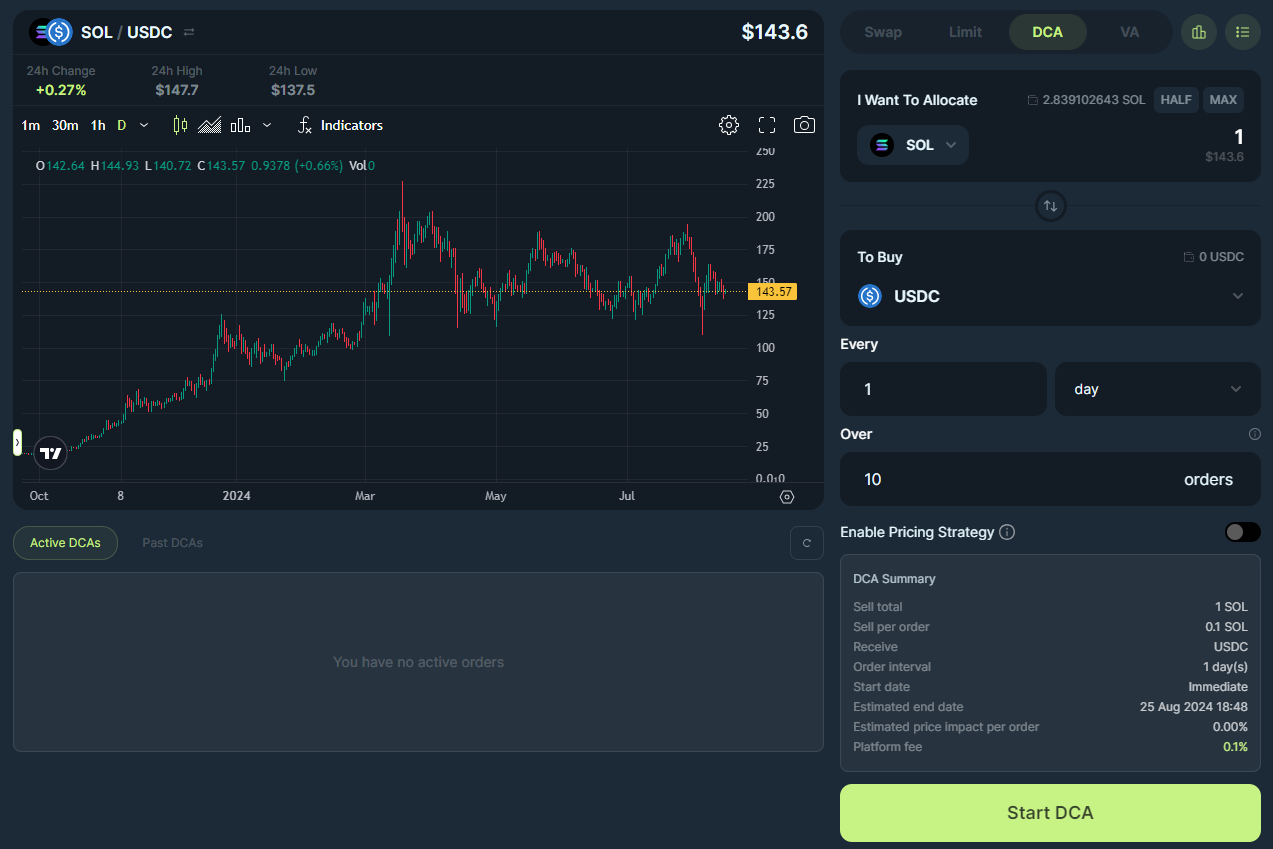

Jupiter DCA & VA - 鏈上也能定投!

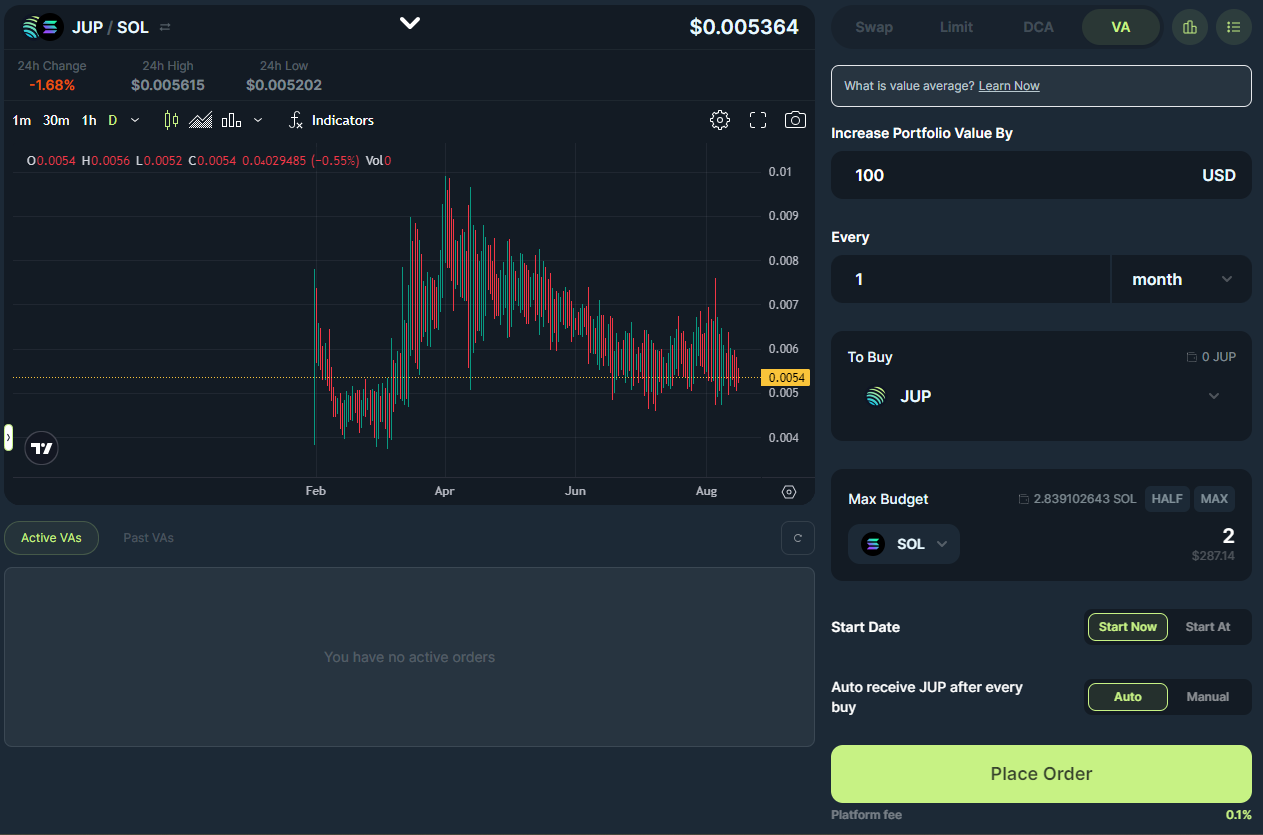

DCA ( Dollar Cost Averaging,定額定期投資 ) 是目前蠻常見的投資策略,是指定期投入固定金額購買特定資產的方式,例如每月 1 號買入 100 美元的 JUP 代幣,就是一種 DCA 策略,而 Jupiter 藉由 DCA 金庫保管用戶的 DCA 資金,並於指定時間交易特定資產完成 DCA 策略,手續費同為 0.1%。

圖片來源 : Jupiter

VA ( Value Averaging,價值平均法 ) 則是以定期投資目標金額為主的一種策略,例如我每月想增加 100 美元價值的 JUP 代幣,那從首月買入 100 美元後,後續的投資金額會根據 JUP 代幣價格與目標金額而決定,第二個月投資目標金額變為 200 美金,如 JUP 代幣價格翻倍,因投資部位與目標金額均為 200 美元,那就不需再投入任何金額,如 JUP 代幣價格僅提升 20%,則投資部位為 120 美元,會自動再投入 80 美金買入 JUP 代幣達成 200 美金的目標金額。

VA 策略的優點在於,能夠在代幣價格低時買更多,價格高時買的較少,並且可將大額倉位進行平均賣出,降低鏈上流動性不足導致的滑價,手續費同為 0.1%。

圖片來源 : Jupiter

Jupiter Perps 永續合約與 JLP 池子

Jupiter Perps 提供 SOL、ETH、WBTC 三種永續合約,槓桿倍數從 1.1 ~ 100,由於 Jupiter swap 整合了流動性,在 Solana 上的代幣資產大多都可作為抵押品,允許用戶在平台上做多或做空以上三種資產,並且 Jupiter 打造 JLP 池子提供穩定合約交易的資金來源。

圖片來源 : Jupiter

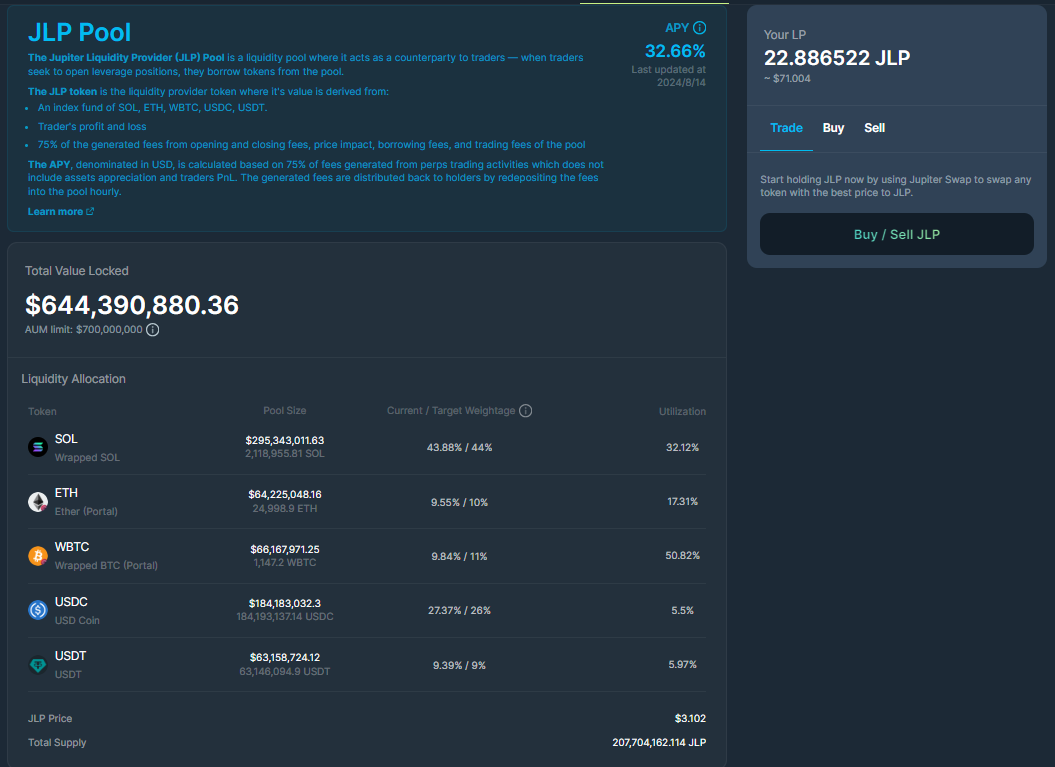

JLP 池中的資產包含 SOL、ETH、WBTC、USDC 及 USDT,並且 Jupiter 並不持有池子內資產,而是讓流動性提供者換取 JLP 代幣。

JLP 代幣的鑄造、燃燒與年化收益率 APY 都與永續合約的交易狀況相關,JLP 代幣持有者享有永續合約交易手續費的 75% 收入,但合約交易者的損益也影響 JLP 池子的收益,如交易者在合約中賺錢,則 JLP 池子需付出利潤,反之交易者虧錢則 JLP 池子賺錢,簡單來說,兩邊是打對台的狀況。

圖片來源 : Jupiter

而交易費用的部分,在永續合約中開倉與平倉均有 0.06% 的手續費,合約資金費率則等於 ( 借入的代币/池中的代币 ) * 0.01% * 合約頭寸大小。

JLP 代幣特色如下 :

-

為 SPL 代幣,隨時可轉讓與交易

-

APR 收益直接反應在 JLP 代幣價格上

-

用戶無須質押代幣,也不必來收取年化收益,持有 JLP 代幣就好了

-

真實反應永續合約交易所現況

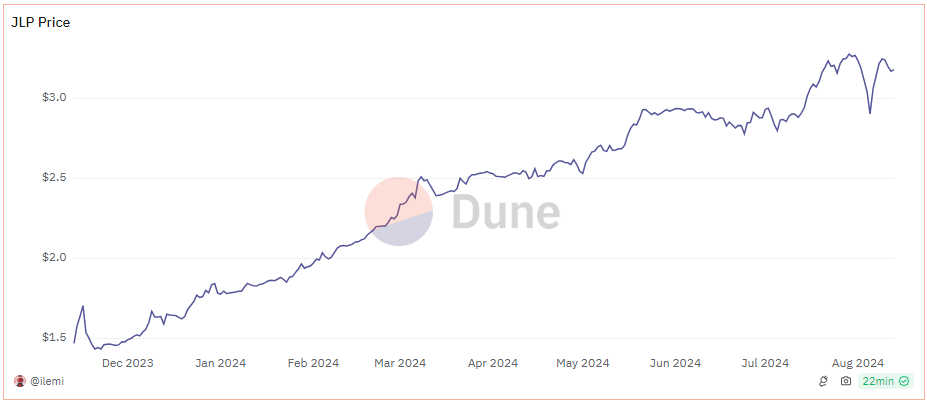

簡而言之,當 JLP 池子一直賺錢,JLP 代幣價格將水漲船高,APY 也會高,這代表用戶不斷在合約交易上賠錢,或是提交的手續費額度高過合約收益,目前池子內 APY 約為 32%,收益相當不錯,並且根據 Dune 資料統計,JLP 代幣價格在今年表現非常亮眼,已上漲超過 1 倍。

資料來源 : Dune

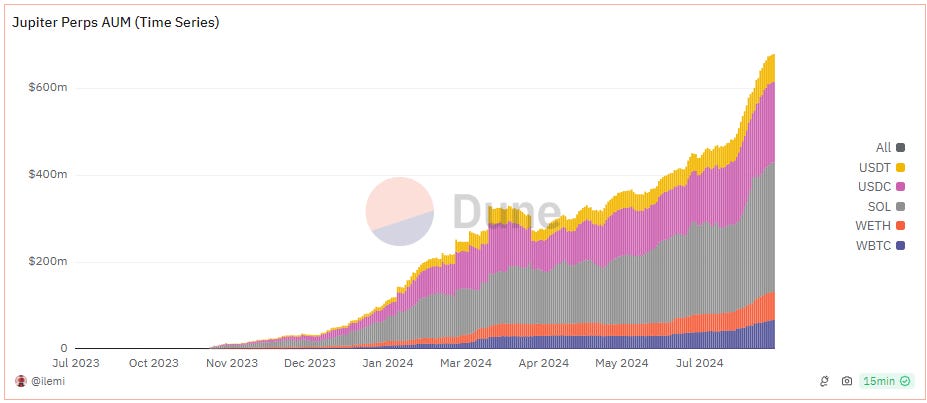

JLP 池子內的 AUM ( Assets Under Management ;總資產管理規模 ) 也不斷創新高,目前已突破 6 億 4000 萬美元價值,非常驚人。

資料來源 : Dune

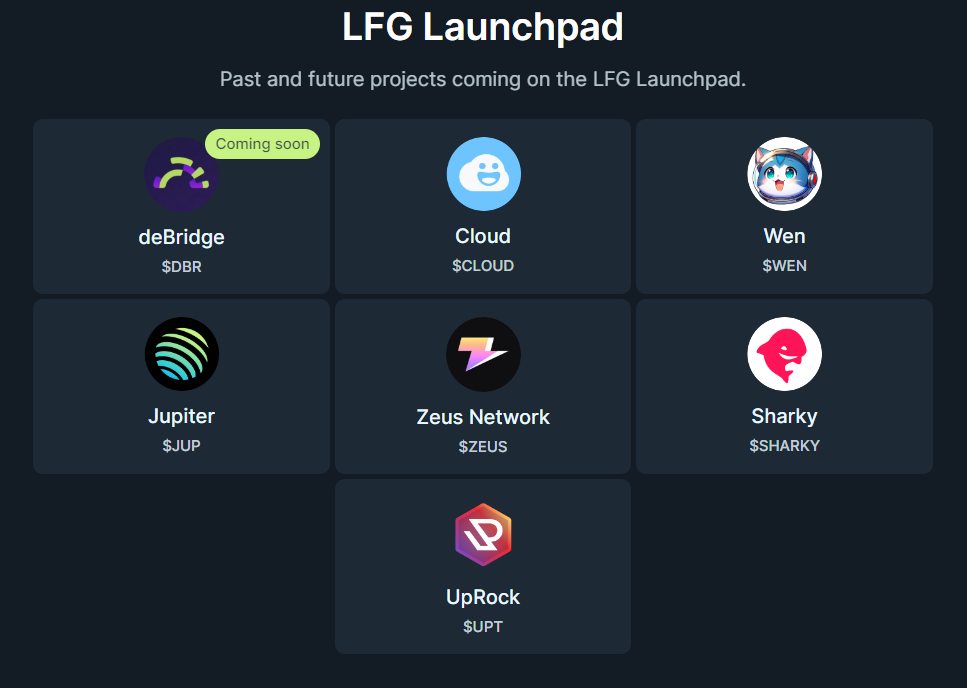

LFG Launchpad 發射平台

Jupiter 於今年打造 LFG Launchpad 作為新項目的發射平台,LFG Launchpad 致力於解決傳統發射平台老鼠倉、機器人搶購、專案迅速死亡等問題,以 Jupiter 社區為核心,除了提供專業知識給到發射項目團隊,將採用特定機制,如 LP 池子鎖定、無隔離池等方式保護用戶權益,確保項目發射效果。

並且發射項目是由 Jupiter 社區的 $JUP 代幣質押者們進行投票選出,除了原生代幣 $JUP 與 Jupiter 創辦人 Meow 的熱門迷因幣 $wen,目前共有 3 個項目在 LFG Launchpad 發射,第 1、2、3 期分別為 Zeus Network 、Sanctum 與 deBridge。

圖片來源 : LFG Launchpad

Jupiter 團隊與願景

創始團隊

Jupiter 創辦人包含 Meow、Ben Chow 與 SIONG,其中 Meow 時常擔任 Jupiter 項目發言人,社群對其認識也較多,Meow 曾擔任 Instadapp、Kyber 和 Blockfolio 的首席顧問,也是開發 Wrapped 比特幣資產 $WBTC 的共同創辦人,同時也在 Solana 上創建穩定資產流動性平台 Meteora,雖創建許多項目,但 Meow 直到今年初 $JUP 代幣空投才接受 Capital Club 創始人 Luke Belmar 的獨家專訪,並公開了其匿名身份。

Ben Chow 同為 Jupiter 與 Meteora 的創辦人,也曾是社交遊戲公司 Hive 7 的創始人之一,曾幫忙設計熱門社交遊戲 Knighthood,Hive 7 於 2010 年被迪士尼收購,而後擔任 Minute 、Friended、WishWell 等多個社交項目的創辦人,擁有多年的用戶體驗設計和社交產品研發的經驗。

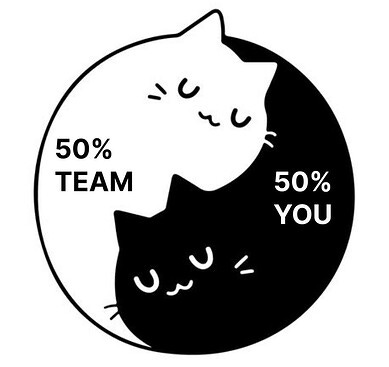

項目願景 : 高度重視社群發展與共識

今年以來,Meow 接受了多次採訪,內容時常提及 " 社群 " 與 " 共識 " 的重要性,並提到傳統金融就像無限月讀的幻術,將價值的真相透過經濟學混淆大眾,而加密貨幣的出現足以打破此局,並且經營幣圈項目應重在信任、透明度、社群與共識,將能量與價值帶進項目,才能永續經營。

Jupiter 想打造的是擁有 " CAT " 與 " PPP " 的社群環境,CAT 分別代表確定性 ( Certainty )、一致性 ( Alignment ) 和透明性 ( Transparency ),而 PPP 則代表用戶幫助用戶,而非傳統二級市場 PVP ( 用戶競爭用戶 ) 的社群文化,並且隨著團隊推動,這些概念已漸漸深植 Jupiter 社區。

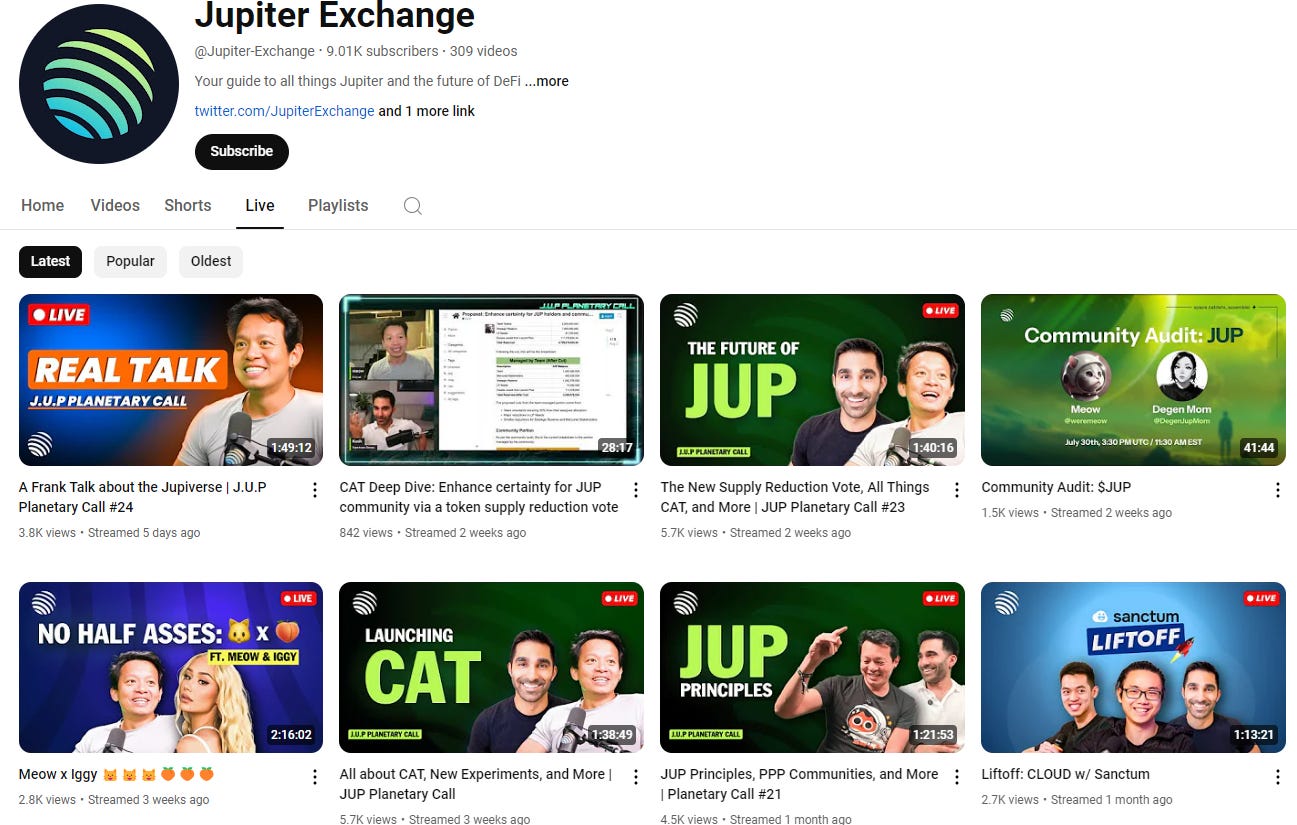

為打造強大的社區,Jupiter 積極經營 Youtube 與 Twitter,創辦人 Meow 每週會與 Uplink 領導者 Kash 共同主持 Planetary Call 直播,更新 Jupiter 相關資訊並與社區進行深度溝通,從數據面來看,每部 Youtube 直播的觀看次數都可達好幾千,Twitter 瀏覽量則是時常破萬。

經過團隊的努力,Jupiter 已成為向心力極高的社區,更多的 $JUP 代幣持有者質押代幣進行社區投票,今年幾乎所有提案的投票棄權率都不到 15%,可見參與度之高,接下來我們來探討 $JUP 代幣的價值。

$JUP 代幣

代幣經濟學與用途

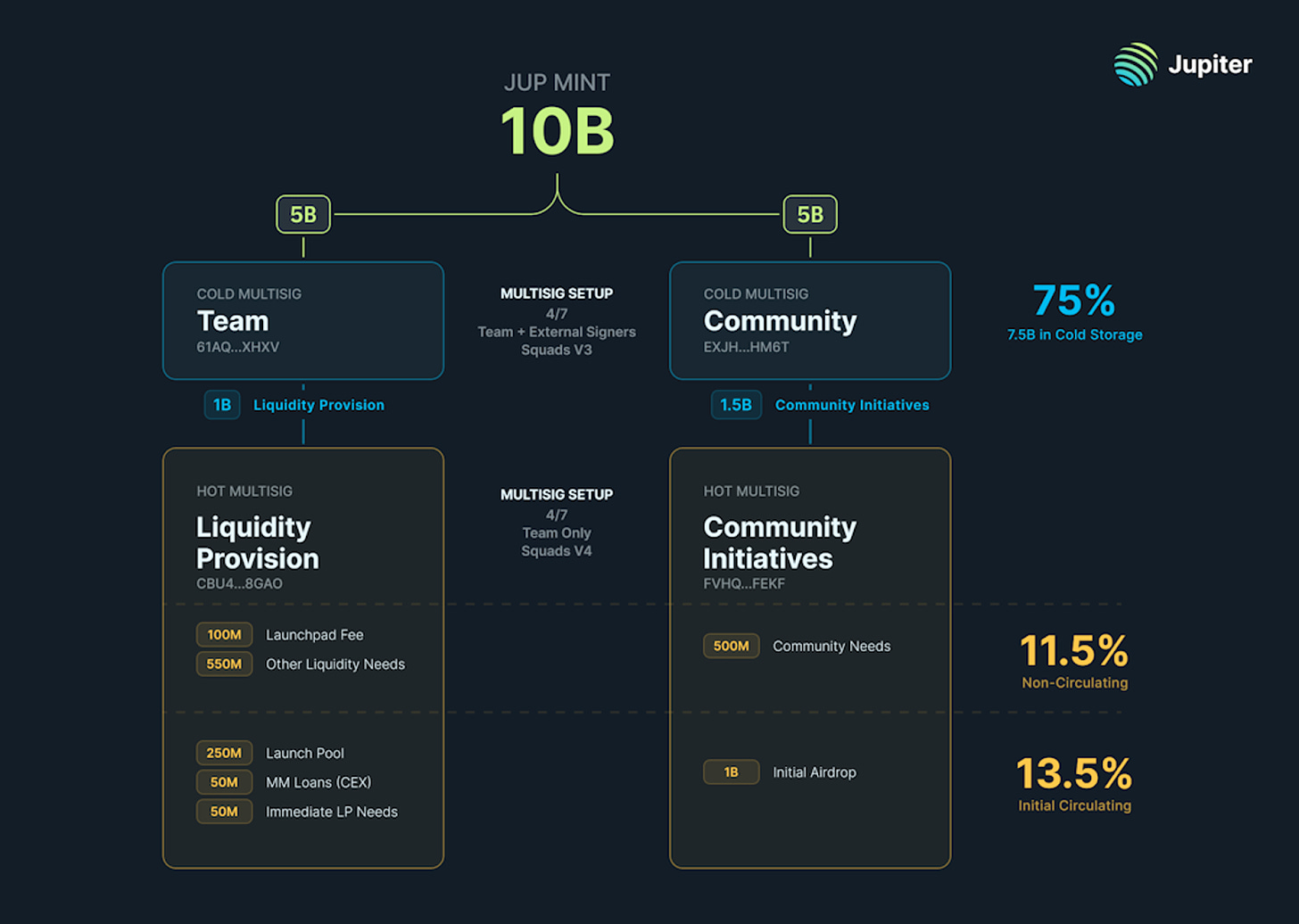

JUP 代幣最大供應量為 100 億枚,代幣分配如下

社區占比 50% :

-

共 4 輪空投的 40%,空投將在每年的 1 月 31 進行,首次空投了 10 億枚 10% 代幣,剩餘由社區控制的多簽冷錢包管理。

-

社區貢獻者的 10%, 由 Jupiter DAO 管理,以贈款方式發放。

團隊占比 50% :

-

核心團隊 20%,在 TGE 2 年後預計 2026 年 1 月才開始解鎖。

-

戰略儲備 20%,分配給未來融資、團隊以及項目利益相關者,由團隊多簽冷錢包管理,並至少鎖定 1 年,如有流通、動用會於半年前公告。

-

流動性分配 10%,主要用於提供流動性。

資料來源 : Jupiter

$JUP 代幣主要用途就是質押參與投票,目前有 56 萬多的獨立地址參與 Jupiter 質押投票,並且有 3.5 億枚 $JUP 代幣質押,約佔流通量的 25%,這些質押的參與用戶每三個月可獲得 ASR ( Active Staking Rewards ) 獎勵,今年 7~9 月的獎勵為 5000 萬枚 JUP 與 75% 的 LFG Launchpad 手續費獎勵。

資料來源 : Jupiter.vote

目前 $JUP 代幣首發流通量為 13.5 億枚,其中包含了 10 億枚空投代幣、2.5 億枚的 Launchpad、5000 萬枚提供流動性及 5000 萬枚做市商貸款,首發之後今年均沒有大額解鎖,故 $JUP 在沒有額外拋壓的狀況下,代幣價格相對沒有壓力。因此有人將 $JUP 代幣視為 Solana 生態除了 $SOL 代幣之外的最佳可投資資產,也有人稱 $JUP 是 Solana 生態的投資放大器。

代幣表現

$JUP 代幣從發行到目前為止,收益保持為正,最低價格 0.45 美元出現在空投發放後約 2、3 週,最高則觸及 2 美元,以開盤後價格穩定在 0.6 美元來看,漲幅超過 240%,如以目前價格來看,也有 20~30% 的收益,利潤還算可觀。

資料來源 : TradingView

今年眾多山寨幣表現大多不太理想,反而是主流的 $BTC、$ETH、$SOL 等資產收益相對可觀,截至撰稿,BTC 今年約上漲 38%,$ETH 為 20%,$SOL 則是上漲將近 40%,而大多山寨幣反而是持平或者處於下跌狀態,尤其新發行的加密貨幣,平均跌幅 30~60% 不等,甚至價格跌掉 7、8 成的也比比皆是,而 $JUP 能夠脫引而出說明 Jupiter 具備強大的社區與市場投資人的信心的同時,有真正落實項目的價值與能量給到代幣本身。

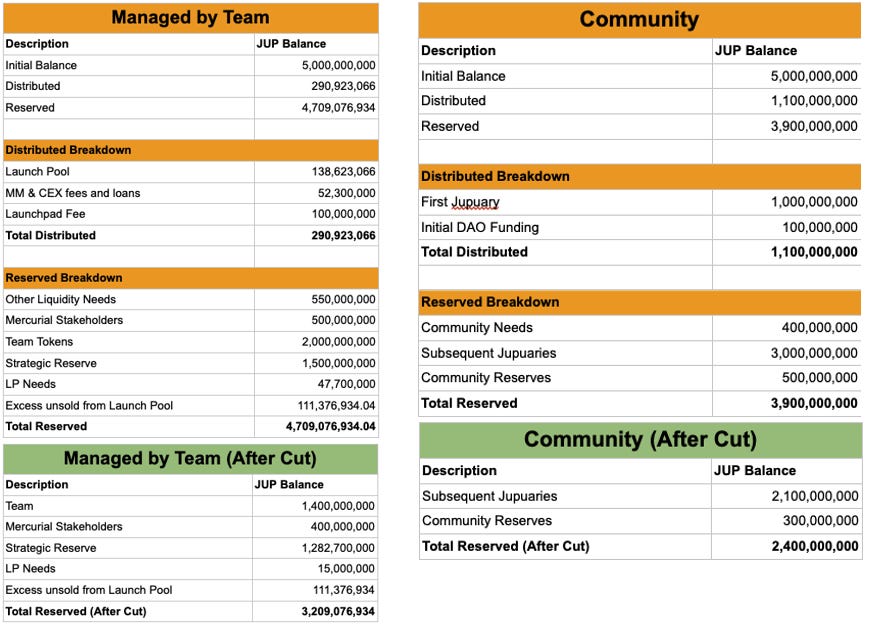

Jupiter 重點提案 : 減少 30% 代幣供應量

Jupiter 共同創辦人 Meow 在 8 月 1 日提出此案,在完整提案中提到,為了解決高 FDV 與未來代幣解鎖對於 Jupiter 帶來的不確定性,將分別從團隊與社區的 50 億枚各削減 15 億枚代幣,而團隊部分主要減少的是核心團隊與戰略儲備的部分,社區部分則是從空投與社區貢獻者部分做削減,詳細資訊請參考下方圖表。

資料來源 : Jupresear

此提案已於 8 月 4 日通過,並獲得高達 95% 的贊成票,故 $JUP 代幣的總供應量由 100 億枚削減為 70 億枚,此舉除了將 Jupiter 未來的不確定性降低外,也提升了市場對於未來 $JUP 代幣的信心。

完整提案請參考 : 這裡

結論

Jupiter 自 2021 年發表,至今仍持續優化其 DEX 聚合器的服務,因此如今我們能夠在 Jupiter 上體驗多樣化且流暢的 DeFi 活動,今年初發幣以來,Jupiter 團隊更是積極的在原有的服務上不斷進化,除了 LFG Launchpad 發射平台、Ape 迷因幣交易平台等多個創新嘗試,創辦人 Meow 也在 7 月提出 Jupiter H2 計畫,內容提及提升交易定價、流動性管理、用戶體驗的方案,也不乏有優化空投的激勵制度與促進項目長期發展的想法,筆者認為這是 Jupiter 能夠迅速成長並奠基 Solana 的根本原因。

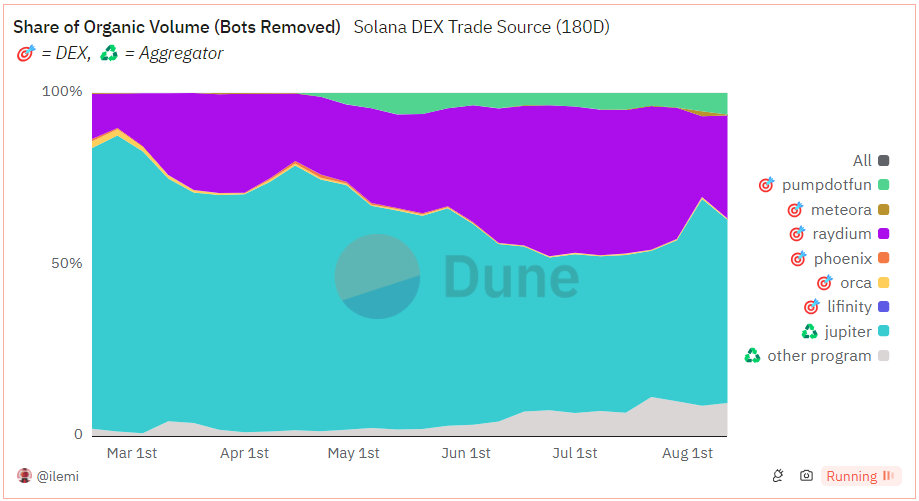

如我們將機器人虛高的交易量拿掉,根據 Dune 的數據,可以看到就算在 Pump.fun 崛起之後,Jupiter 依舊掌握 Solana 生態中超過 50% 的交易量,穩居 Solana 生態之冠。

資料來源 : Dune

從生態面來看,Solana 生態在 $SOL 價格回歸、MEME 熱潮、Pump.fun 崛起等大事件後,已將 FTX 事件的陰霾一掃而空,重新成為市場的寵兒,今年 7 月交易量達 568 億美元,超越以太坊成為交易量最大的區塊鏈。

而 Jupiter 透過 Solana 區塊鏈特性將流動性匯集的優勢展露無遺,運用成功的空投機制將自身服務推廣至整個 Solana 生態,並持續深耕 DeFi 服務與社區,放眼幣圈如此用心的項目的確相當難得,故 Jupiter 能有今日成就可以說是實至名歸,而治理代幣 $JUP 及流動性代幣 $JLP 都將背負 Jupiter 的價值與期待持續前進。

參考資料

Andrew

喜歡研究新事物、理性思維的 I 人,聚焦在Meme、公鏈、遊戲賽道,認為加密貨幣在未來至少占領世界金融的一半