NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

本文目錄

Scallop 介紹

綜觀這輪牛市,Sui 公鏈自從 Sui 基金會開始執行大額激勵補貼之後,原生代幣 $SUI 便從底部上漲超過 4 倍,鏈上鎖倉量最高突破 7.5 億美金,超越競品 Aptos 3.3 億美金足足 2 倍以上。

Sui 生態的 TVL 目前回撤至 6.64 億美金,後續隨著 Movement 生態陸續醞釀,我們更可以期待 Move VM (虛擬機)串接起 EVM 生態共同發展。

Scallop 身為 SUI 的借貸項目龍頭,重要性猶如以太坊生態上的 AAVE!本文將帶你瞭解 Scallop 的特色、生態體質、發展前景以及賺取穩定收益的機會,帶大家更認識 SUI。

10 月 10 更新 - Scallop 推出交易活動 Swap Trading Campaign 瓜分超過 5,000u 的 $SCA 代幣

近期 Sui 生態熱度大增!除了 $SUI 本身幣價在短期翻漲數倍之外,Circle 也宣佈原生 USDC 將上線 Sui 網路,Coinbase 也宣布將 Sui 上的 USDC 列入上幣路線圖,我們可以將此視為 Sui 的 DeFi 生態正全面升級

除此之外,Scallop 也推出了交易活動,只要在 10 月 9 日 00:00(SGT) 到 10 月 23 日00:00(SGT)期間,完成指定任務,就有機會瓜分 15,000 枚價值 5,500 U 的 Scallop 的項目代幣 $SCA!

這次參與活動的資格十分簡單!只要交易量超過 800 美元,就符合活動參加資格!

任務規則為何?

- 將任何代幣 Swap 成 $SCA

- 將任何代幣 Swap 成原生 USDC

- 將封裝代幣 wUSDC Swap 成任何代幣

對於原先有在操作 DeFi 的鏈上玩家來說,這些任務可以說是十分簡單,也是每次在進行挖礦時必須會遇到的,Scallop 協議在刺激用戶提升鏈上活躍度的同時,也祭出了獎金,推薦讀者都可以多多參與!

為什麼一定要把握 Scallop 這次的交易活動?

- 完全不用任何 Gas Fee:活動期間 Gas Fee 歸零,小資金也不用害怕參與,因為你怎麼刷都不用額外付費!

- 借貸手續費限時下降:活動期間借貸手續費也是 0,用戶可以趁著這波市場回暖,善用這筆低成本的資金進行套利!

Scallop 團隊背景、融資、審計

團隊

Scallop 創辦人 Kris Lai 為工程背景,核心成員大部分來自臺灣,其餘部分在新加坡、南韓等 APAC 國家。

融資

Scallop 在 2024 年 3 月 3 日取得 300 萬美金的融資,由 CMS 和 6MV 聯合領投,KuCoin Labs、7UpDAO、Side Door Ventures、Oak Grove Ventures、Signum Capital、Blockchain Founders Fund、Cypher Capital Group、 Mysten Labs、Kyros Ventures 等參投。

領投的 CMS 過去曾投資 Monad、Pendle Finance、Solana 等知名項目,另一方面值得一提的是,投資陣容中也包含 Mysten Labs,能看出 Scallop 在 SUI 生態中頗具優勢,受官方支持。

審計

Scallop 目前擁有 OtterSec 及 MOVEBIT 兩間審計公司出具的報告,並且和 Zellic 為安全夥伴(Security Partner),這三間公司同時也是 Scallop 的投資人。

Scallop 功能簡介 - 如何輕鬆放貸借款賺取高額 $SCA 獎勵

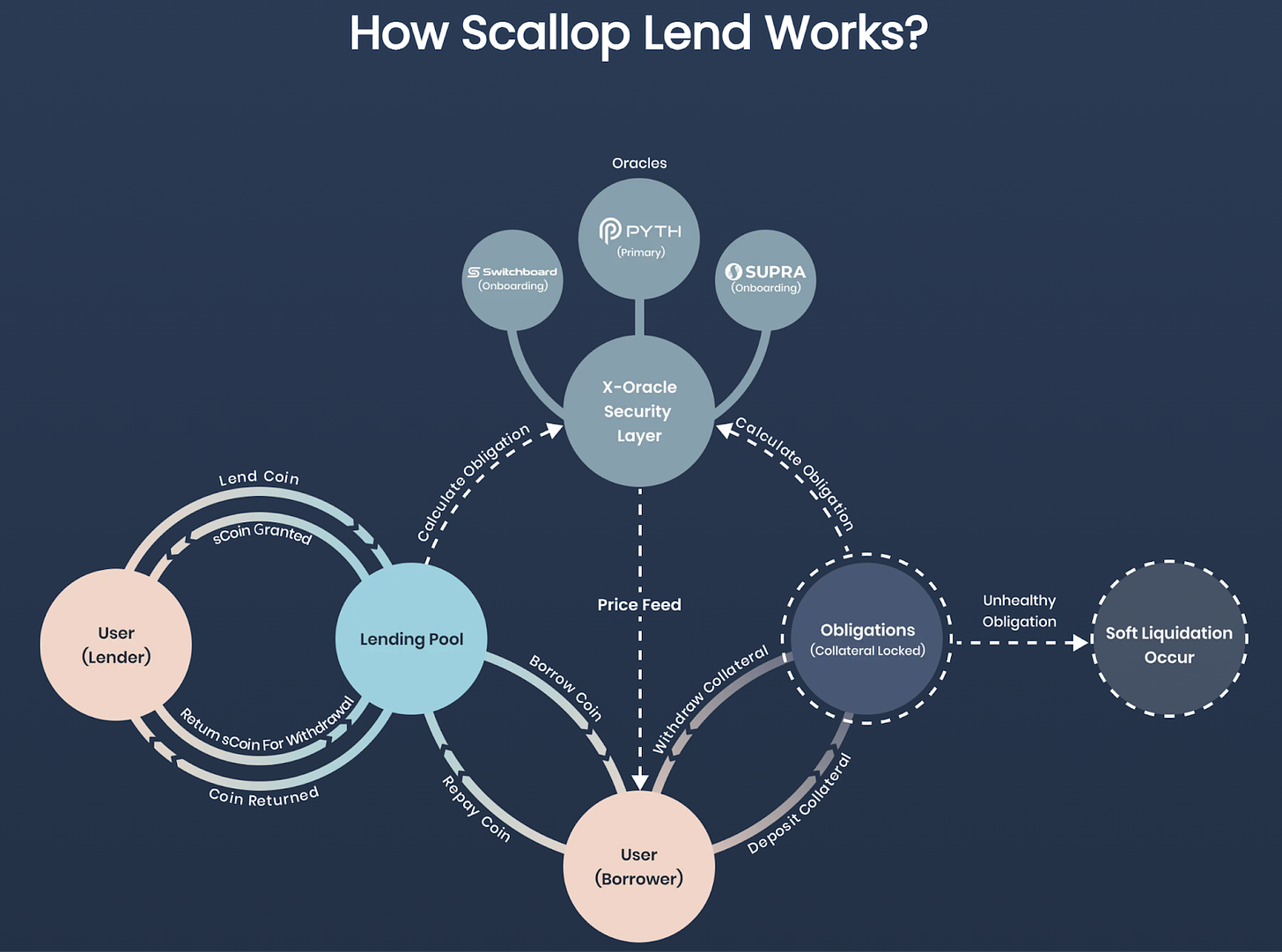

Scallop 的整體借貸機制和主流的借貸項目類似,以下為基礎的產品介紹

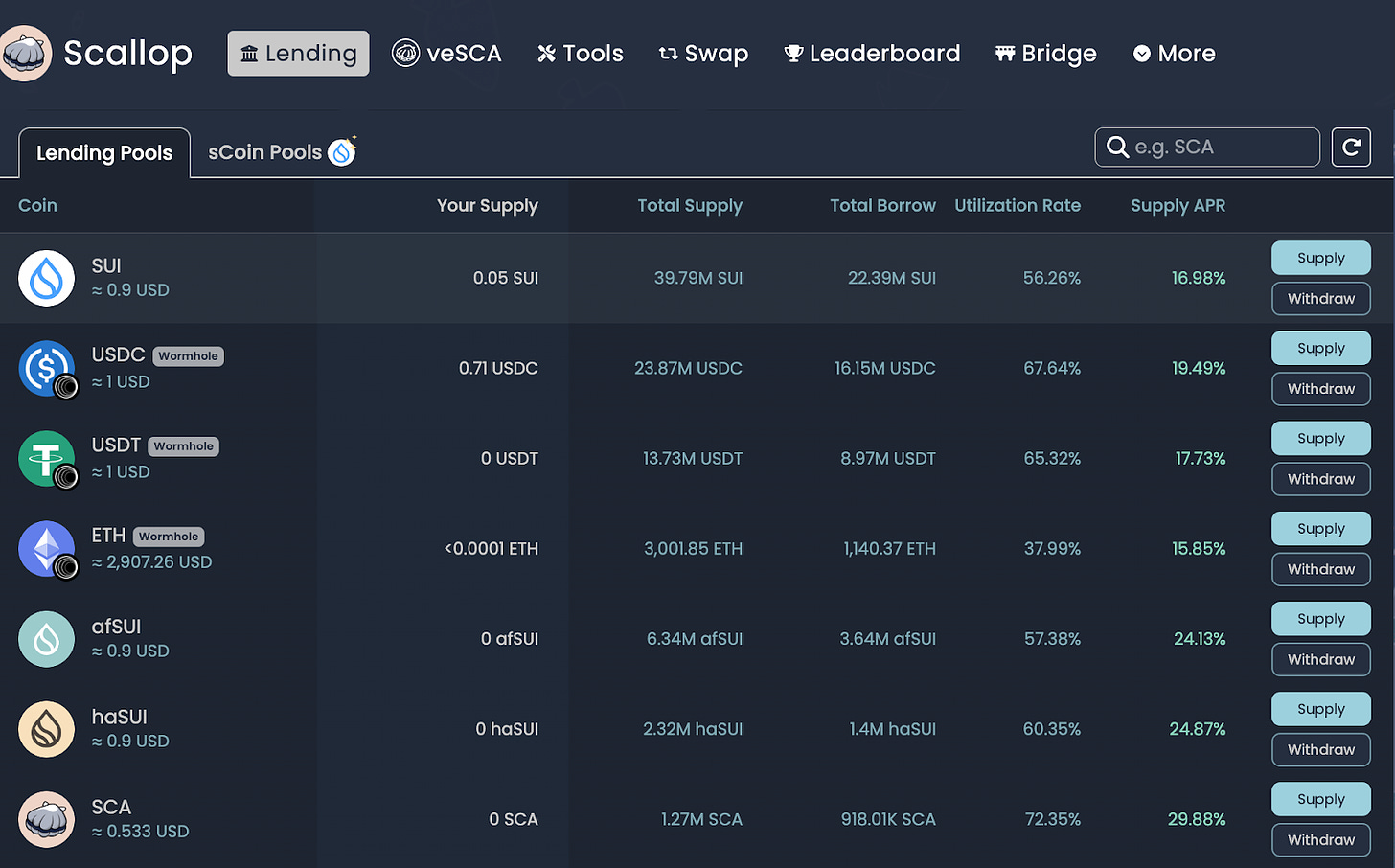

放貸 - Lending Pools

放貸者存放資金進借貸池(Lending Pool),並換取 sCOIN

sCOIN 是應收帳款憑證,存 $SUI 進入池子會獲得 $sSUI,此功能的好處是方便放貸者轉移資產,若是沒有 sCOIN 機制,放貸者移轉資產會需要先取回 Lending Pool 的資金,對平台容易不穩定的影響,對放貸者手續也較麻煩。

點選「Supply 」後可以出借手中資產,並有直接質押「scoin」池的選項,提高資金使用率。

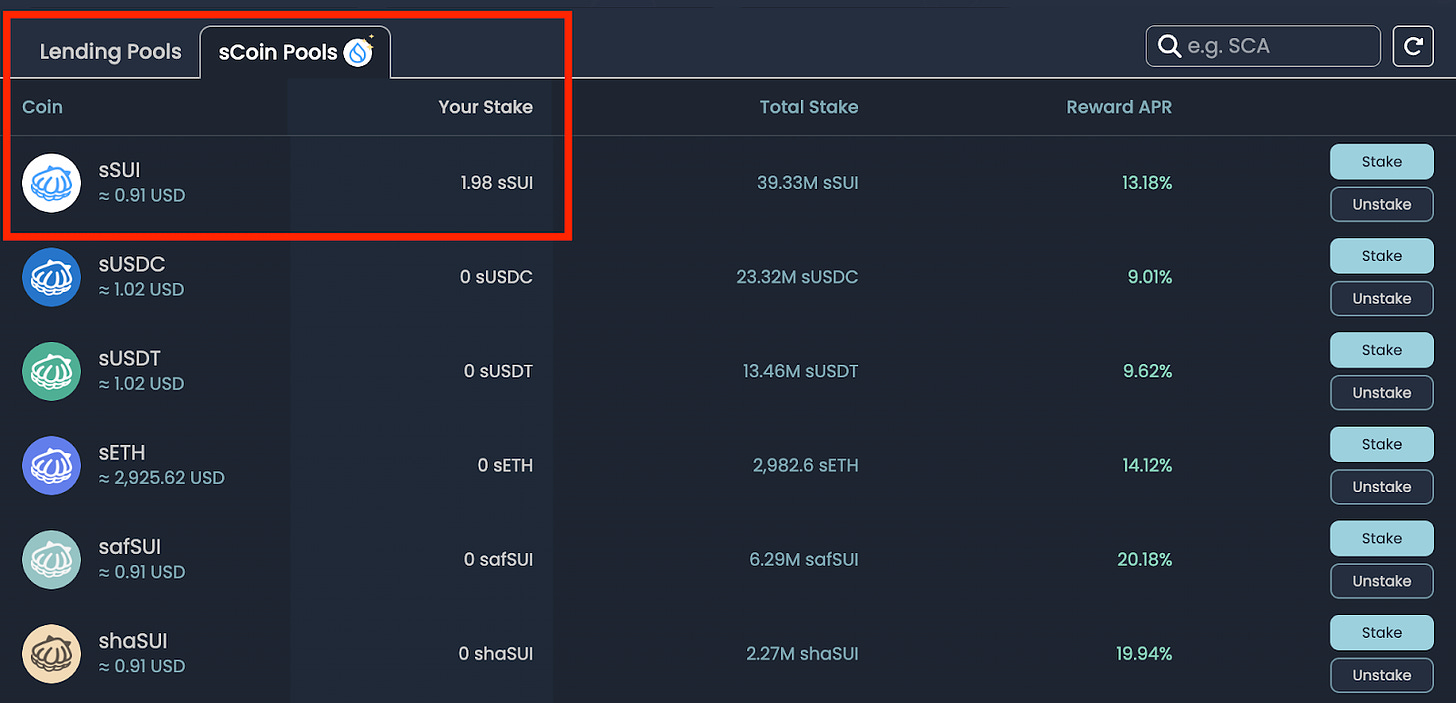

此方塊點選之後,完成交易便可以在 「sCoin Pools」中看到我們的質押資產

借款 - Borrow

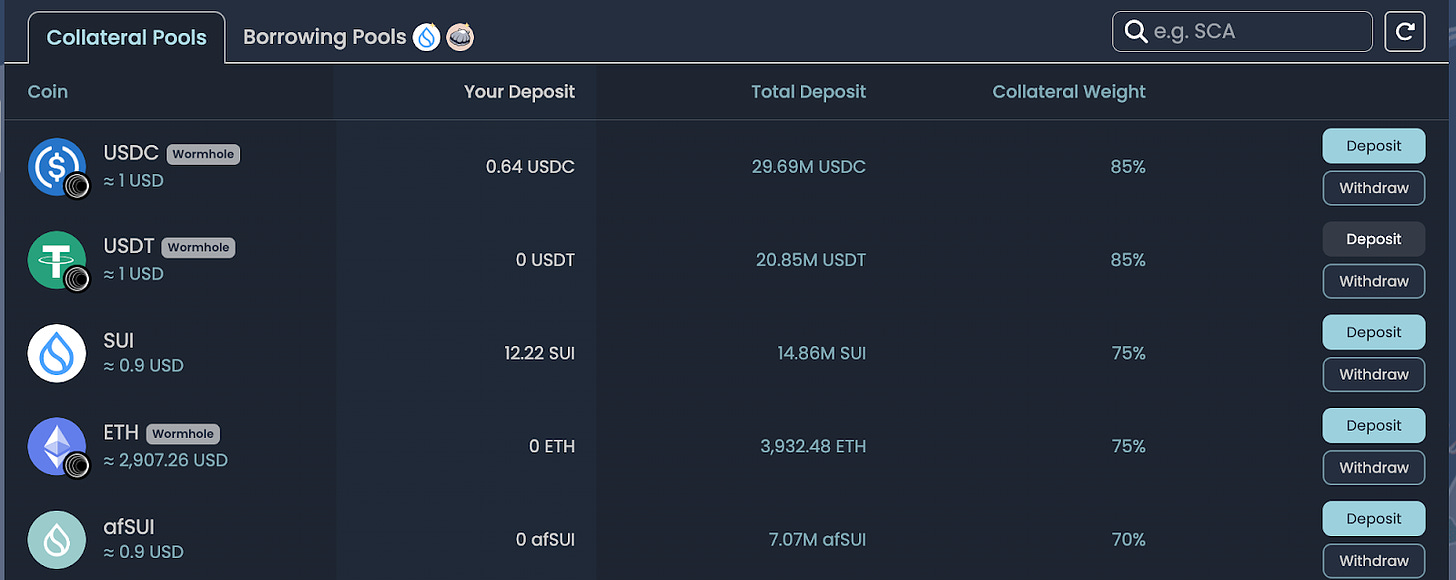

借款人必須先將手上資產存進抵押池(Collateral Pools),並至借貸池選擇自己想要借入的資產及利率

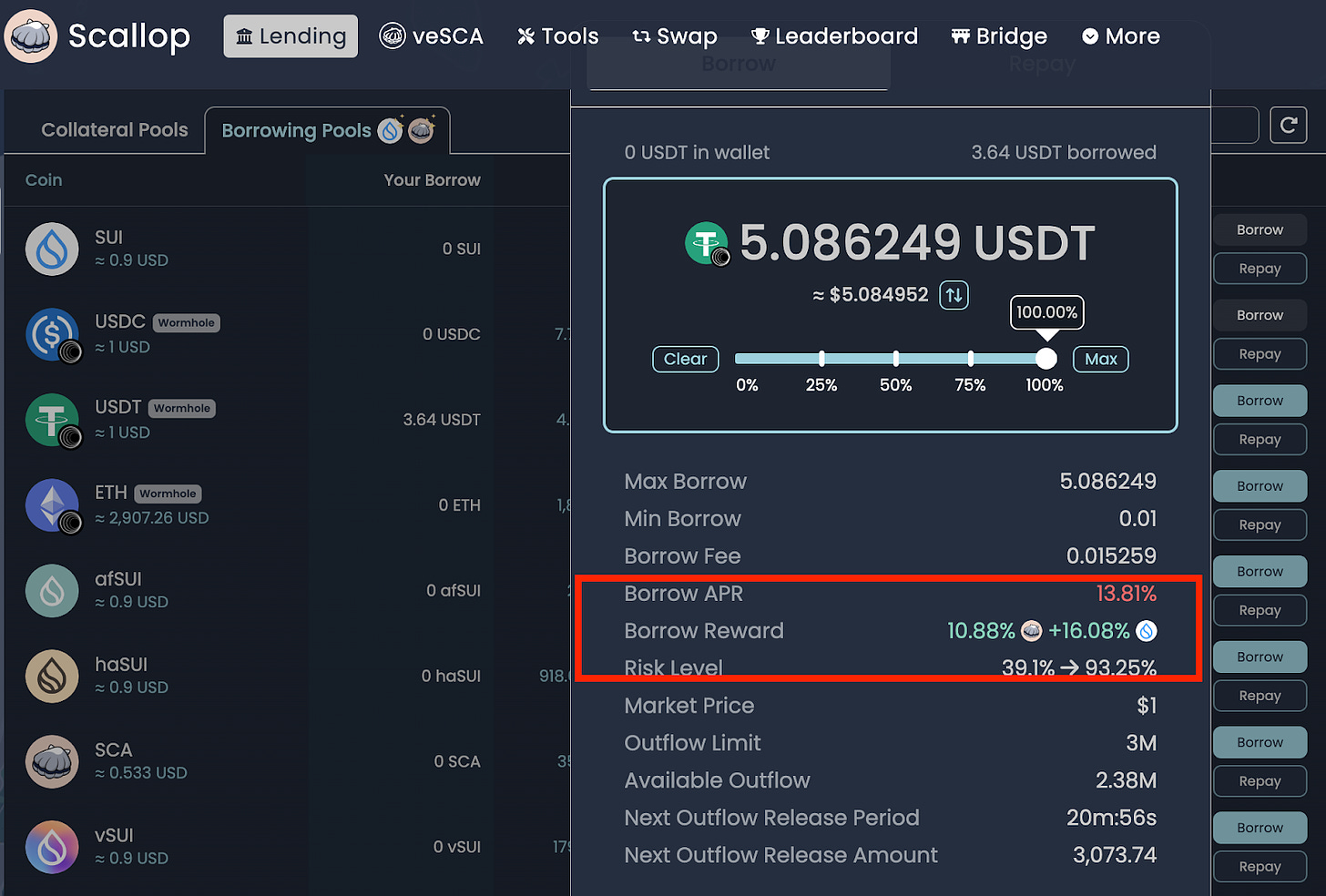

接著便是「Borrowing Pools」的操作,可以在不同的資產右方看到借出利息以及獎勵利息

畫面中借出利息為 13.81%,但是獎勵 APR 甚至高達 26%(由 $SCA 與 $SUI )組成,短時間容易因市場狀況不佳而有虧損的狀況出現,但對於看好 $SCA 與 $SUI 幣價表現的用戶來說,是一個能有效累積現貨的一種方式

報價

由預言機提供平台中各項資產的報價,如 $USDC、$SUI、$SCA、$vSUI 等,方便平台計算清算標準並在必要時自動觸發清算功能。

Scallop 目前僅由 Pyth 一個預言機提供技術支持

清算

當借款人的抵押資產下跌,或是借入資產上漲,達到一個比例後都會導致借款人遭到清算,我們能透過網站上顯示的「Rick Level」來評估資產健康狀況,在市況不佳時務必保護好自身資產,增加抵押品價值,或是減少借出資產規模。和 Navi Lending 不同的是,Scallop 針對各個抵押資產有不同的清算門檻,而 Navi Lending 採取多因子數據,會跟舉不同借款人的資金健康因子分析不同的清算門檻

在 Scallop 採取的是軟清算(Soft Liquidation),可以降低幣價劇烈波動後被清算者的損失。

競品分析--Navi Lending

功能與激勵機制比較

-

Scallop 支持零費率閃電貸

-

Navi Protocol 中也包含 SUI LST 項目 volo,未來可能會有結合借貸與 LST 的綜效

-

目前在 Scallop 上借款可以獲得額外獎勵,Navi Lending 則無,有利於 Sui 長期主義者來使用

鏈上數據

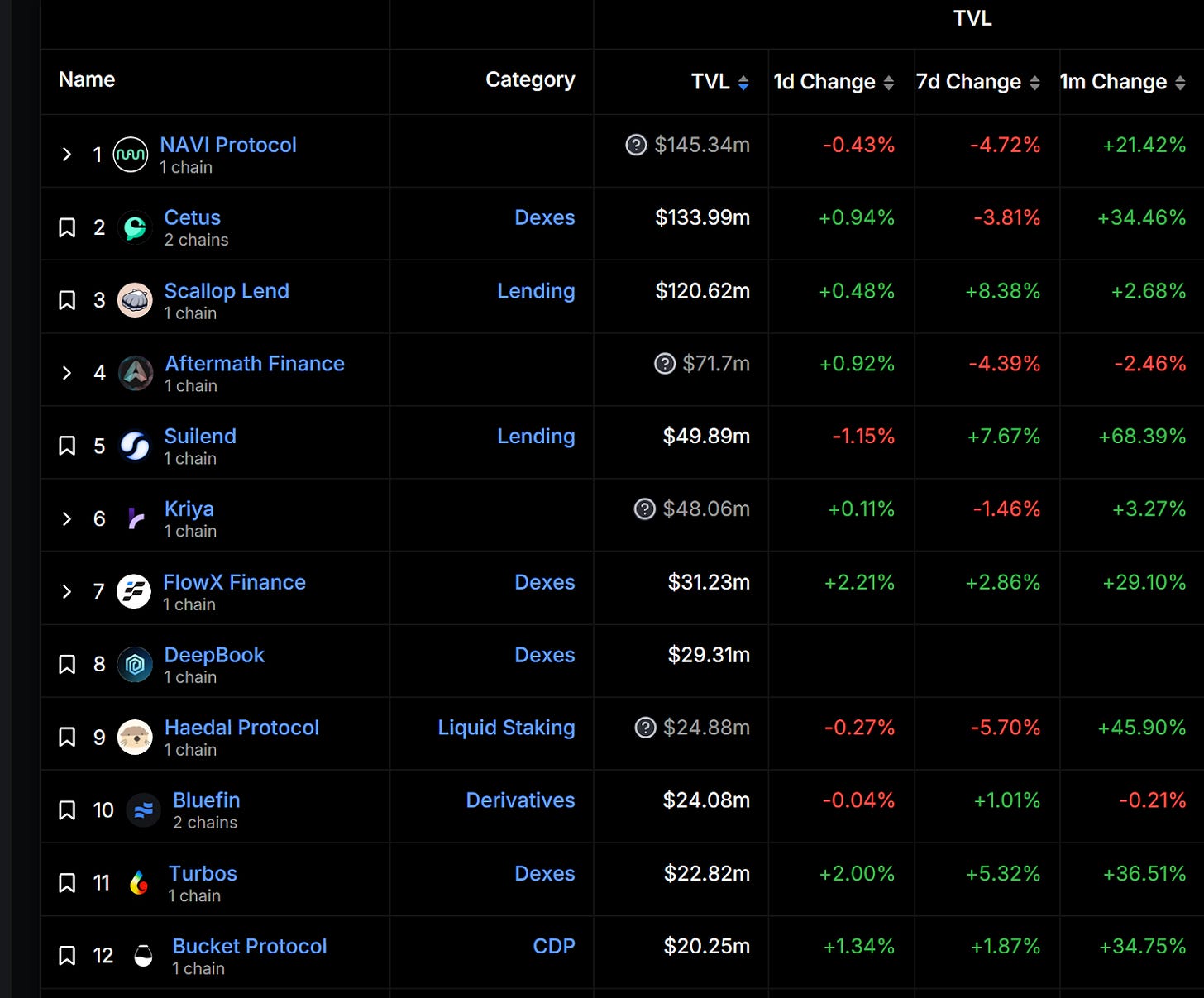

TVL 評比

根據 DeFiLlama 定義,一般借貸項目的 TVL = 放貸量(Supplied)-借款量(Borrowed),不包含項目本身的貸幣質押或是鎖倉。因此一個借貸項目的 TVL 多寡主要反映平台中是否有足夠的資金提供需要借款的交易者。

從 TVL 來看,Scallop 是 SUI 的龍頭借貸項目,和 Navi Lending 不相上下

除此之外,以整個生態來看 Scallop 是 SUI 的第三大項目,僅次於 NAVI Protocol(借貸+流動性質押)、Cetus(去中心化交易所),明顯能看出 Scallop 於借貸賽道已站穩腳步。

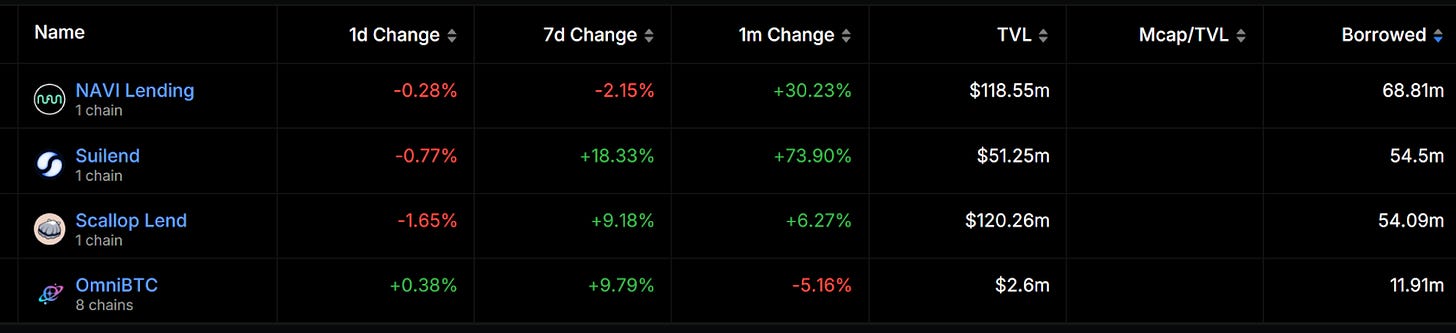

放貸量(Supplied)

放貸量體現的是這個平台目前有多少人提供資金借給需求者,數量越大,TVL 越高,流動性穩定的狀況下也能讓借款者享有更低利息。

Scallop 的放貸金額量與 Navi Lending 持平,相差不遠

借款量(Borrowed)

借款量體現的是整個平台帶來的真實活動規模, Scallop 有 5409 萬美金排在第三名,略低於 5450 萬美金的 Suilend。 Suilend 採積分空投機制尚未發幣,

平均資金利用率(借款量 ÷ 放貸量)

此數據反映平台上的資金利用率,數值越低代表借款人(Borrower)平均來說可以獲得更低的利率報價;數值越高代表放貸人(Lender)平均來說可以獲得越高的放貸收益。

Scallop 與 Navi 的資金利用率相近,, Suilend 得益於積分活動,OmniBTC 則是因為體量最小數據較波動。 對 Scallop 用戶來說有著 $SCA 和 $SUI 的額外獎勵是一個利好。

延伸閱讀:SUi 生態超額認購 40 倍的流動性一站式協議 Navi Protocol 有何可看之處?

代幣經濟學

$SCA 代幣分配

-

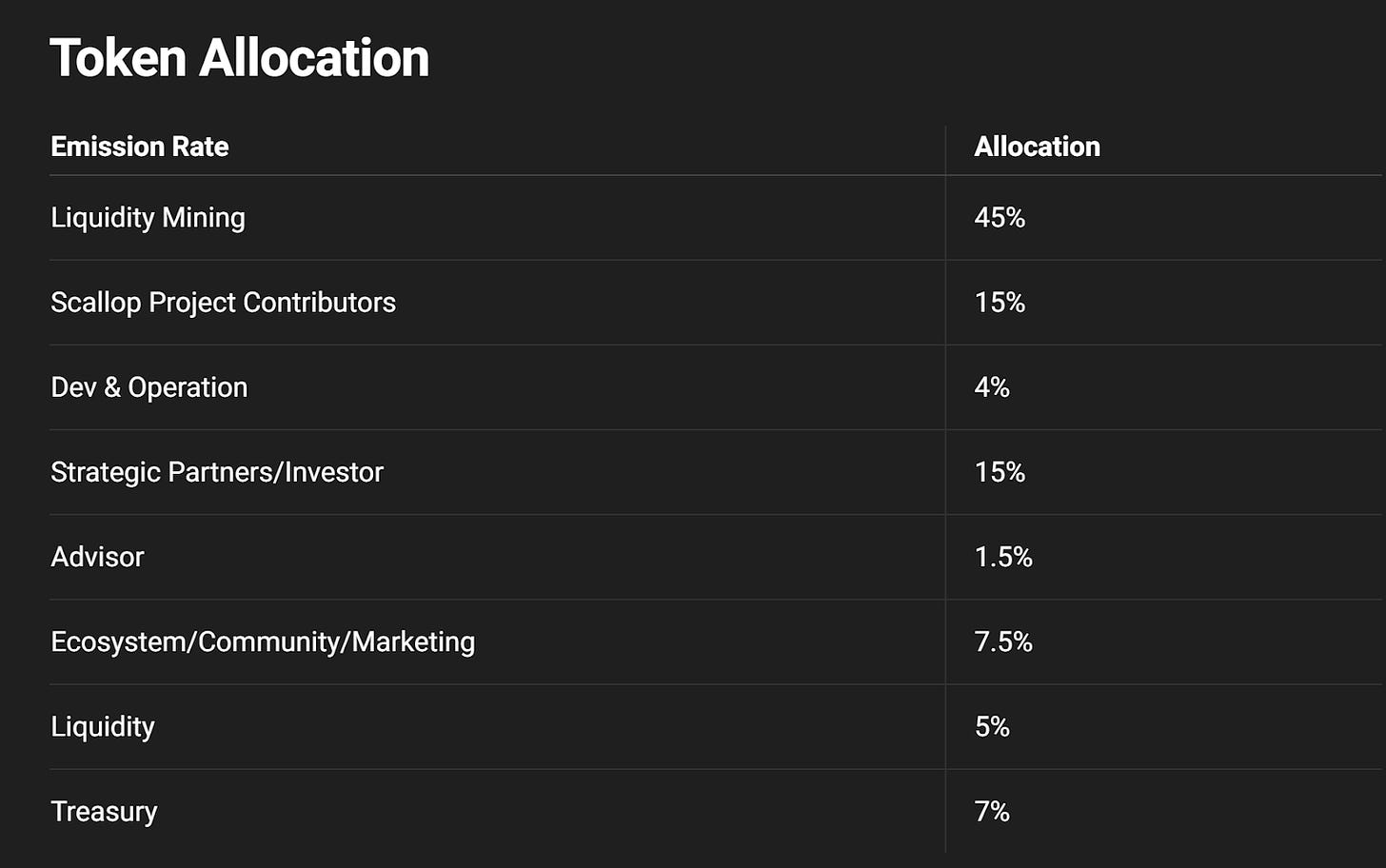

總發行 250,000,000 顆 $SCA

-

目前僅流通約 12.1%

-

流通市值:1600 萬美金

-

代幣排名:1170 名

根據官方文件,代幣分配主要如下:

-

流動性挖礦:45%

-

Scallop 貢獻者:15%

-

開發營運:4%

-

顧問:1.5%

-

策略夥伴及投資者:15%

-

生態系、社群、行銷:7.5%

-

流動性:5%

-

國庫:7%

$veSCA 鎖倉制

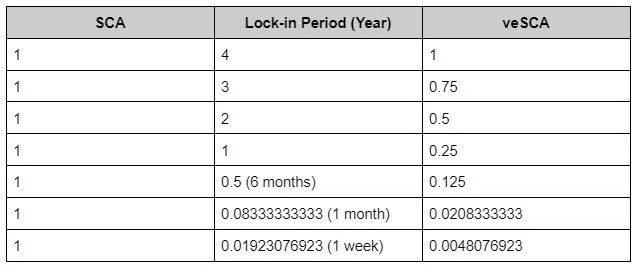

Scallop 的代幣經濟模型針對長期持有者推出 veToken 制度,, $SCA 持有者依鎖倉時間長度換取特定比例的 $veSCA。單純持有 $SCA 不會有來自平台的賦能,許多特殊獎勵或是治理權只有 $veSCA 持有者才有。

$veSCA 持有者的好處

-

「借款」收益獎勵(Boosted Borrowing Incentive)

$veSCA 持有者,現在只要在平台上借款,就可以獲得一般交易者更高的獎勵,最高可以拿到 4 倍收益,每週會更新獎勵數額,根據推文本週將有 239,000 個 $SCA 獎勵池 -

平台收益分潤(2024年第二季啟動)

-

治理權(2024 年第三季啟動)

$SCA TGE 後走勢

$SCA於 2024 年 3 月 9 日 TGE 後隨即發布空投,開盤 $1.06 元,目前則已跌至 $0.55 元。

-

完全稀釋後市值(FDV):1.38 億美金

近期活動

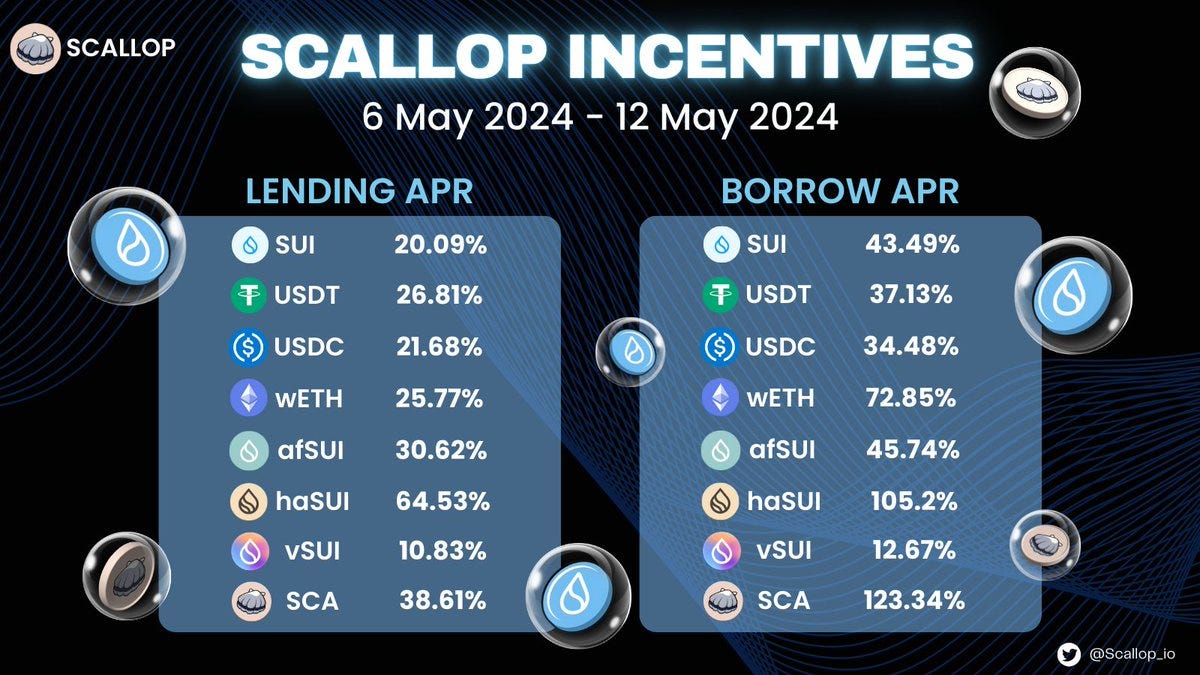

Incentive Program

給予早期借貸參與者的獎勵(Reward APR),不管是進去放貸還是借錢,只要有參與就可以農出 $SUI 和 $SCA 收益,從三月至今每週都有新一輪的獎勵,且每天越來越,甚至有超過三位數的 APR 報酬,相當驚人,對於只想要躺平挖礦的 farmer 來說無疑是一個好去處!

線上 Panel:Scallop Mega Space

Scallop 近期也聯合 SUI 生態中其他項目方或是 KOL 定期舉辦線上及線下的 Panel 活動,積極建設社群。

最近一次活動訊息:

時間:5月16日 12PM UTC (8PM SGT)

Space Link: https://twitter.com/i/spaces/1MnGnMEeRWeKO

Bill

聚焦在宏觀數據、總體經濟、DeFi 賽道。喜歡用經濟學思考萬物本質,對冷僻新事物充滿興趣