NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

本文目錄

Vertex 背景介紹

這幾週加密市場合約交易熱絡,BTC 在農曆春節期間數度突破 52,000 後連續上漲至今已達 63,000,只剩不到 10% 就突破整體新高,點燃了大家的 Fomo 情緒。

過往許多人選擇使用 Binance, OKX 等 CEX 交易所,而在去年 PerpDex (衍生品交易平台)交易量排行榜上第四名的 Vertex 以 "Take Back Control From CEXs" 為願景,欲打造交易速度、使用者體驗、流動性都超過 CEXs 的 DeFi 衍生品交易平台,去年 4 月他們在 Arbitrum 上線後便創造 2023 年度排名第四的 35b 交易量(還讓了競爭對手將近 4 個月),成為 PerpDex 賽道上極具成長潛力的項目。

本文將帶您瞭解 Vertex 如何運用自身特色,讓使用者感受到接近甚至超越 CEX 的用戶體驗,也將介紹 Vertex 和其他 DeFi 協議的競品分析、看好 Vertex 長期發展的用戶該如何應用 $VREX 代幣經濟,將資金使用效率最大化!

融資背景

根據官方推文,Vertex 2022 年從2022年自 GSR、Jane Street、Big Brain,獲得 8500 萬美元融資,並在 2023年6月獲得 Wintermute 戰略投資。

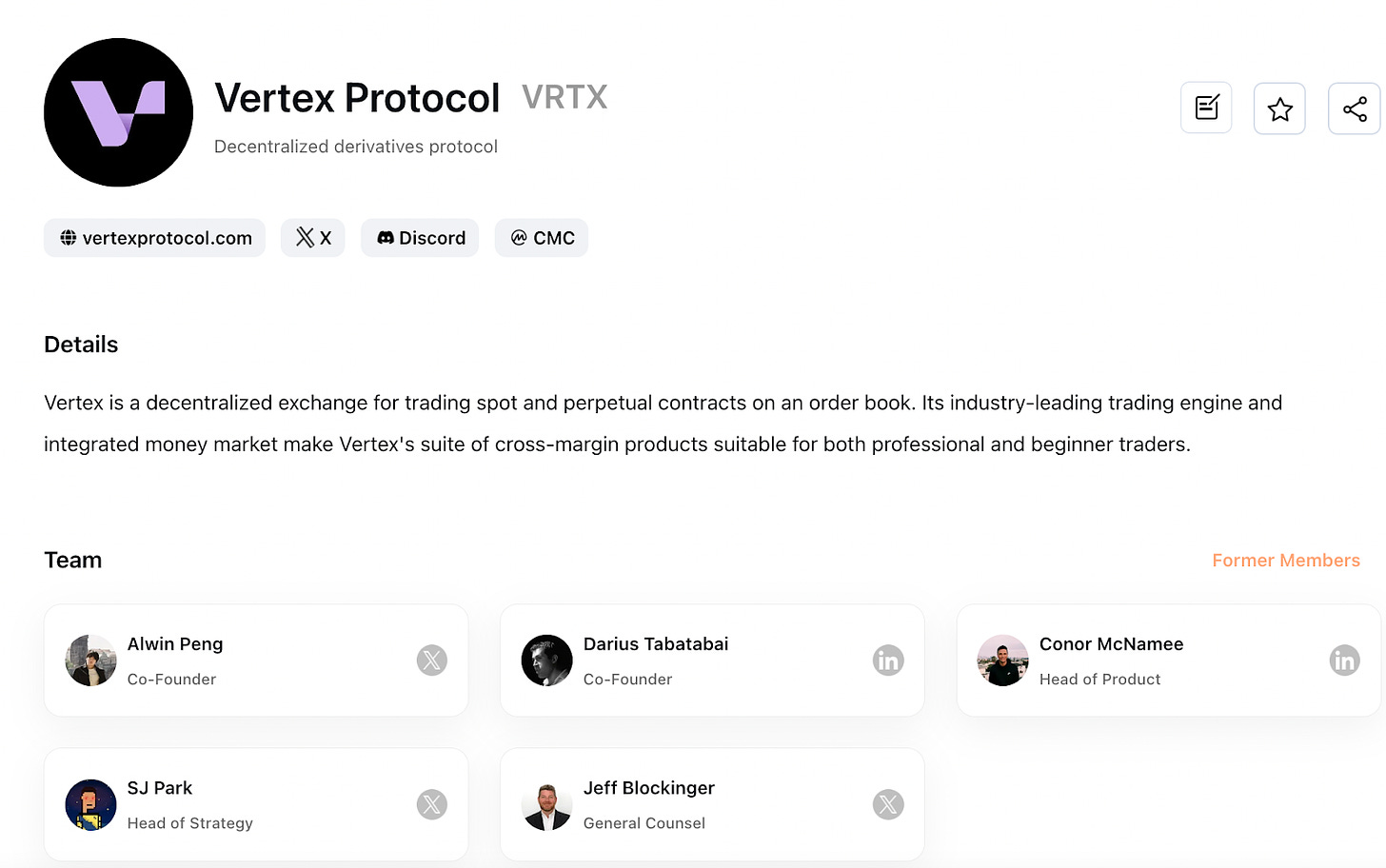

團隊背景

創始團隊經驗豐富,共同創辦人 Alwin Peng 18 歲就加入 Jump Trading,成為有史以來最年輕的員工,同時也是先前 Terra 生態交易量最大 Random Earth NFT 交易所的 Founder

其他團隊成員分別來自 JumpTrading、Goldman Sachs、Credit Suisee,具備量化交易、Crypto、期貨選擇權、外匯等領域的豐富經驗。

功能及特色 - 混合制的衍生交易平台

Hybrid Orderbook AMM DEX

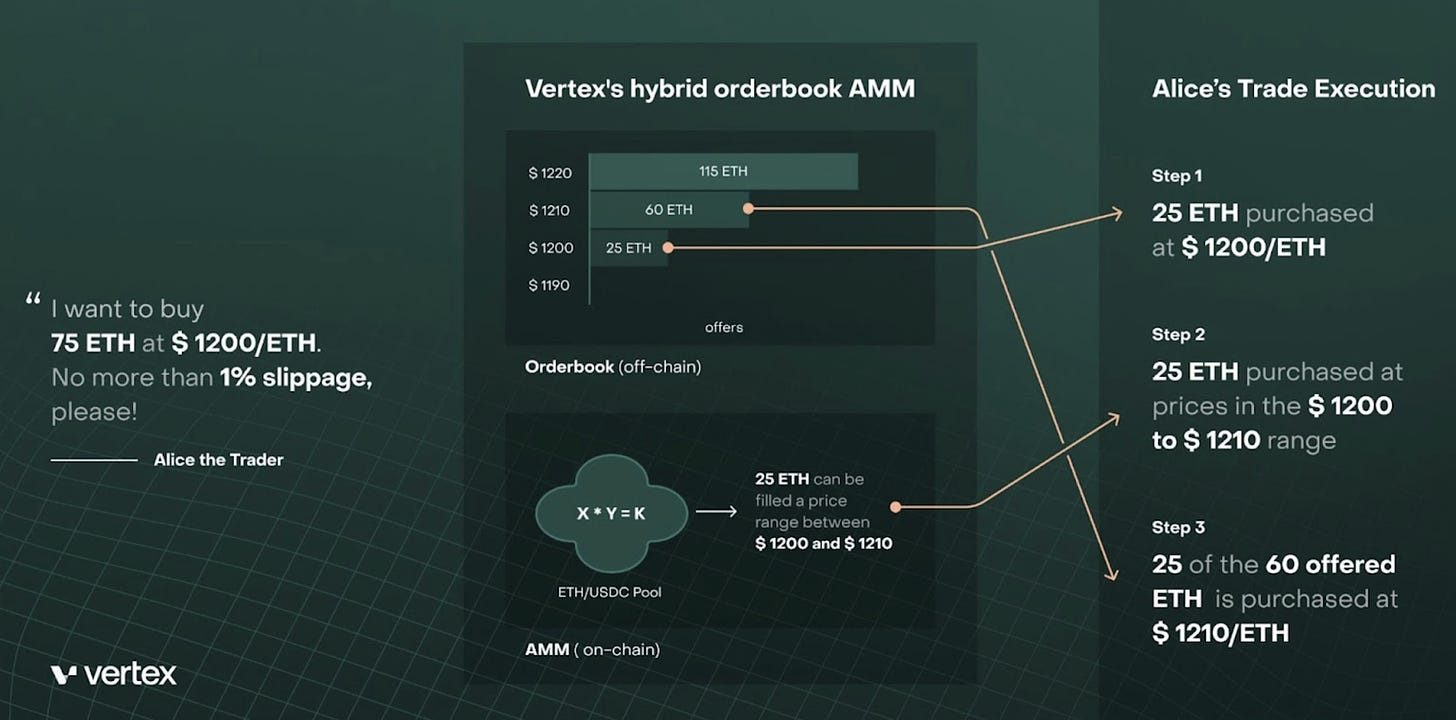

Vertex 的交易對定價機制混合了鏈上 DEX AMM 機制以及鏈下 CLOB 訂單簿機制的優點,大幅減少滑價、提升流動性及交易效率,同時也藉此開啟限價單及止盈止損功能。在雙重定價機制的結合之下,演算法會自動在鏈上AMM及鏈下訂單簿進行比價,將兩邊報價最有利交易者的部分擷取出來幫忙成交。

以下圖為例,Alice 想要在 $1,200/ETH,1% 滑價內購入 75 ETH,此時演算法在鏈下訂單簿找到有 25 顆 ETH 出價 $1,200 售出,其次為 60 顆 ETH $1,210,並且算出有 25 顆 ETH 能透過 AMM 在 $1,200-1,210 之間購得。最終演算法分成 25+25+25 三個 Batch 幫助 Alice 購得最划算的價格組合。平均成交價小於單純AMM機制 or 單純訂單簿機制,勝過 CEX 也勝過傳統 DEX。

CLOB(central-limit orderbook) 目前是 Vertex 部署於鏈下的排序器,透過高效率演算法為交易者提供低延遲、低滑價、高效率的下單服務。根據白皮書,目前 CLOB 為獨立節點,未來將透過 $VRTX governence 實現去中心化。

混合保證金機制

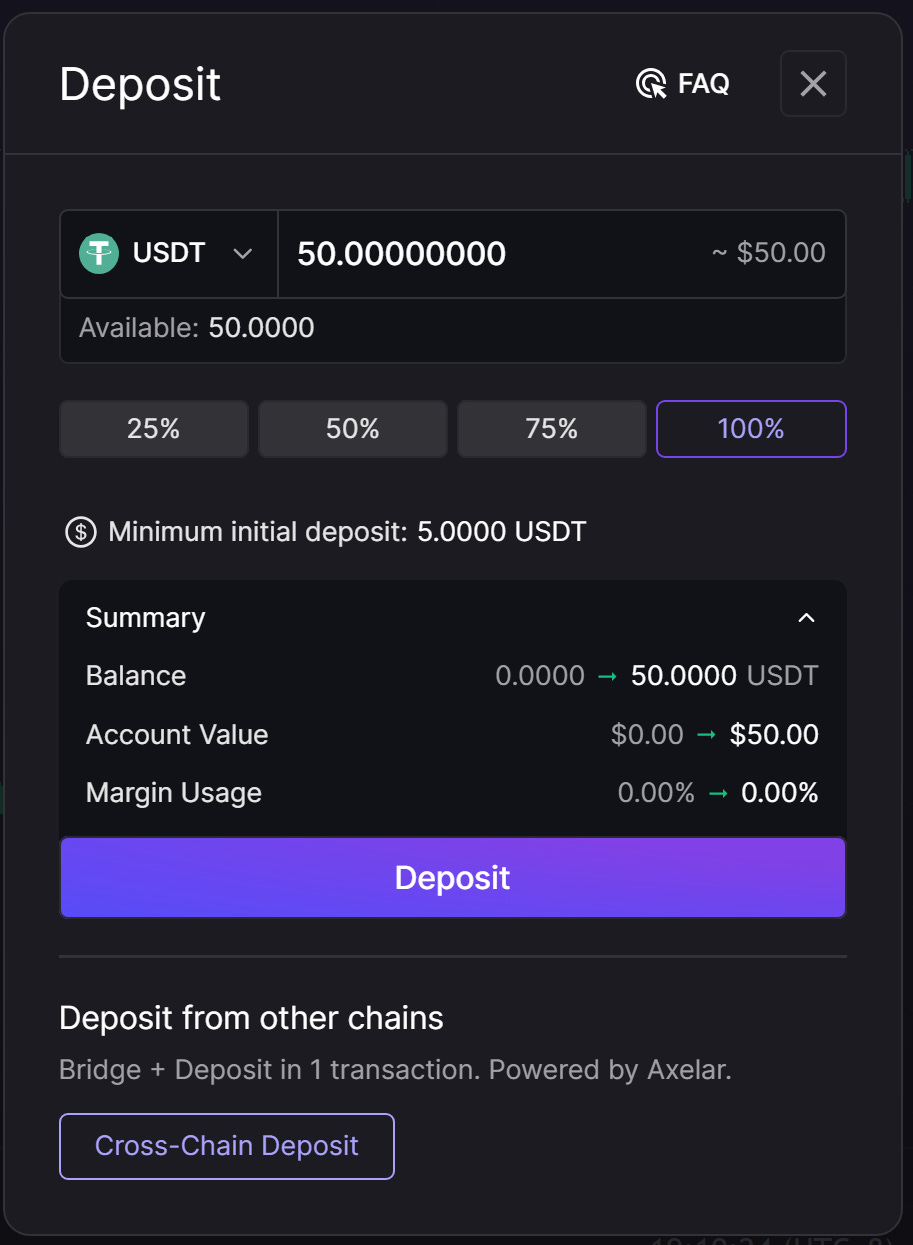

Vertex 同時也開放交易者除了穩定幣之外存入多種長尾資產作為保證金,多元化交易者的 Portfolio,讓保證金也可以作為一個 Portfolio,交易者不必被穩定幣限制住資本效率,也可以透過放入 BTC、ETH、ARB、VRTX 作為保證金,展望這些資產的上漲空間。除此之外,Vertex 也和 Axelar Bridge 合作,支援跨鏈存保證金,提升資產利用效率。

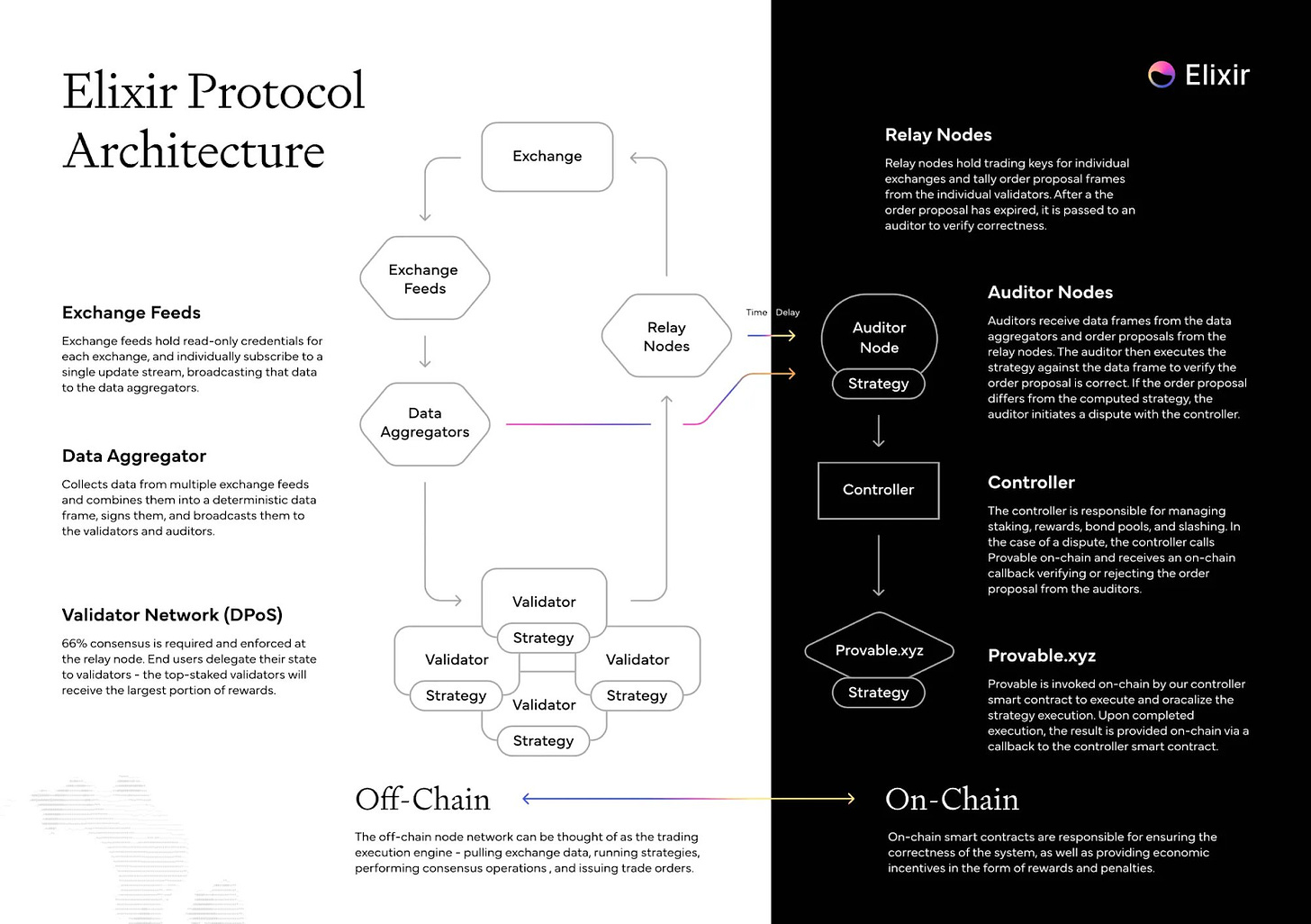

Elixir Fusion Pool 鏈下訂單簿造市機制

Vertex 與 @ElixirProtocol 合作推出 Elixir Fusion Pools,利用 Elixir 的 DPoS 機制使任何人都可以成為做市商,同時 CLOB 應用鏈下特性,有效聚合相同幣種在不同公鏈、Rollups 和 CEX 的流動性,目前 @ElixirProtocol 在全球已擁有超過 13,500 驗證者,有效實現鏈下訂單簿的去中心化及高流動性。

功能介紹 - 帶你玩轉 Vertex

-

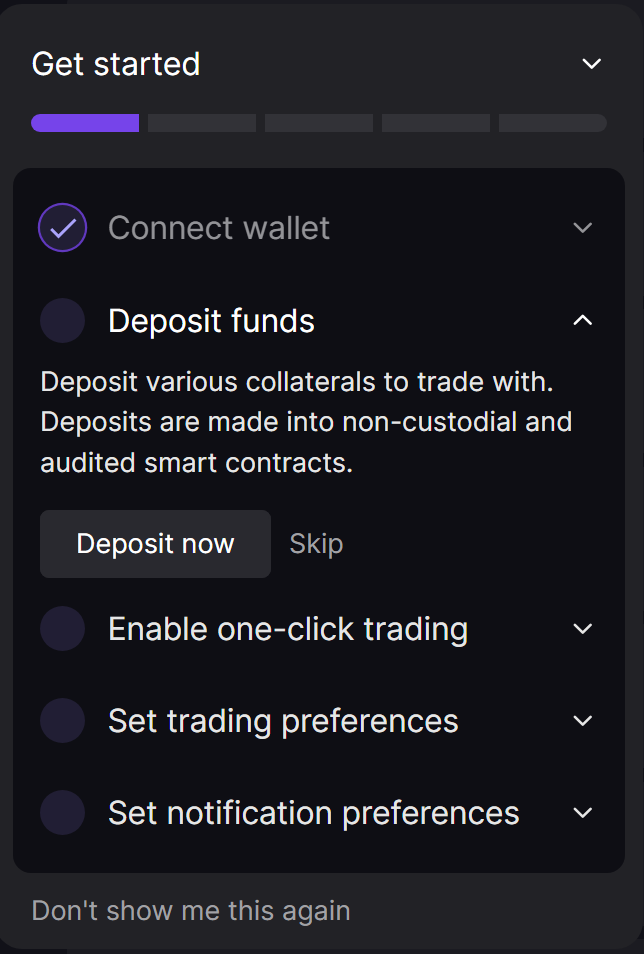

一點進去 Vertex 官網即會出現開倉步驟導引

-

連接錢包

-

Approve + Deposit 存入保證金

-

交易設定

-

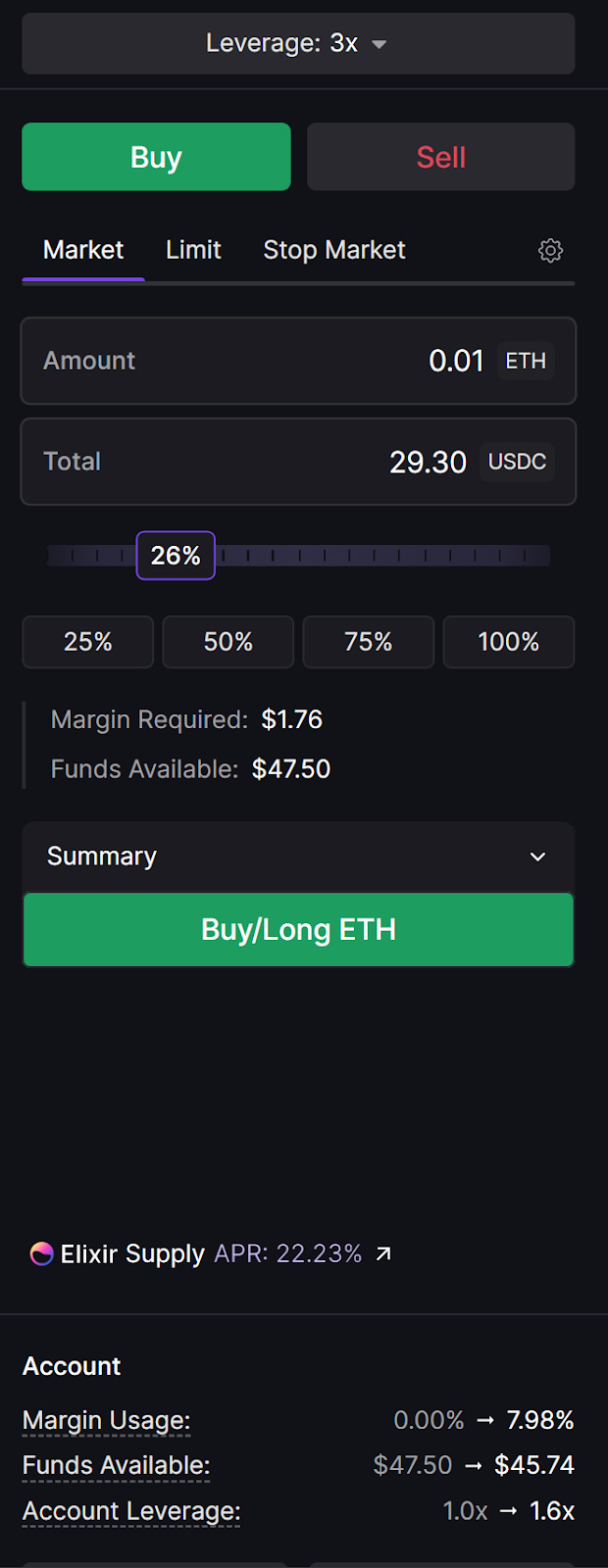

槓桿設定

-

Long / Short

-

倉位設定(可調 ETH、USDC、保證金利用率)

-

注意底下顯示的開倉費用

-

完成

-

-

交易限制:不同幣種均有最小倉位限制,以 Vertex 來說限制沒拉很高,像是 ETH 最小倉位限制僅 0.01e

-

Vertex 支援一鍵交易功能,開啟後將獲得比一般交易更優異的使用者體驗

-

下單後倉位將顯示於頁面左下角

-

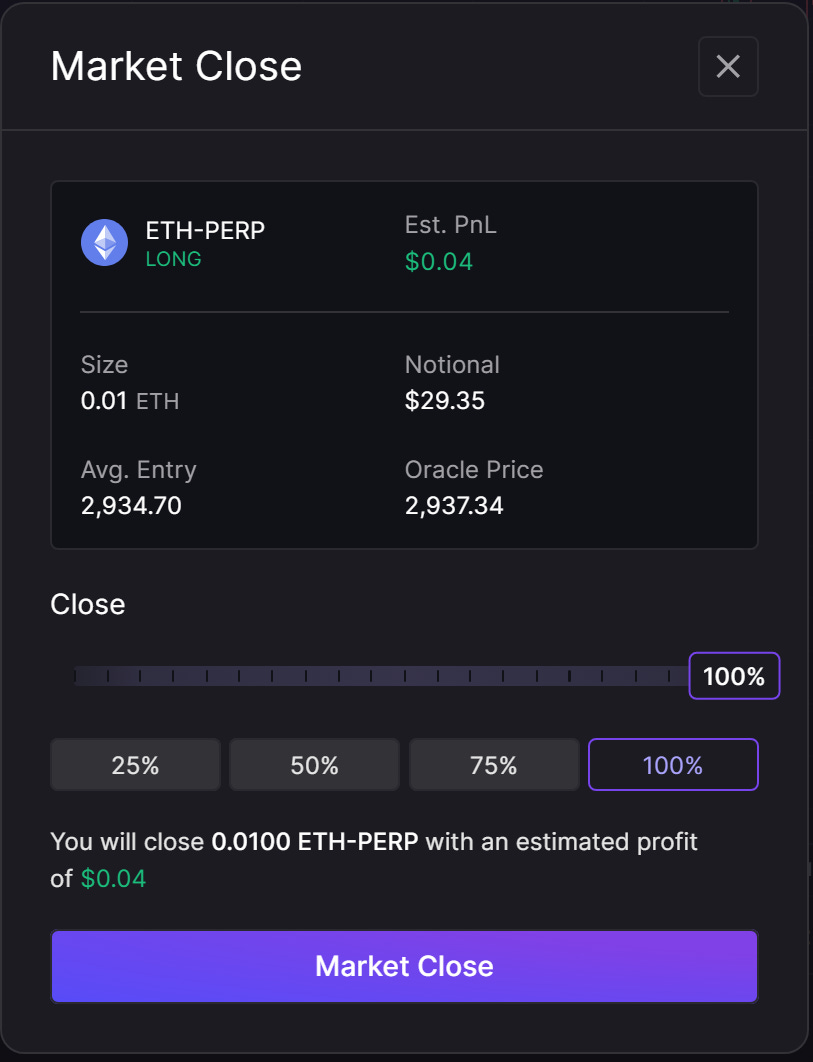

平倉

-

在已開倉位按下 "Close"

-

選擇平倉比例

-

-

結清交易損失

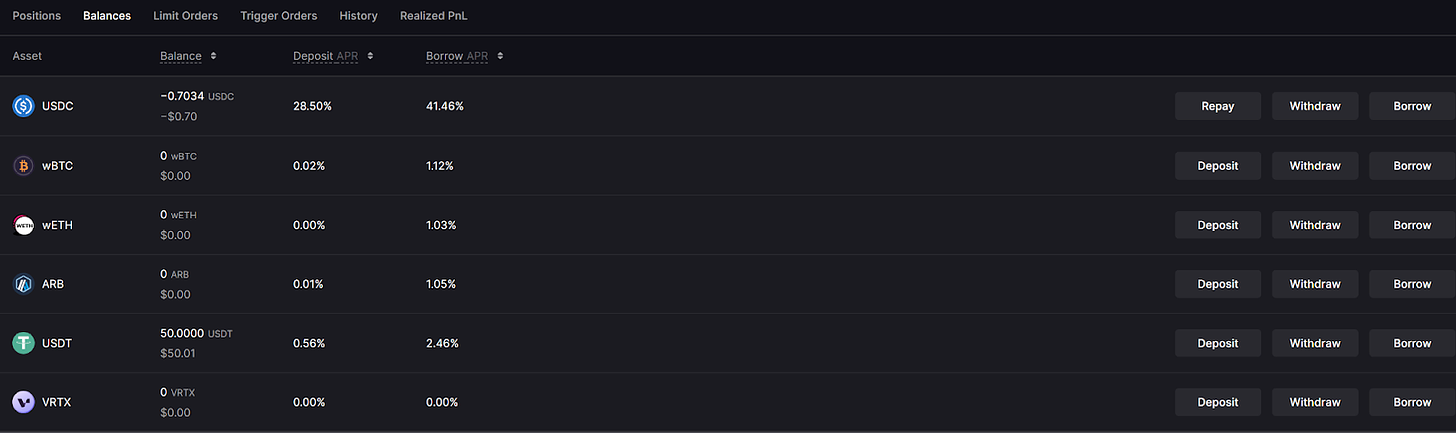

若是保證金不是 USDC,在提出保證金之前需要先使用該幣種結清 USDC 計價的交易損失,或是無法提領出全額保證金。

-

在版面按下 "Balance"

-

在 USDC 處按下 repay

-

選擇使用保證金幣種還款

-

提出保證金:在保證金幣種旁點選 "Withdraw"

-

等待幾分鐘保證金就會回到錢包上了!

競品分析:漸入佳境的衍生品新星

功能特色

-

支援一鍵交易:舒適順暢的使用者體驗

-

Hybrid Orderbook AMM DEX:勝過純 AMM 和純訂單簿的交易機制

-

混合保證金機制:提升交易者資產效率

鏈上數據

DeFiLlamma

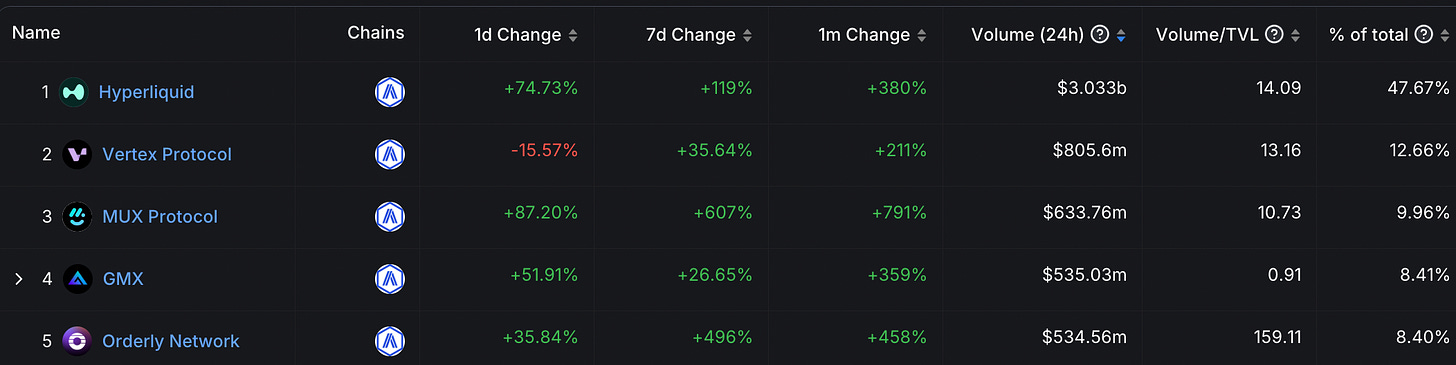

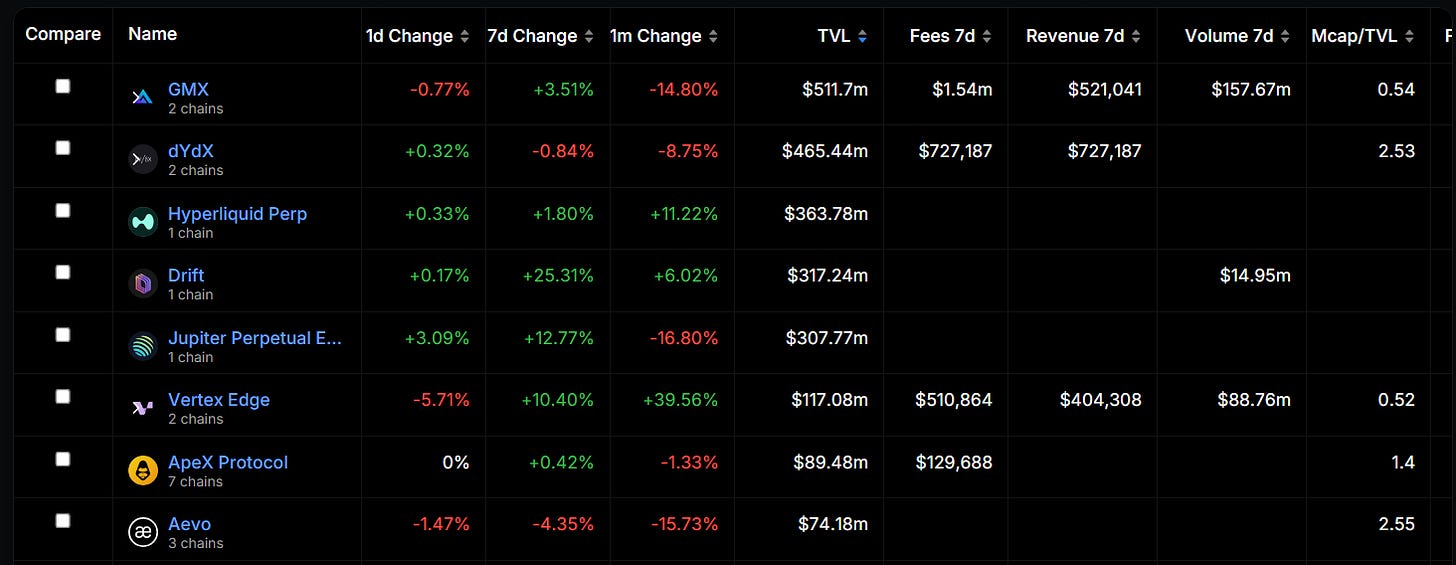

根據 DeFiLlamma,目前 Vertex 的 TVL 達 55M,已經晉升為目前 Arbitrum 上排行第二的衍生品交易平台,僅次於 Hyperliquid

而在全網的衍生品平台中,Vertex 單日交易量位居第六,成長空間指日可待。

Dune

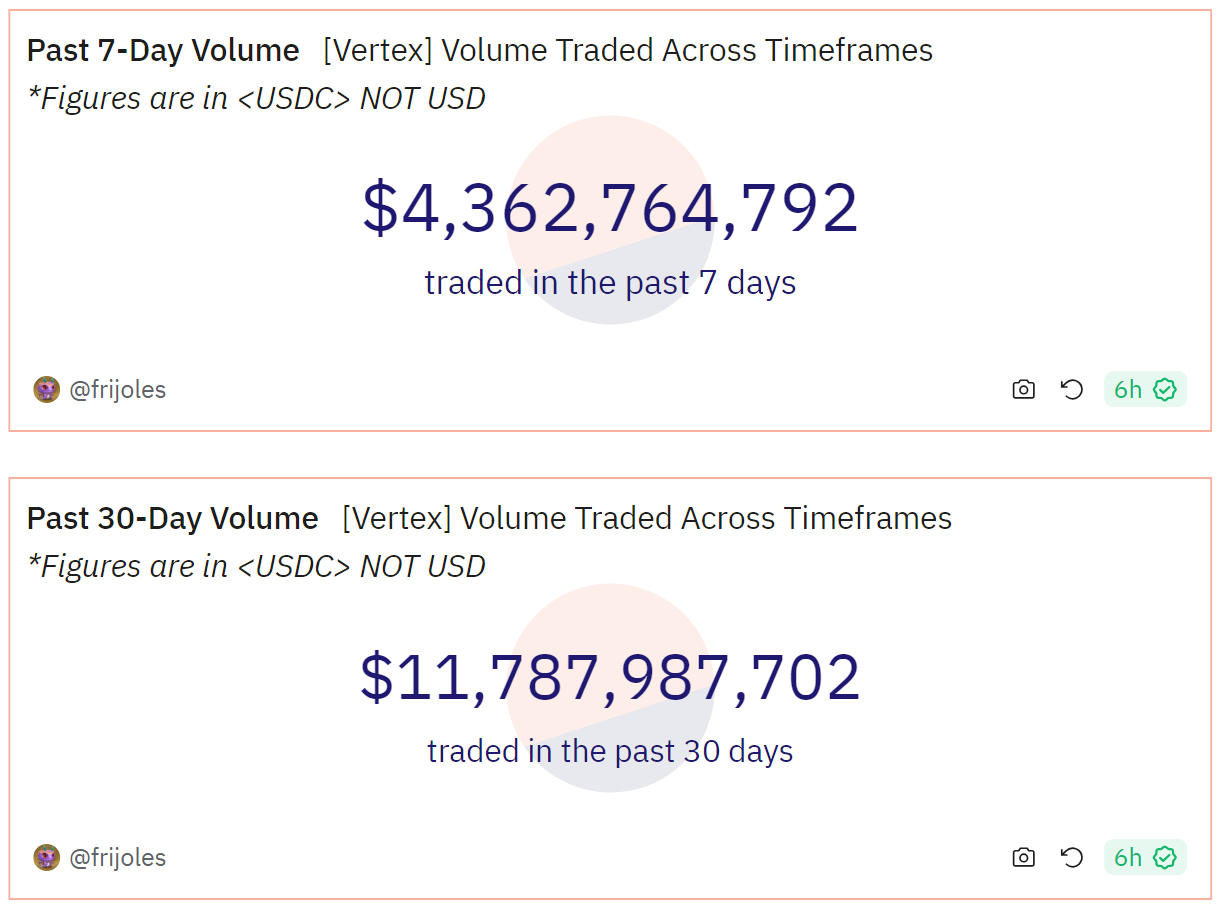

根據 Dune Dashboard,過去一個月 Vertex 平台創造 11.78b USDC,過去 7 天則是 4.36B,橫向對照 GMX V2 過去 7 天交易量僅 3.25B。

$VRTX & $voVRTX 代幣經濟分析

Utility Token

$VRTX 是 Vertex 平台上的 utility token,$VRTX 代幣總量為 1,000,000,000,目前已解鎖約 19.2%,剩餘 80.8% 將透過五年以上的時間解鎖完畢,2024 年底的總流通會在 45% 左右。

在 Crypto Rank 的網站上可以看到每個月的解鎖數量大約是總流通的 1.2% 左右

-

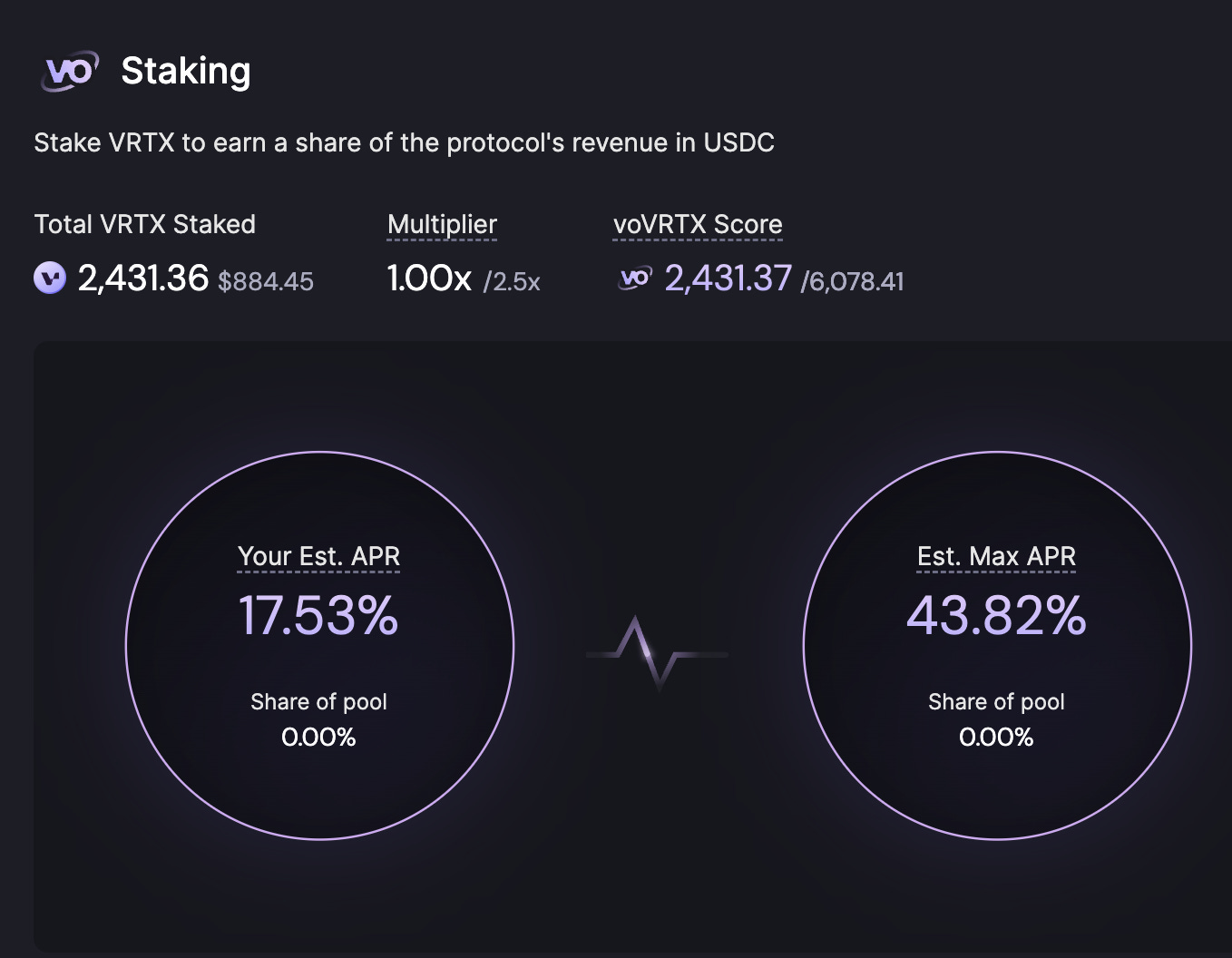

我們可以選擇質押 $VRTX 賺取平台分潤,最高 APR 來到 43%

-

$VRTX 可以作為 Vertex 交易平台的抵押品

-

可以參與 VRTX-USDC AMM流動性池提供獲得 LP 獎勵

$voVRTX 平台收益分潤

Vertex 走的是類似 Curve $CRV 的質押機制,將 $VRTX 質押換取 $voVRTX,取得平台的 USDC 收益分潤(目前最高為 43.82%),同時也能敲動 Multiplier,利用長時間鎖倉質押來取得更高倍數分潤。

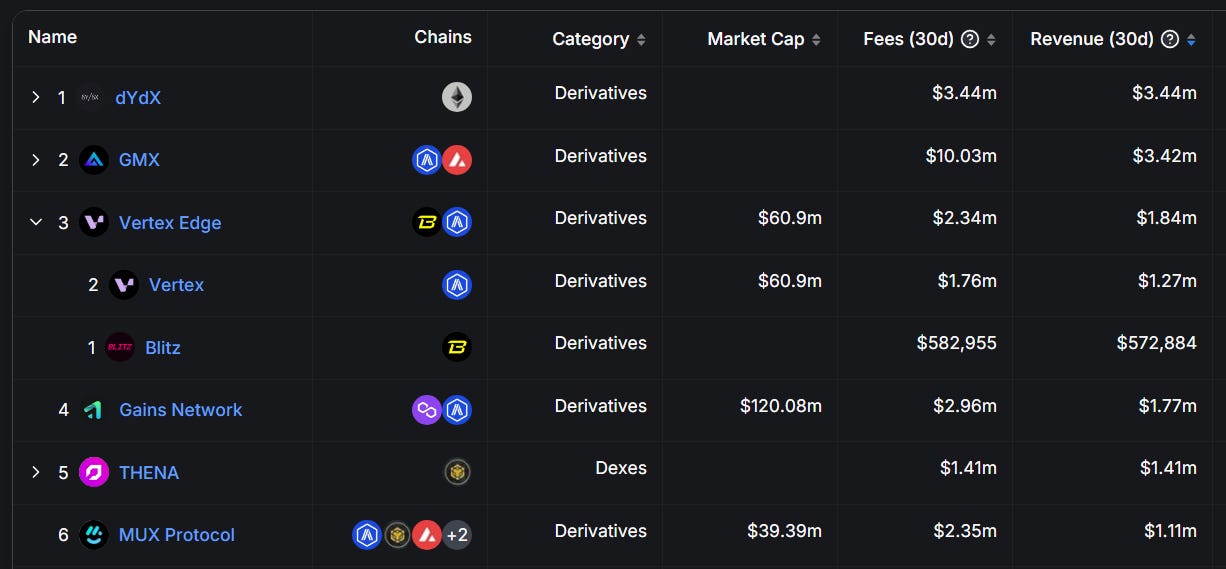

過去 30 天平台已獲得 133 萬 USDC 收益,這些數額也將有一部分分享給 Market Maker,另外約一半數額作為 $VRTX 質押者分潤,過去 7 天平台收益 34 萬 $USDC 中,足足有 15 萬美金分潤給平台質押者。

Vertex Edge 更新 - 4月26日

整合多鏈流動性 - Connect the chains. Unify cross-chain liquidity

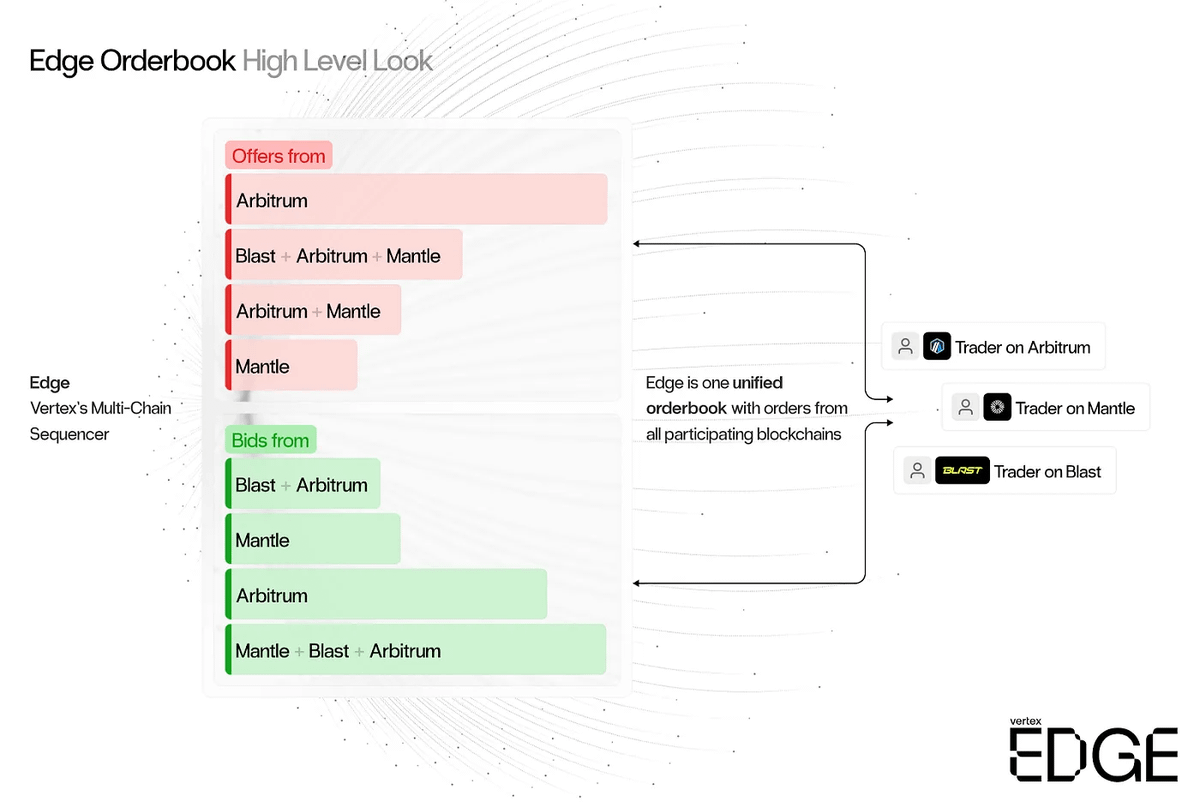

這週 Vertex 發表新產品 Edge,試圖要聚合跨鏈之間的交易流動性,,透過 Edge 解決衍生品平台最容易遇到的問題,也幫助 Vertex 進一步在市場效率及流動性的效能上登峰造極,隨著 Vertex 有的跨鏈市場更多,提升產品的效能也將吸引更多的長期使用者。

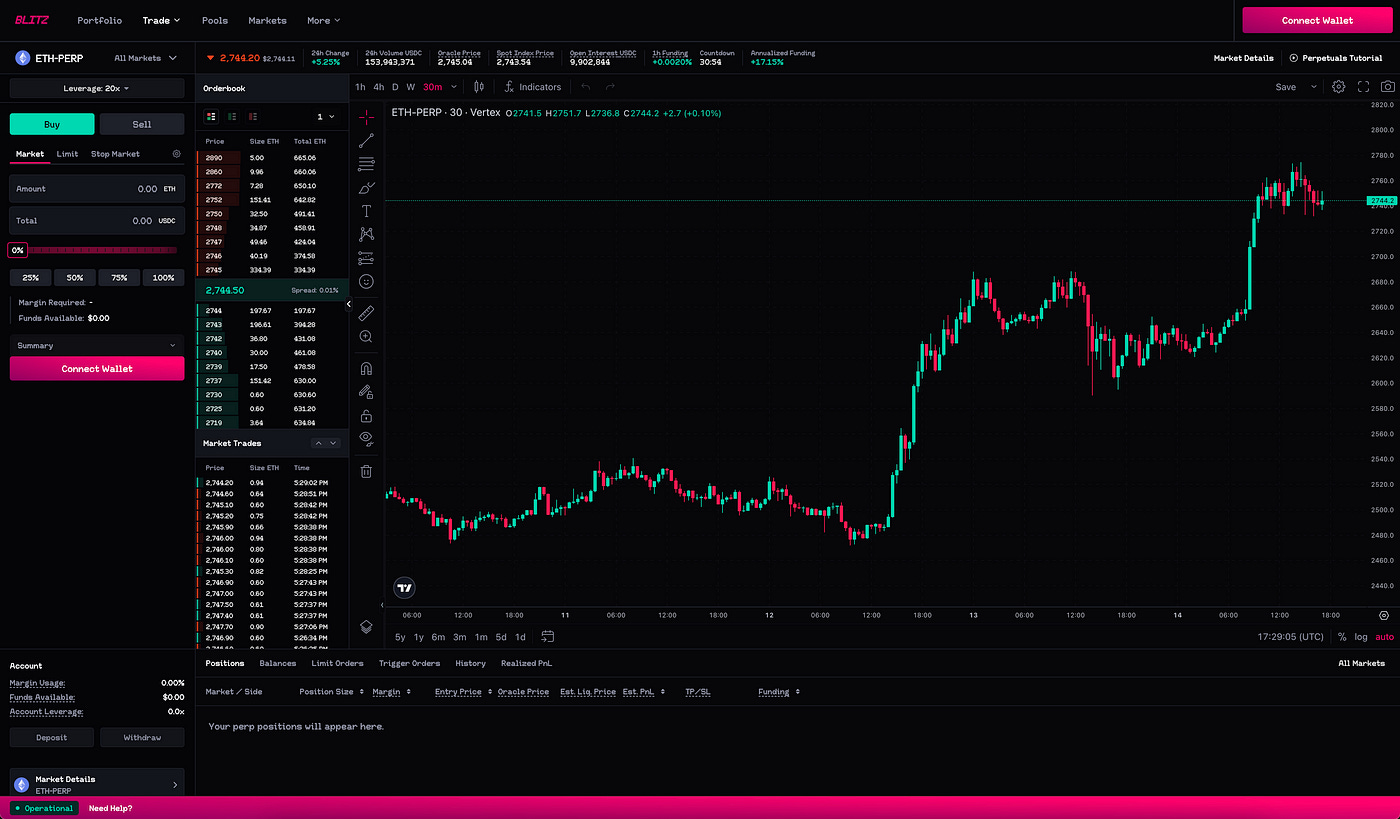

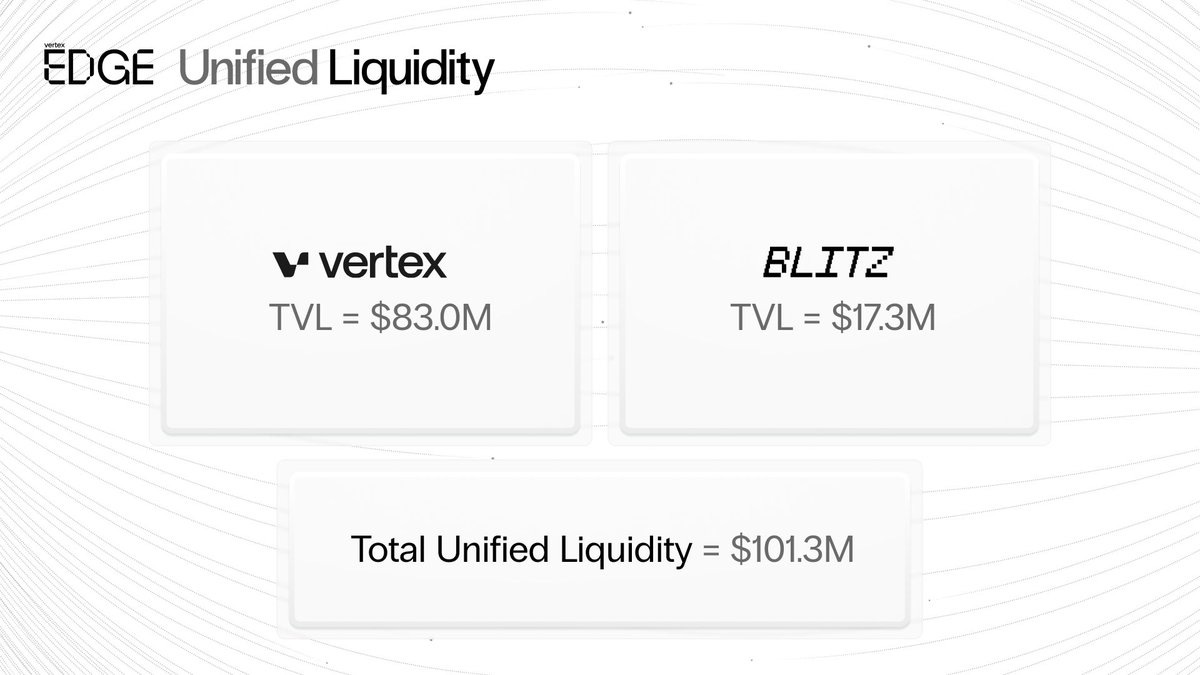

作為 Vertex 的多鏈交易排序器,Edge 能聚合來自不同鏈的訂單需求,如此特點使 Blitz 一上線就有充足的流動性可以交易

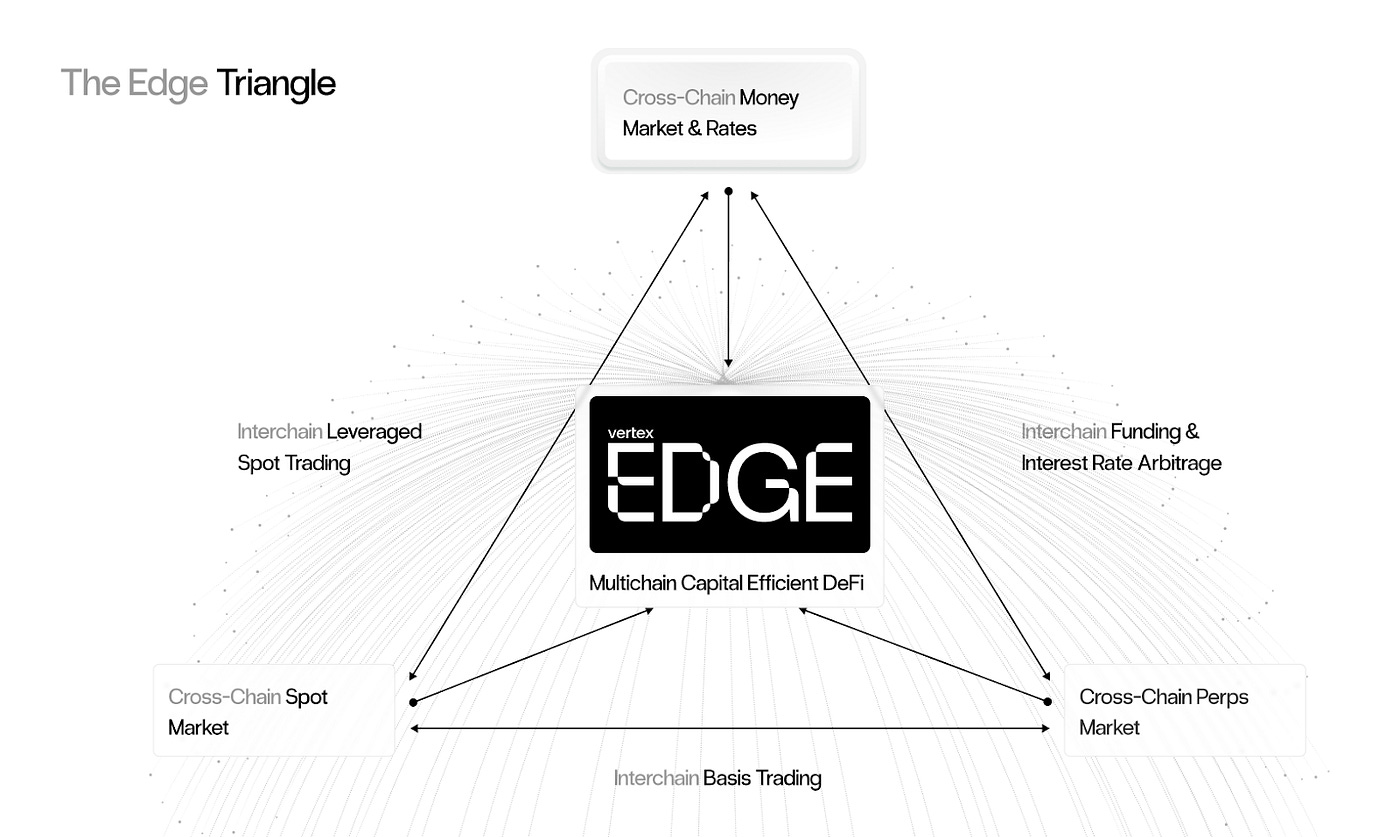

除了整合多鏈的流動性之外,再整合現貨、合約、借貸市場,能夠看得出 Vertex 團隊野心極強,朝成為鏈上 CEX 的定位前進。

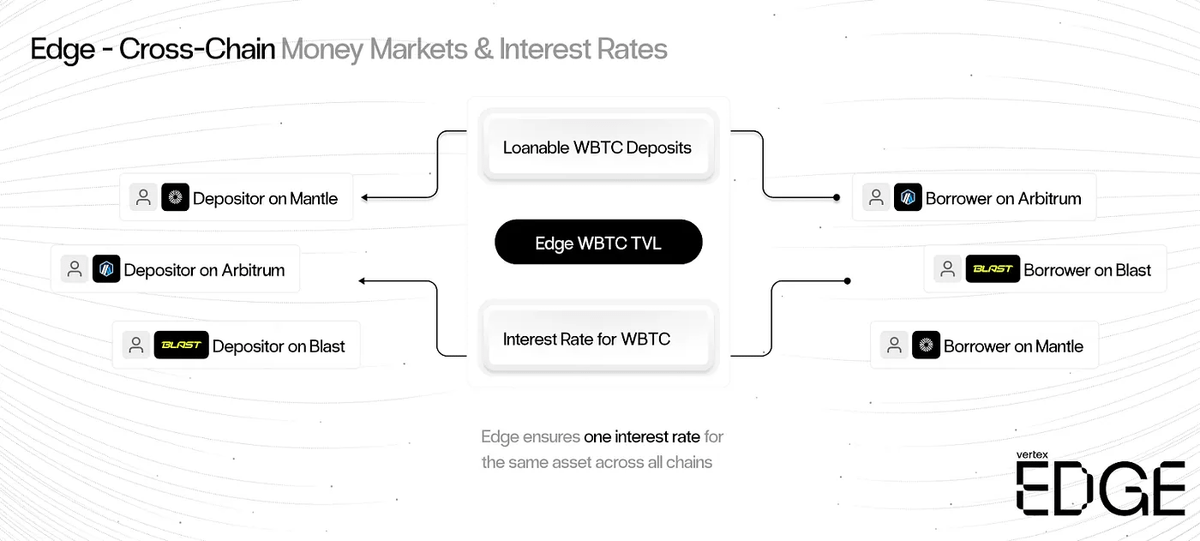

由下圖我們可以知道 Vertex 想做的事很簡單,以往用戶在單一 DeFi 上的流動性是互相割裂的,並不能同時使用,且在不同鏈上的 DeFi 操作時仍然需要等待跨鏈的時間及耗損額外的手續費,用戶可以透過 Vertex 在 Mantle、Arbitrum、Blast 等鏈上質押資產成為抵押品,再透過其他條鏈借出提升資金使用效率。

Vertex 計畫透過 Edge 的技術整合不同鏈之間的流動性,容納更多鏈上不同資產的持有者,如此也才能打開更大的市場,往下一個規模成長。

更多的 Edge 機制和技術細節可參考這則官方推文

https://x.com/poweredbyvertex/status/1757822177158529500?s=20

對於近期 Blast 主網的啟動,Vertex 團隊也蓄勢待發透過 Edge 技術部署了 Blast 上的衍生品平台 Blitz,Blitz 將會是 Vertex 推出 Edge 後首個跨鏈實例,除了 perpdex 硬傷的流動性需求被滿足後,Blitz 也將對齊 Vertex 現有功能。

⚡️ 30+ 現貨 + 合約交易對

⚡️ Maker 0 手續費

⚡️ 持續跨鏈,鎖定更多 Layer 2

繼先前 STIP 計畫拿到了 300萬枚的 $ARB獎勵 ,Blast 上線後如果拿到了豐富的空投,我們也能持續鎖定後續 Vertex 生態的交易激勵計劃 🔥

Vertex Edge 近況摘要、與其他 perpDEX 之比較

2 月貼文發出之後至今,Blitz 在 2 月底至今已上線兩個月,成為 Blast 龍頭衍生品,目前該項目的真實收益有 2/3 來自於 Arbitrum 版本; 1/3 來自於 Blast。Edge 在 3/7 的 v2 升級後已實際落地,成功將龍頭 L2 Arbitrum 的深度流動性以高頻造市機制引入 Blast,三月以來約 74% Blitz Blast 的流動性來自 Abitrum。接下來可以展望 Edge 的三角功能(Feature of Triangle)上線,整合貨幣、現貨、衍生品三大市場流動性。

增長數據

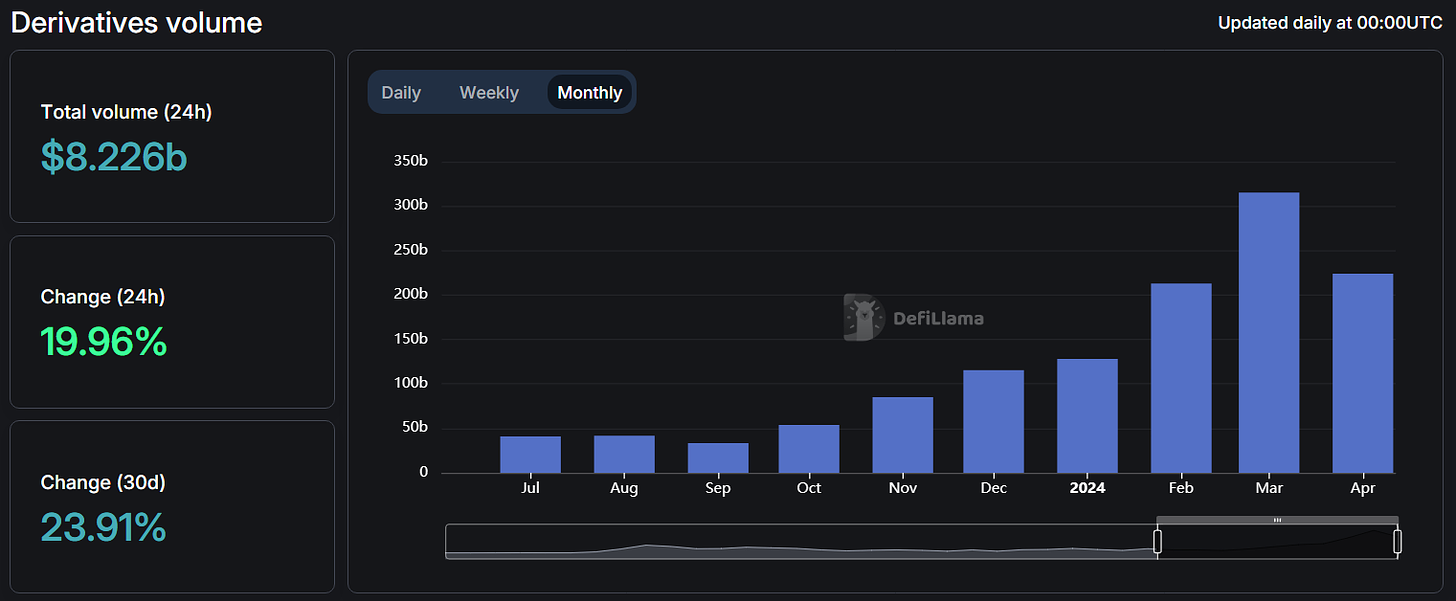

從 2 月開始市場變得熱絡,也帶動衍生品交易量上升,2-3 月日均交易量成長率逼近四成, 4 月雖經歷一次嚴重下殺,但交易量和 3 月大致持平,可以透過此圖表大抵瞭解 perpDEX 這兩個月的行情。

Vertex Edge 的 TVL 在這兩個月從 6,000 萬美金翻倍成長至 1.17 億美金,整體排名第七,被 Solana 熱潮中竄起的 Jupiter 和 Drift 超越。在 EVM 生態仍位處第四。

Vertex Edge 在 30 日真實收益排名第七,7 日排名第六;單日排名第五,有逐步向前的趨勢,同時 Blitz 已在 Blast 生態成為龍頭衍生品項目,真實收益是第二名的兩倍。

30 日收益為 184 萬美金(約 129 萬美金來自 Arbitrum,57 萬來自 Blast),相比 2 月 133 萬已進步 38%。相較其他項目 Vertex Edge 給予代幣持有者更多分潤,使其 Revenue 能夠在衍生品賽道排名第三,對長期看好 $VRTX 發展的一個利多若是看好 Edge 接下來發展性的可以多關注質押收益。

交易量排名

從交易量來看,Vertex 排名在第四,perp DEX 還是以 Hyperliquid 及 dYdX 為主流,第三名是目前僅有在 Blast 部署的 Synfutures V3。

值得一提的是,老牌 perpDEX 項目 GMX 的交易量其實沒有想像中的大,交易者選擇 GMX 可能不傾向操作短線交易,以持續維持部位為主,才會有持倉量大,交易量小的狀況。在這輪牛市 GMX 的討論度已經不如以往。

跨鏈交易引擎:Edge 介紹

Edge 是利用 Rust 語言構建的鏈下訂單簿和交易引擎、Vertex 排序器的跨鏈升級版,聚合跨鏈間合約市場的流動性,同時將交易延遲降低至 5-15 毫秒。

具體來說,假設交易者 Bill 在 Blitz 的 ETH-perp 開了一張多單,將開單資料輸入 Vertex 的排序器,而同一瞬間排序器(Edge)偵測到在 Vertex Arbtrum 上面有一筆最適合 Bill 的空單掛在 Vertex 上面,此時排序器會自動在 Blitz 做空;Vertex 做多,幫助兩邊造市,為其取得更優的成交費率。

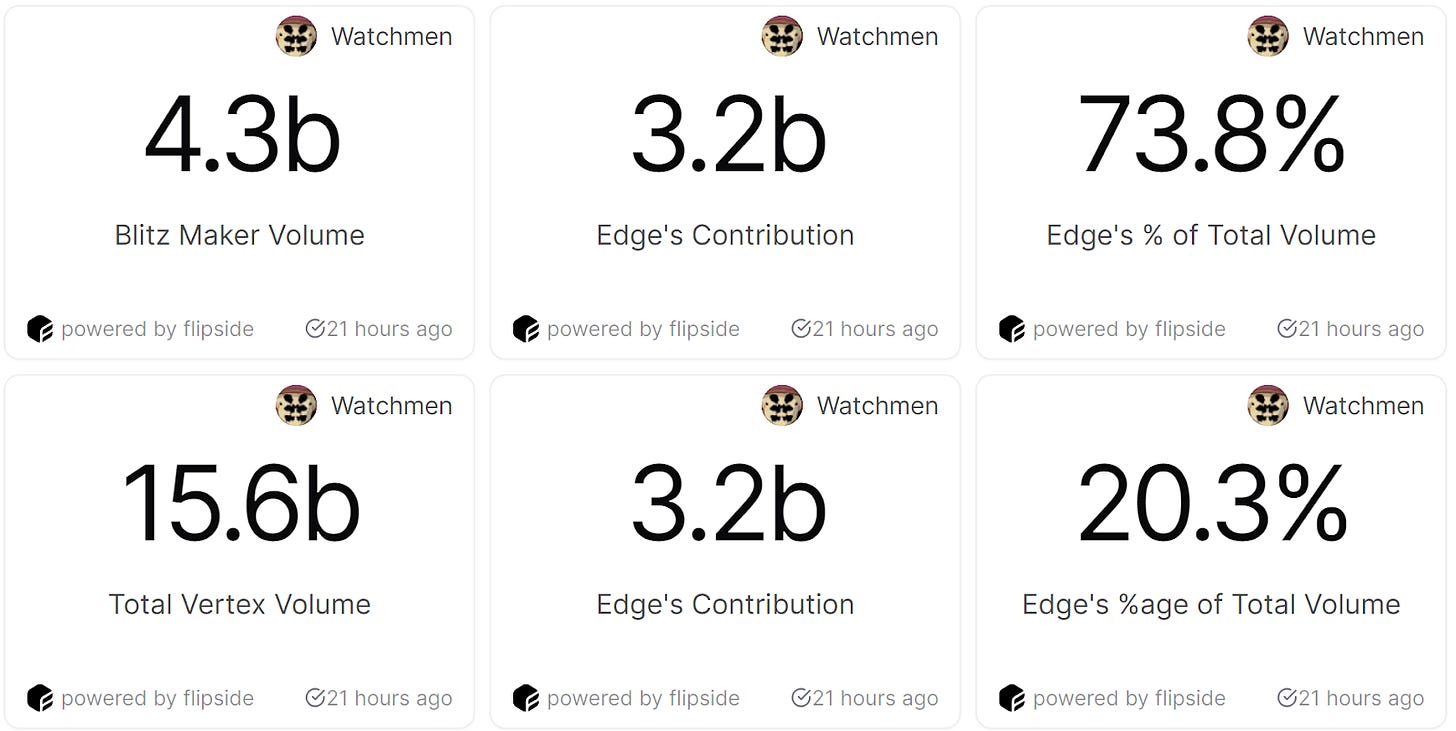

在 Blitz 上 43億美元的交易量中有 32 億美元由 Edge 幫忙成交,可以看到如果沒有 Edge 的話,原本會有 73.8% 的交易量因 Blast 和其他公鏈之間流動性割裂,而得到較差的報價。過往 Rollups 雖然解決打單 gas fee 高昂的問題,但大戶還是因為 L2 流動性不足而停留在主網交易,或甚至跳過 DEX 選擇 CEX,Edge 透過跨鏈間高頻造市解決 L2 帶來的副作用,讓 CEX 及 主網交易者更願意選擇 L2 DEX。

Vertex Edge 和 Binance、 dYdX 競品分析

-

低成本

-

低延遲

-

自託管

Edge 發展近程

Vertex 正式於 3/7 結合 Edge 升級為 Vertex V2(Vertex Edge),目前 Edge 僅支援 Vertex Arbitrum 和 Blitz Blast 之間的造市,也就是說若是交易者在 Blitz 開倉之後,若是開上帝視角在 Base 看到有一個最划算的成交方式,那 Edge 是不會偵測到的,實際的結算只會發生在 Arbitrum 或是 Blast,但 Edge 的願景是在未來支援所有公鏈,讓自家造市規模可以超越中心化交易所,可以期待後續 Edge 的發展,持續整合跨鏈流動性。

其他更新或影響

-

坎昆升級後對於 Vertex 的影響

-

和 @Transak 合作,Vertex 平台上可以直接購買 Crypto

延伸閱讀

Bill

聚焦在宏觀數據、總體經濟、DeFi 賽道。喜歡用經濟學思考萬物本質,對冷僻新事物充滿興趣