NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

加密貨幣選擇權(期權)是什麼?

選擇權又稱期權,顧名思義,「期」代表了時間,「權」則是指權利。

而這個權利可以在雙方約定的時間用來買賣,屬於衍生品。

衍生品價格是根據原本資產價格衍生而成,如比特幣選擇權就是從比特幣價格衍生而來。

選擇權分為兩類商品:買權(Call)與賣權(Put),買權與賣權都可以買賣,其中各大交易所的雙幣理財產品,便是選擇權的延伸應用,平台為買權角色,用戶為賣權。

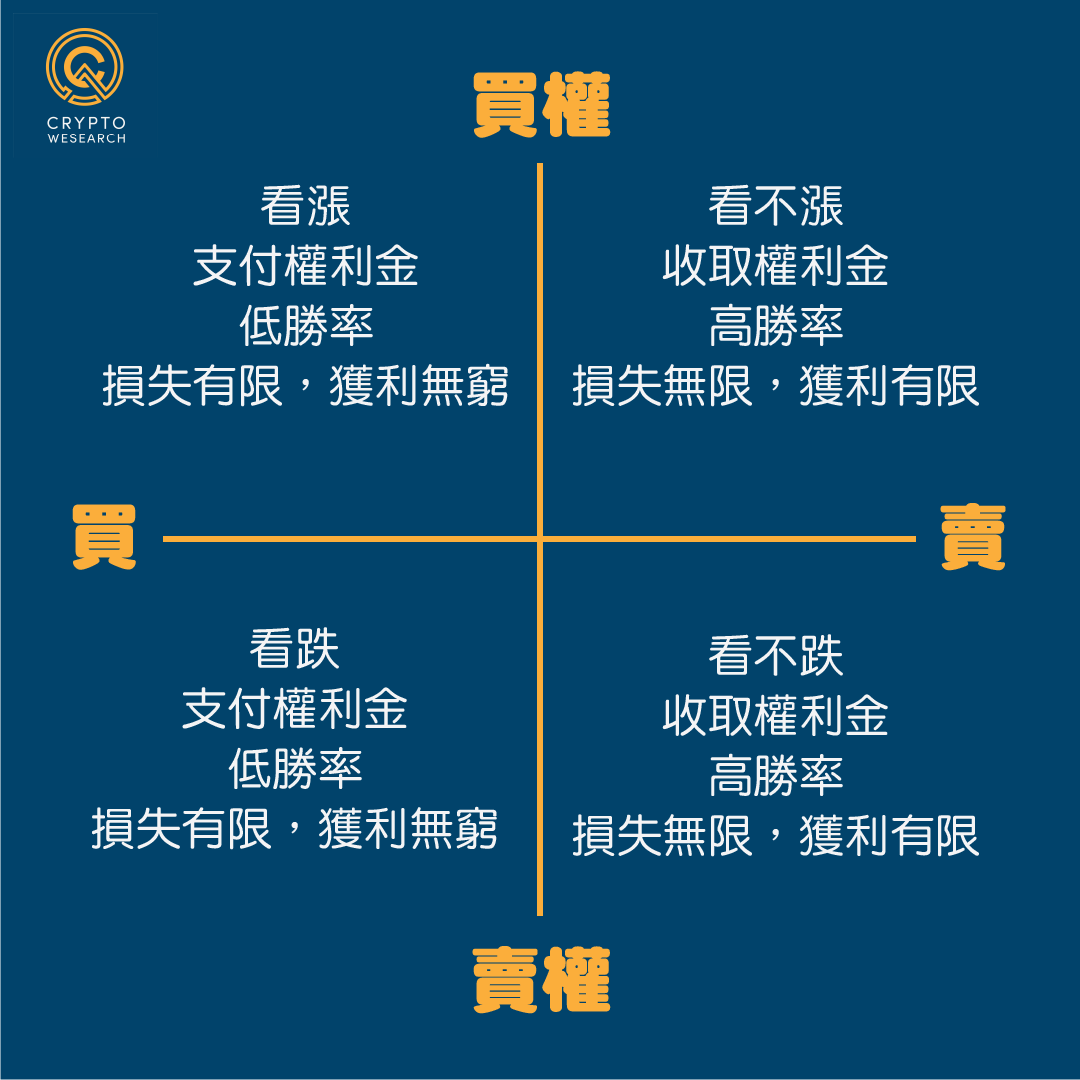

接下來就讓我們看看下面的四種基本策略:

買入買權、賣出買權、買入賣權、賣出賣權。

聽起來是不是很繞口?沒關係下一個章節將解釋實際的操作以及應用。

加密貨幣選擇權的種類

可以將選擇權分為歐式與美式。

歐式:買方在到期日才可履約

美式:買入後可以隨時進行交易

然而在幣圈中主流的選擇權類型以歐式選擇權為主。

加密貨幣選擇權的「價值」

選擇權價值分為內在價值與外在價值

內在價值:

標的現價與履約價格的價差。

買權:標的價格 - 履約價

賣權:履約價 - 標的價格。

外在價值:

外在價值會隨著與履約日期接近而流失,在到期日時,選擇權只剩下內在價值。

作為買方必須與時間比賽,避免外在價值歸零。而作為賣方,則需要耐心等待,時間是你的朋友。

時間:

選擇權與一般現貨/永續合約交易最大的差異在於時間,離履約時間越遠權利金越貴,時間越少權利金越低。

因為把時間拉長可以預測價格走勢的機率越高,對買方來說更有利,因此必須支付更高的權利金作為平衡。

波動率:

先說結論:波動愈大的幣種選擇權價格越高。

若幣價爆漲,買權獲利無上限,而賣權則是損失有限;若幣價暴跌,則是反過來:買權損失有限,而賣權獲利無限。

綜觀上述,可以發現波動率越高,對於買方越加有利,因此買方必須支付較高的權利金作為平衡。

加密貨幣選擇權基本四個策略

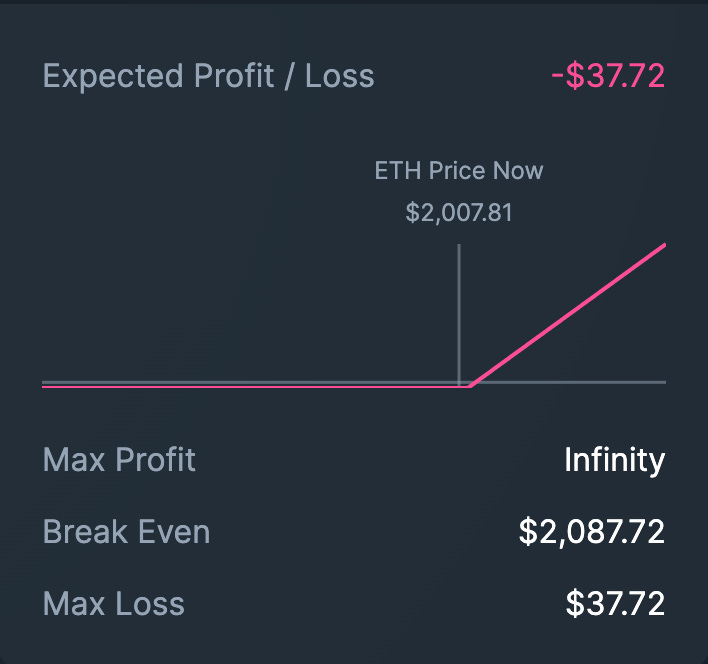

1.買入買權(Buy Call):

看漲,認為價格會漲超過某一個位置。付出權利金,在未來以約定價格購買資產。

潛在利潤:漲幅價差,無上限

最大損失:付出權利金

發生機率:較低

實際應用:假設目前以太幣價格為 2007 美元,預期一個月後以太幣價格會超過 2050 美元,支付 37.72 美元購買履約價為 2050 的買權(Call),若最終以太幣價格小於 2050 美元不會履約,最大損失為先前支付的37.73 美元權利金。

若最終以太幣價格大於等於 2050 美元則會履約,當初支付 37.72 美元的權利金為成本,無法收回,獲利來源為價差。

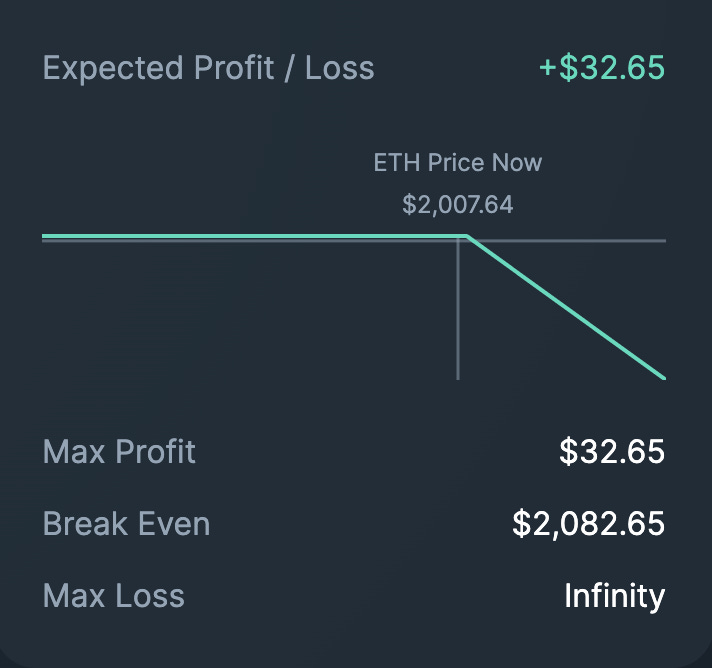

2.賣出買權(Sell Call):

看不漲,認為價格不會漲到某一個位置。收取權利金,在未來讓買入買權者用約定價向自己購買資產。

潛在利潤:買方付出權利金

最大損失:無下限

發生機率:較高

實際應用:假設目前以太幣價格為 2007 美元,預期一個月後以太幣價格不超過 2050 美元,同時向買入買權者收取 32.65 美元權利金,若最終以太幣價格小於 2050 美元則不會履約,收益為 32.65 美元。

若最終以太幣價格大於等於 2050 美元則會履約,以 2050 美元的價位售出以太幣,依然會向買入買權者收取 32.65 美元的權利金,損失金額為價差。

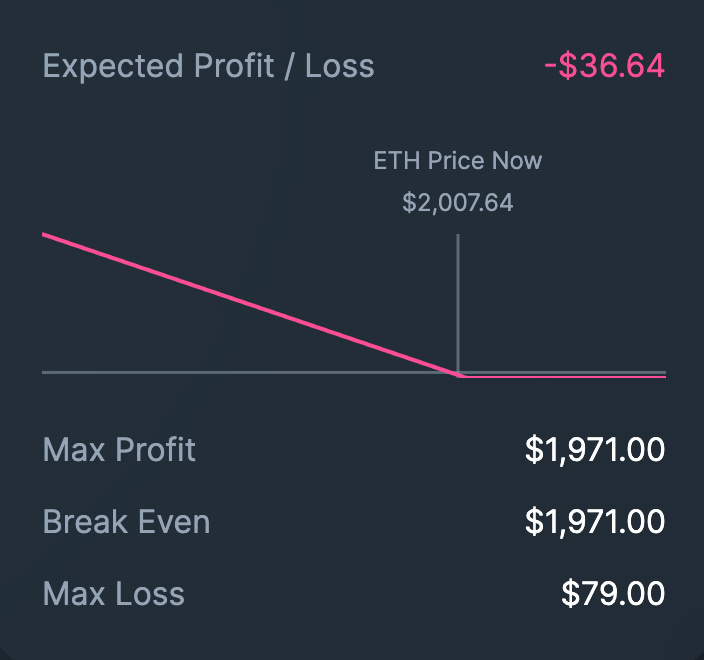

3.買入賣權(Buy Put):

看跌,認為價格會跌超過到某一個位置。付出權利金,在未來以約定價格賣出資產。

潛在利潤:跌幅價差

最大損失:付出權利金

發生機率:較低

實際應用:假設目前以太幣價格為 2007 美元,預期一個月後以太幣價格會跌破 2050 美元,支付 78.97 美元購買履約價為 2050 的賣權(Put),若最終以太幣價格高於 2050 美元不會履約,最大損失為先前支付的78.97 美元權利金。

若最終以太幣價格小於等於 2050 美元則會履約,當初支付 78.97 美元的權利金為成本,無法收回,獲利來源為價差。

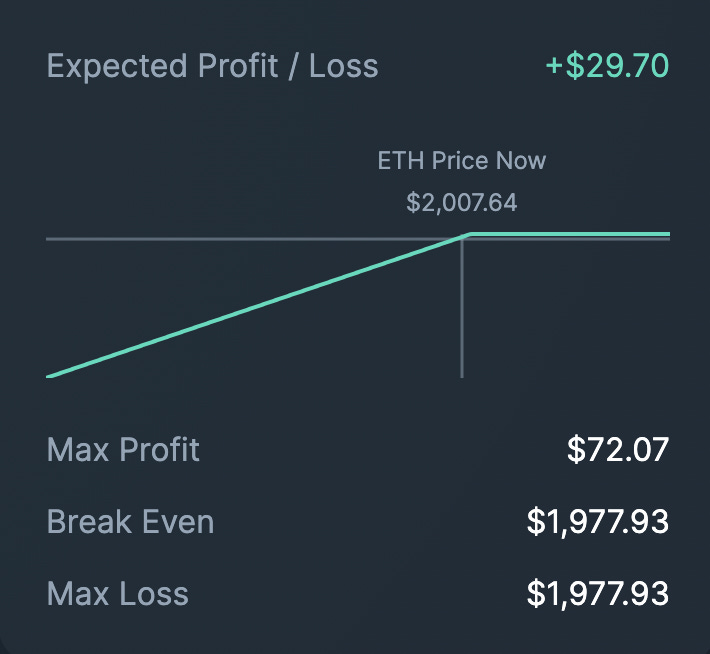

4.賣出賣權(Sell Put):

看不跌,認為價格不會跌到某一個位置。收取權利金,在未來讓買入賣權者用約定價向自己售出資產。

潛在利潤:買方付出權利金

最大損失:無下限

發生機率:較高

實際應用:假設目前以太幣價格為 2007 美元,預期一個月後以太幣價格不低於 2050 美元,同時向買入賣權者收取 29.7 美元權利金,若最終以太幣價格高於 2050 美元則不會履約,收益為 29.7 美元。

若最終以太幣價格小於等於 2050 美元則會履約,以 2050 美元的價位購入以太幣,依然會向買入賣權者收取 29.7 元的權利金,損失金額為價差。

最後用一張圖表總結以上四個策略:

加密貨幣選擇權有那些用途?

選擇權交易的是買賣雙方的權利,而非交易實體本身,也使得在交易策略中有更多餘裕以及操作空間,以下介紹四種選擇權除了交易以外的用途:

槓桿:

最直接的用法就是當選擇權買方,無論是作多還是做空,只要支付權利金就可以開啟槓桿倉位,利用少少的本金撬動較大資金。

若最後幣價表現不如預期,損失的金額也只會是權利金,能夠將風險控制在自己手中,不隨幣價表現而擴大損失。

若成功預測價格走勢,所帶來的報酬也比一般交易來的可觀許多,但這也意味著必須對價格的掌握度更高,才不會一直將權利金丟入市場中,最後什麼都沒得到。

收息:

不管你手上持有以太幣或者是美元,覺得單純持有資金使用效率太低,那該怎麼辦呢?

可以站在選擇權賣方,當買方的對手盤,無論買方預測價格成功與否,都需要向賣方支付權利金,然而買方若預測成功,作為賣方必須交割手上的以太幣/美元,損失的金額就是履約價格與市場價格的價差,我們並不知道當時的價差會有多大,因此作為賣方的狀態是:獲利有限(權利金),損失無窮(價差)。

但是預測市場從來都不是簡單的事,多數人無法精準預測,只能乖乖交權利金給賣方。

避險:

若你持有以太幣現貨,長期看好以太幣的幣價表現,卻又擔心短期波動造成幣價下跌,這時候該怎麼辦呢?

可以使用買入賣權(Buy Put)策略。

若價格下跌,手上現貨價值雖然也隨之下跌,但因為買入賣權為看跌策略,能在價格下跌時從中獲利,得到的利潤也保護了現貨的虧損。

此策略迷人之處在於,只要付少少的權利金就可以為自己的現貨倉位買一份保險。若價格上漲就當作保費,下跌也不擔心。

低接:

市場目前一直漲處在高位,不想直接進場買在高點被套牢,但滿手美元的你手又很癢,想要買一些比特幣該怎麼辦呢?

可以使用賣出賣權(Sell Put)策略。

這招巴菲特也很喜歡使用,若價格下跌幅度達到預期可以便宜買入,甚至還有利息,如果幣價沒有往下跌也沒關係,也還有權利金可以收取,可以視為是有利息的定投。

要注意的是若下跌幅度跌破買入價位太多,反而會使得低接策略變成買在山頂。

結論

選擇權與現貨/合約交易最大的差別在於加入了時間的元素,更加考驗投資人對於市場的敏感度,但它也是一個能夠讓你無論是在市場上漲、下跌或者是盤整都能獲利的工具,選擇權也有著更多的組合性,可以依照自身需求打造屬於自己的投資策略。

Fomo 仔