NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

歷史數據顯示,殖利率倒掛幾乎每次都伴隨著經濟危機,股市在過往這些時點曾出現過超過 50% 的跌幅,這一次是否再次上演?

本篇文章將深入分析殖利率倒掛結束後的兩個可能劇本,回顧過往市場的反應,探討這次經濟是否會再次衰退,並指出你應該關注的總經指標,了解現在應使用哪一種資金配置策略。

什麼是殖利率?

當我們提到「殖利率」時,其實是在談論投資者購買債券後,每年可以從中獲得多少利息。

簡單來說,殖利率就是投資報酬率的一種,通常以百分比表示。例如,如果你花 100 元購買一張債券,並且每年獲得 5 元的利息,那麼這張債券的殖利率就是 5%。

不同期限的債券會有不同的殖利率,這就形成了所謂的「殖利率曲線(Yield Curve)」。

殖利率曲線與經濟衰退的關係

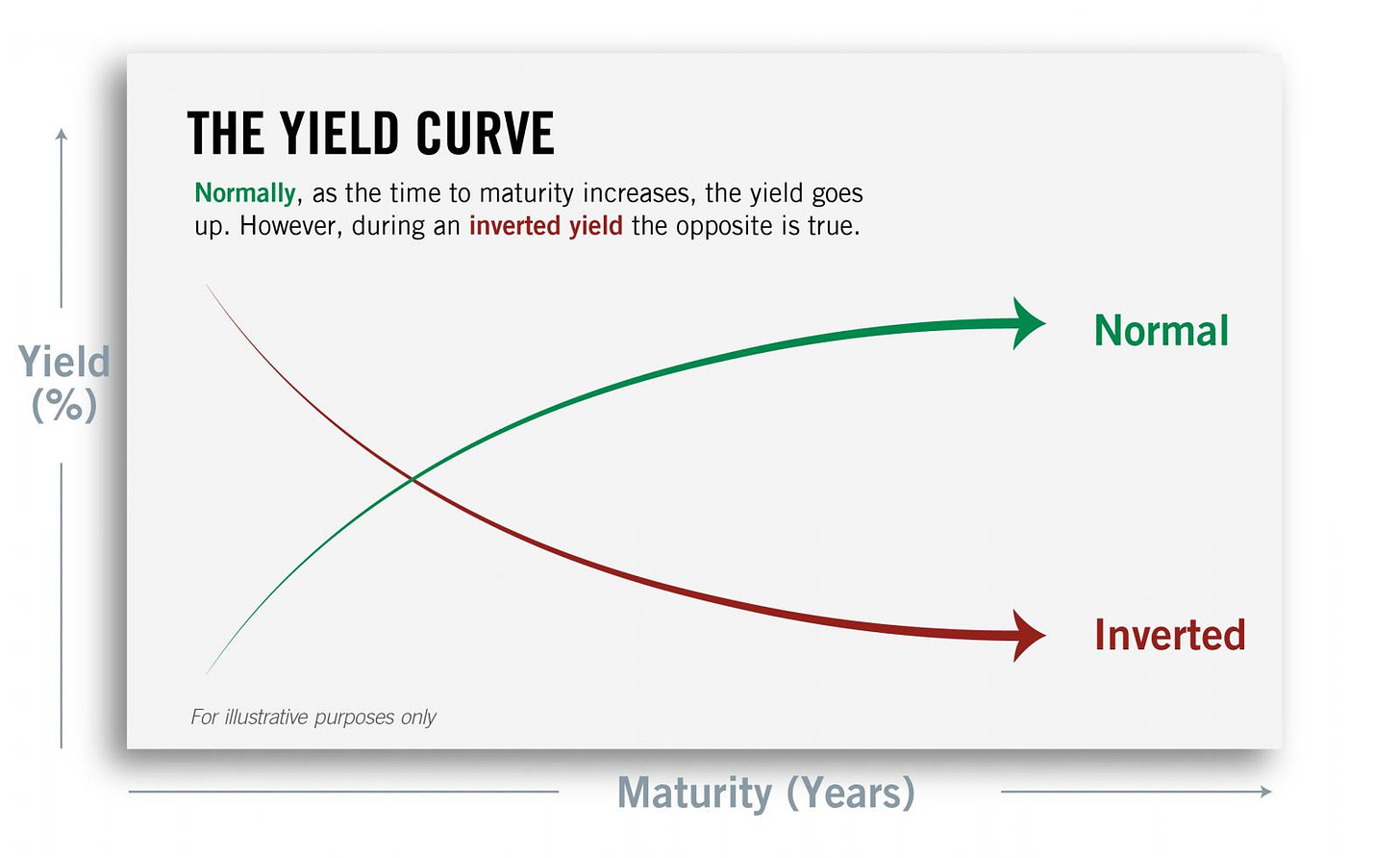

Source: pgim.com

「殖利率曲線」聽起來有點複雜,但其實它是一種用來觀察經濟未來走向的工具。簡單來說,殖利率曲線是將不同期限的債券利率(或殖利率)繪製在同一張圖表上,形成的一條曲線。這條曲線反映了不同時間借錢所需付出的利息,也就是說,它展示了短期和長期債券利率之間的差異。

正常的殖利率曲線

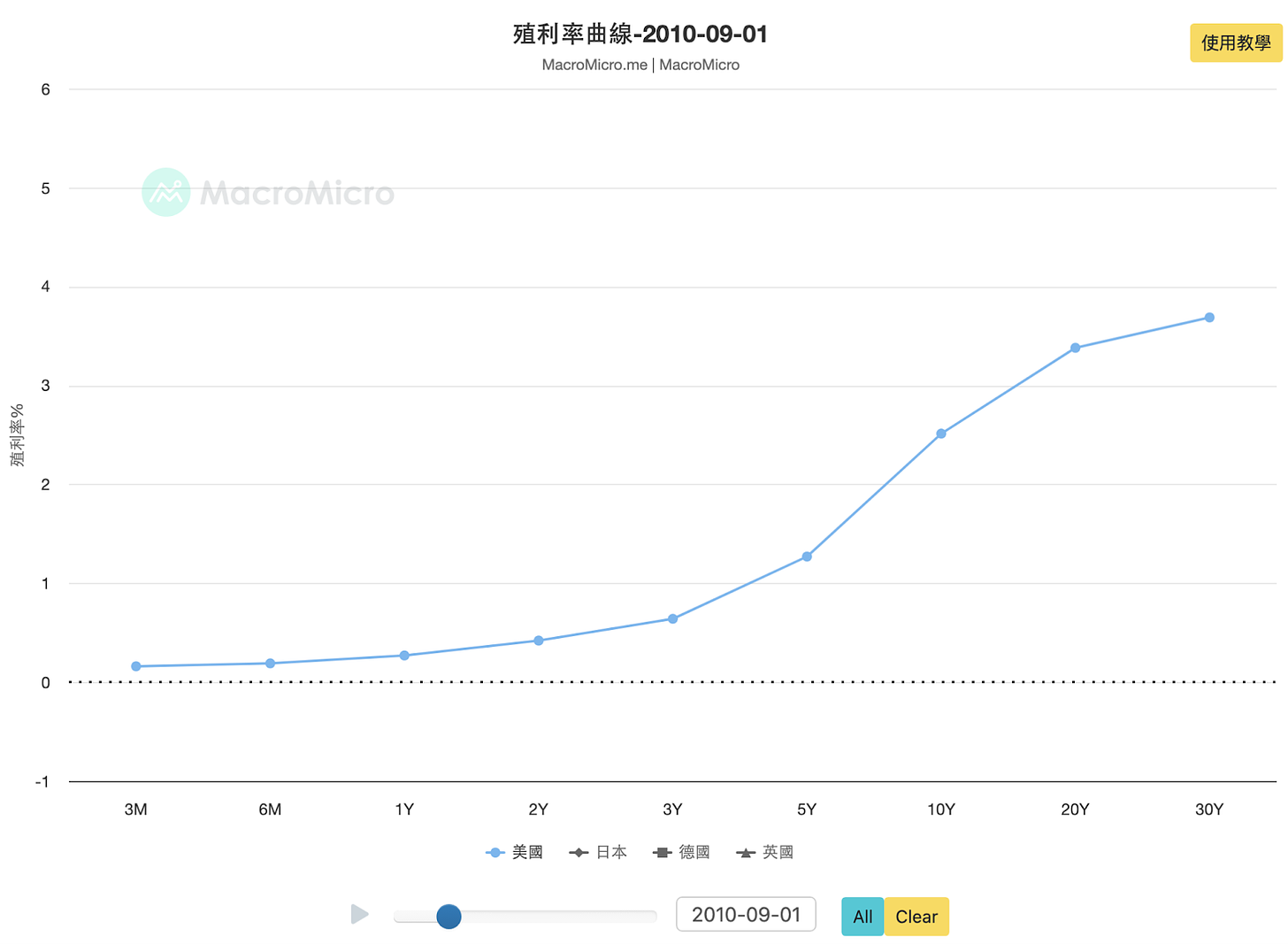

Source: 殖利率曲線 | MacroMicro 財經M平方

在正常情況下,長期債券的利率通常會比短期債券的利率高,這是因為長期借款的風險更大,投資者因此要求更高的報酬。這時候,我們就會看到一條「正常」的殖利率曲線,它通常是向上傾斜的。

這條向上傾斜的曲線表示,隨著債券期限的延長,投資者獲得的利率也會隨之上升。這是一種健康的經濟狀態,表明市場對未來經濟增長有信心。

倒掛的殖利率曲線

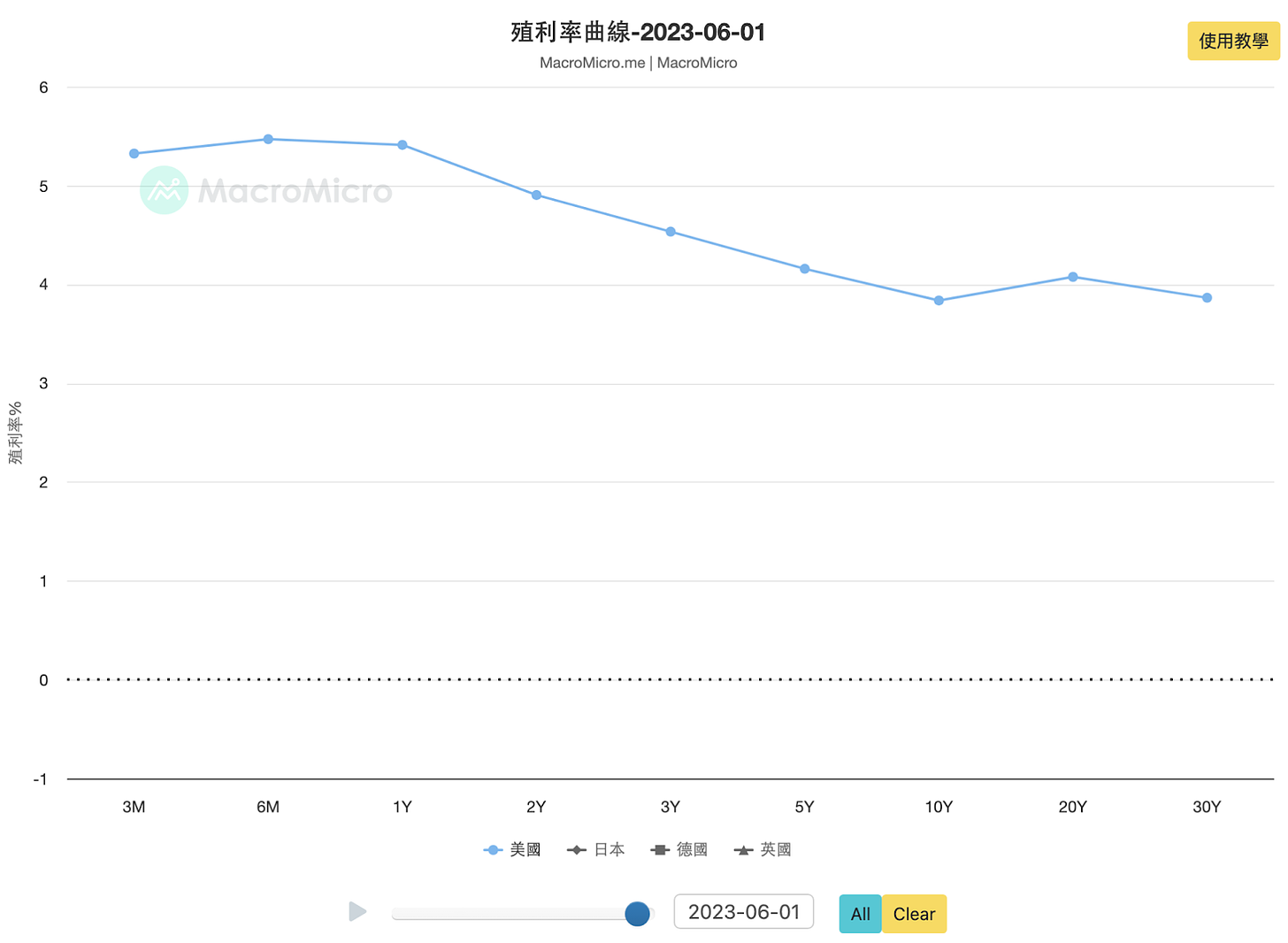

Source: 殖利率曲線 | MacroMicro 財經M平方

然而,有時候情況會發生逆轉,長期債券的利率反而低於短期債券,這就形成了「倒掛」的殖利率曲線,如圖中的紅色曲線所示。

倒掛的殖利率曲線通常被視為經濟衰退的預警信號,原因主要有兩個:

-

當投資者預期未來經濟會變差,他們更願意持有長期債券以鎖定收益,這會推高「短期利率」並壓低「長期利率」,形成倒掛曲線。

-

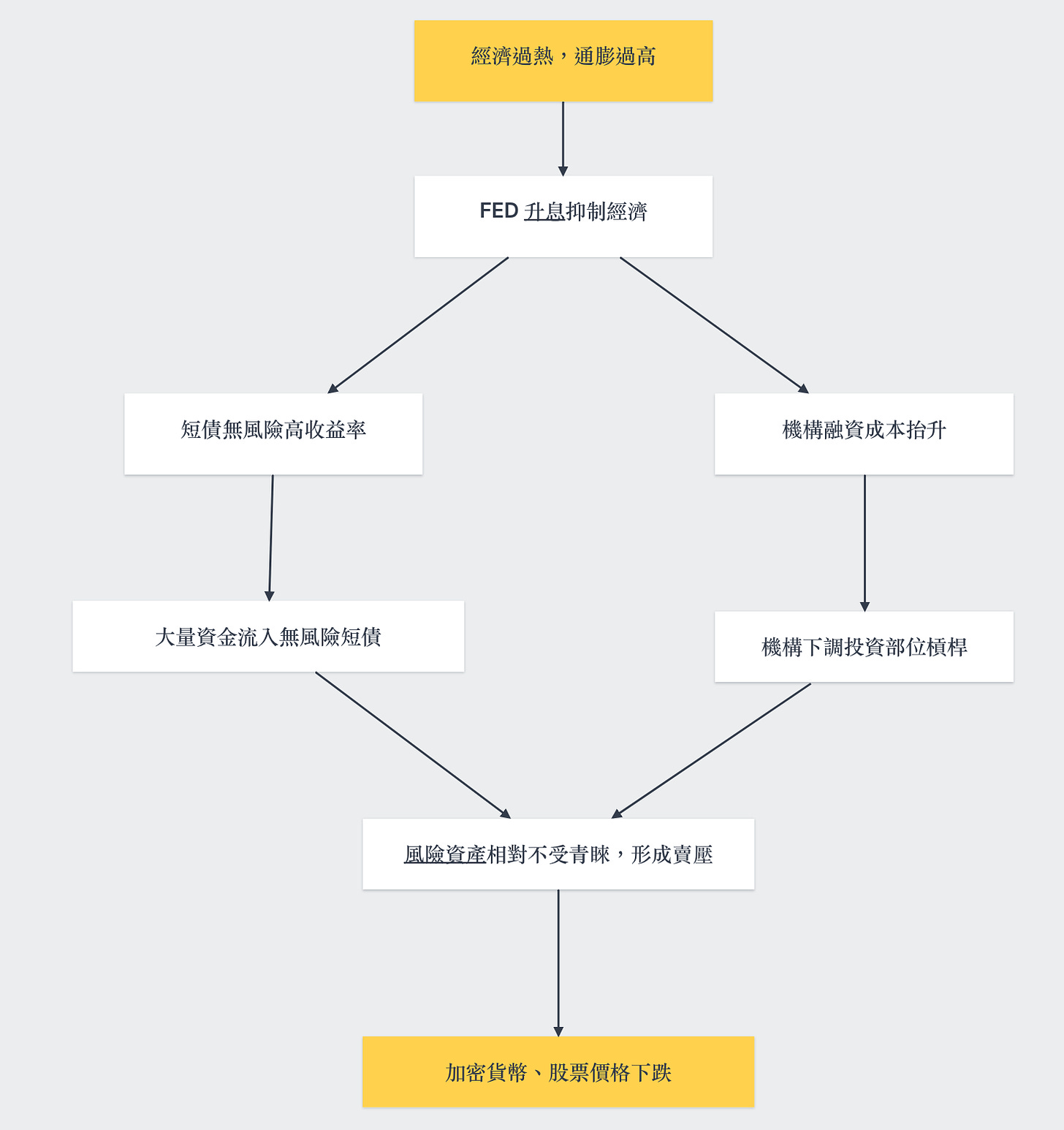

Fed 快速升息以抑制通膨時,短期利率會迅速上升,甚至高過長期利率。這通常發生在經濟過熱、物價飛漲的時候,FED 大幅升息來減緩經濟過快增長。

升息引發的倒掛提高了機構融資成本,同時大量的市場流動性將匯聚在高額 T-Bill 無風險利率,前者使機構降槓桿,後者使股票、加密貨幣等風險資產,不受資金青睞,也就是說市場上的熱錢正在慢慢減少。

投資人對長期經濟缺乏信心、選擇降低槓桿、不願意購買風險資產,這些效果都會在「殖利率倒掛」期間持續累積,最終為未來種下經濟衰退的潛在風險。

倒掛結束:經濟衰退了?

現時長短天期利差表現如何?

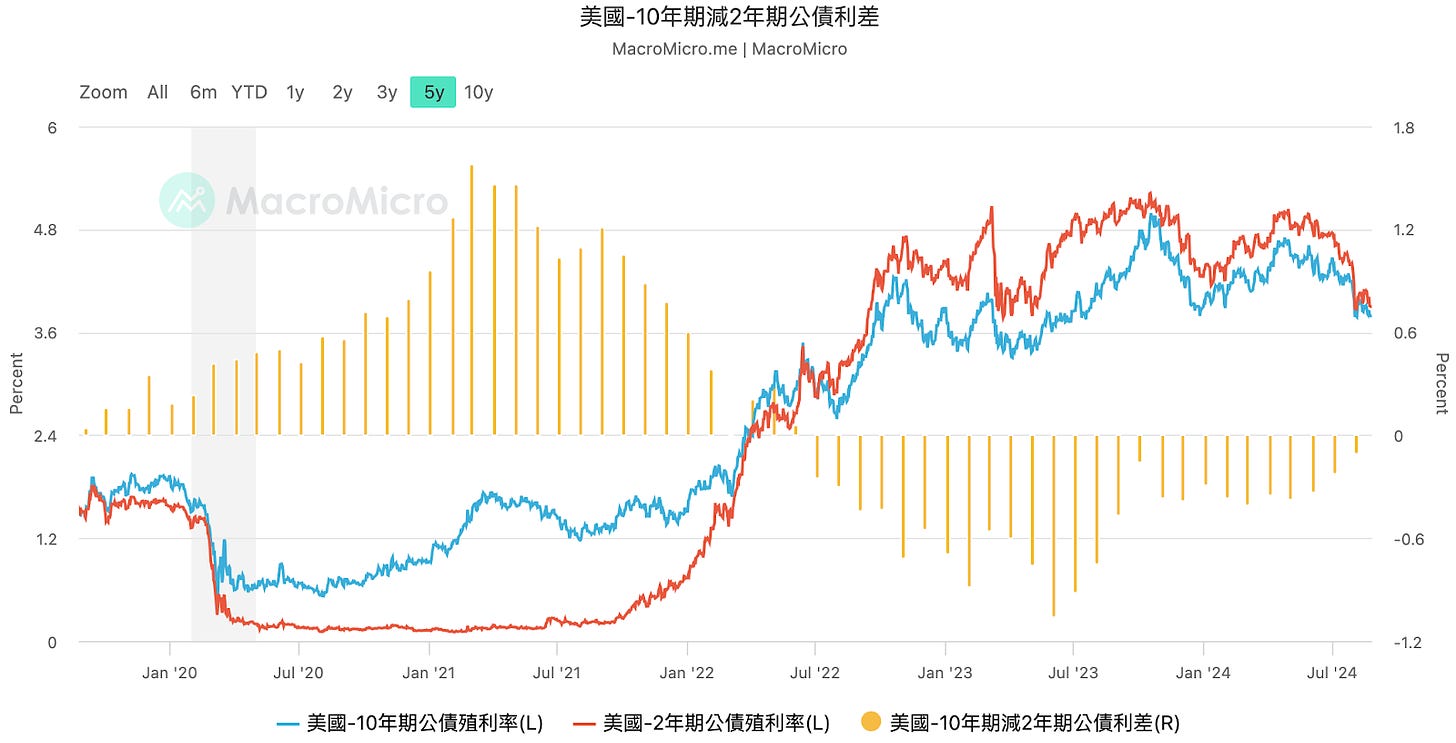

Source: 美國-10 年期減 2 年期公債利差 | MacroMicro 財經M平方

最新數據顯示倒掛即將結束

-

10 年期公債殖利率:3.79%

-

2 年期公債殖利率:3.90%

-

10 年期減 2 年期公債利差:-0.11%

這一輪倒掛始於 2022 年 7 月,當時美聯儲在 4 個月內將基準利率從 0.08% 快速升息至 1.58%,累計升息 6 碼(1.5%)。由於通膨居高不下,市場普遍預期美聯儲將繼續大幅升息,未來可能還會升息至少 8-10 碼。受此影響,短期利率(如 2 年期殖利率)迅速上升,因為它反映了市場對未來短期利率的預期。然而,市場對長期經濟成長的信心不足,擔憂未來可能出現經濟放緩或衰退,這使得 10 年期殖利率上升幅度相對有限。因此,2 年期和 10 年期殖利率之間的差距逐漸縮小,最終導致殖利率曲線倒掛。

倒掛利差最大的發生在 2023 年 6 月,達到 -1.06%,時至 2024 年 8 月,數值目前已回落至 -0.11%,翻正趨勢在即。

理論上,走勢分為兩個劇本

1. 實體經濟陷入衰退

升息力道太強,反而使經濟過度緊縮,陷入停滯

實體經濟衰退,FED 激進降息仍難以救市,利空風險資產

若是這個情況導致殖利率曲線的倒掛結束,通常是因為央行察覺到經濟開始變差,並迅速降低短期利率來救市。

另一方面衰退也可能導致長期利率( 十年期國債利率)上升,因為市場對未來經濟的不確定性增加,投資者要求更高的回報來補償風險。這時候已進入衰退期,利空風險資產。

2. 經濟軟著陸

升息成功促使通膨回落,實體經濟穩健的同時

後市仍有衰退的隱憂,FED 預防性降息,利多風險資產

在這個劇本中,經濟雖然有些放緩,但沒有出現嚴重的問題。央行在觀察到經濟成長逐漸減緩時,會採取溫和的降息措施,並不是一次性大幅度降息,這樣做是為了避免重回通膨。

因為實體經濟穩定,加上預期長期利率將步入低水準,為風險資產注入活水,投資人對未來樂觀。

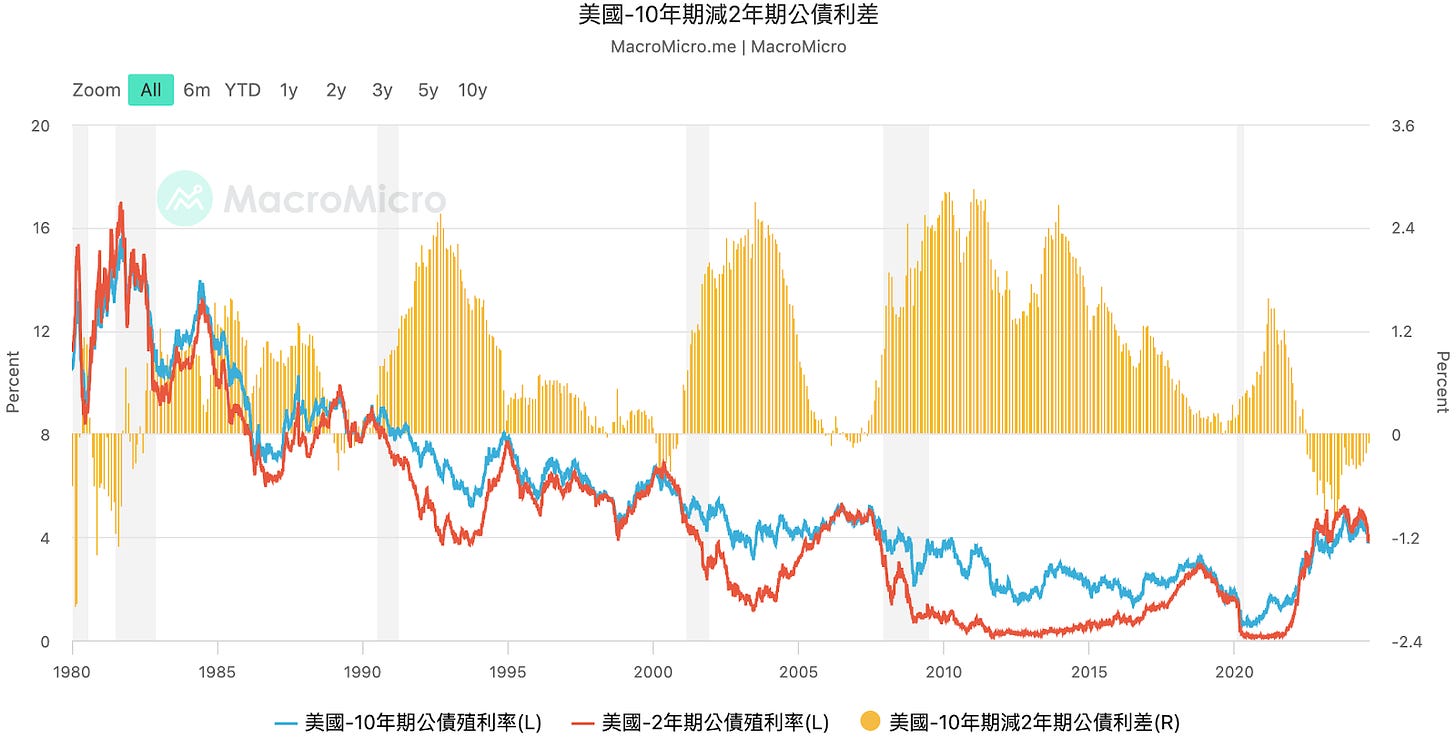

實際上,過往倒掛結束之後的經濟走勢如何?

Source: 美國-10 年期減 2 年期公債利差 | MacroMicro 財經M平方

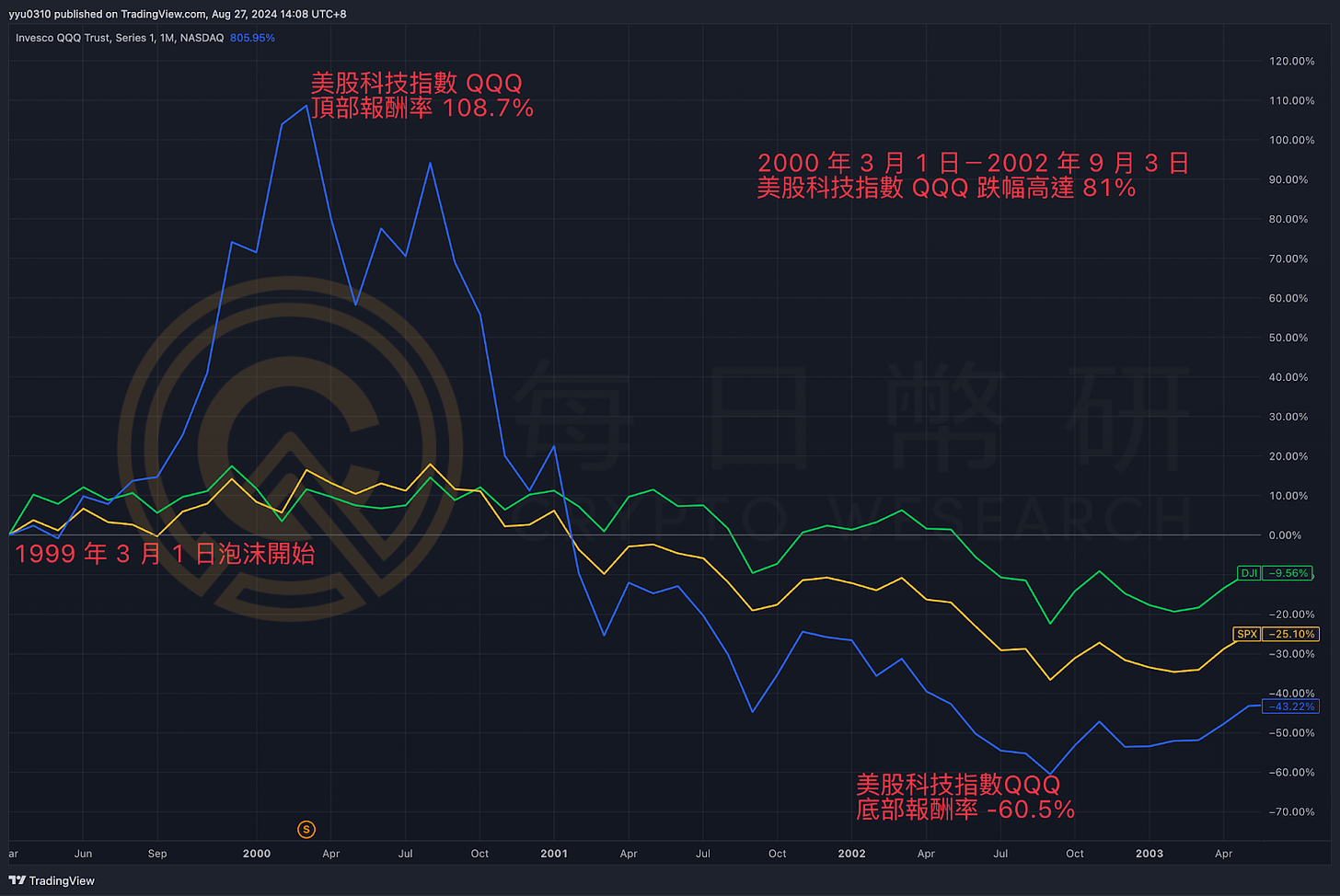

1. 2000 年初:網路泡沫 - 科技業遭受重創,跌幅高達 80%

背景:在 1990 年代末期的網路泡沫時代,市場情緒過度樂觀,大量資金湧入科技股和網路企業,推動了市場的過度繁榮。隨著利率上升,殖利率曲線在 2000 年初出現倒掛,隨後倒掛現象結束。

倒掛結束後的經濟情況:隨著殖利率倒掛結束,美國經濟在 2001 年陷入了衰退。這次衰退主要由網路泡沫破裂及投資大幅縮減所引發,特別是科技產業遭受重創,股市出現大幅下跌。這次事件進一步證明了殖利率倒掛結束與經濟衰退之間的密切關聯性。

2. 2007 年:美國房地產泡沫,雷曼兄弟事件 - 最大跌幅高達 52%

背景:在 2006 年和 2007 年期間,美國房地產市場的泡沫逐漸顯現,特別是次級房貸市場的風險逐漸暴露。隨著市場風險上升,殖利率曲線在 2007 年初出現倒掛並於年中結束。

倒掛結束後的經濟情況:2007 年底,金融市場劇烈波動,信貸緊縮令金融機構承受巨大壓力。2008 年 9 月,擁有 158 年歷史的雷曼兄弟因次級房貸危機破產,全金融市場產生連鎖反應,隨後全球經濟陷入 2008 至 2009 年的嚴重衰退。這次事件進一步鞏固了殖利率倒掛結束與經濟衰退之間的連結。

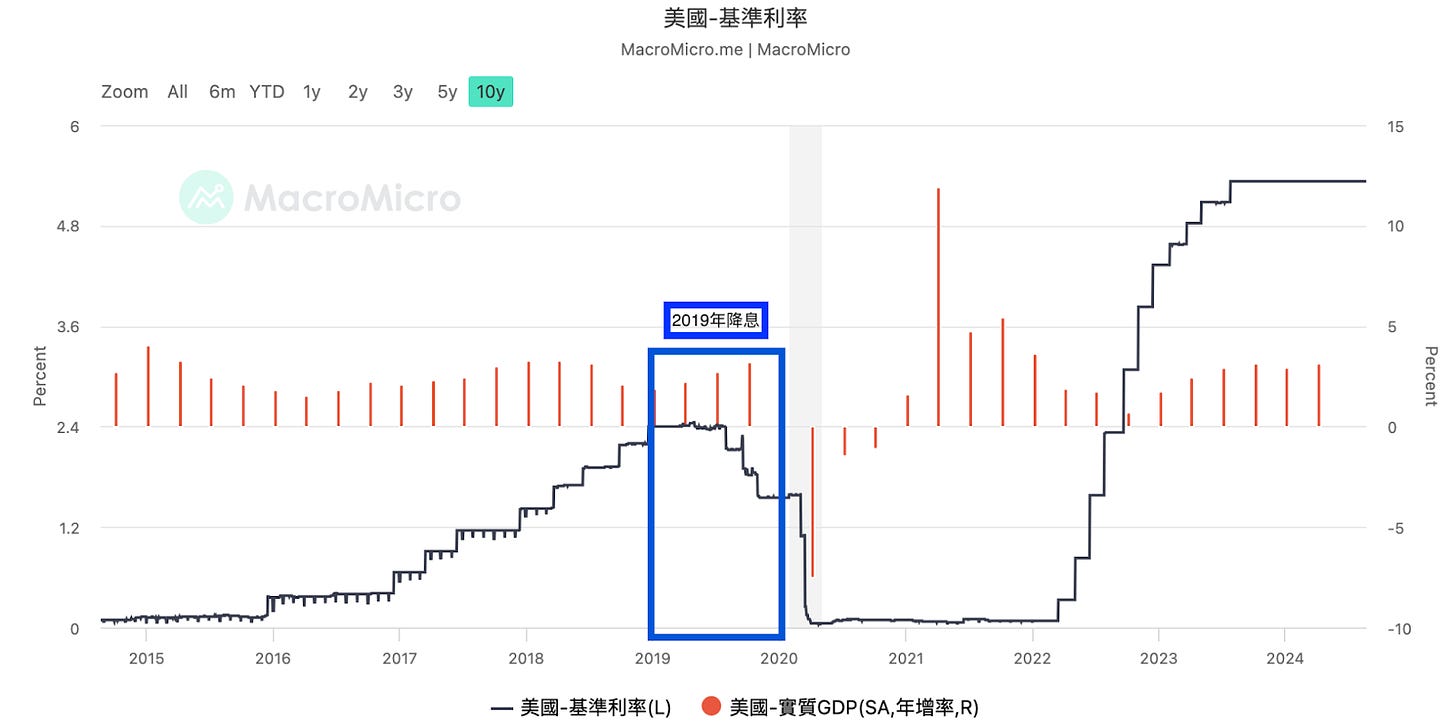

3. 2019 年末:中美貿易戰

Source: 美國-基準利率 | MacroMicro 財經M平方

背景:2019 年,美國經濟增長放緩,受到中美貿易戰及全球經濟放緩等因素影響,市場風險偏好降低。殖利率曲線出現短暫倒掛,這一次 FED 迅速反應啟動「預防式降息」,讓倒掛現象快速在 2019 年底前結束。

倒掛結束後的經濟情況:那一年最大單月跌幅僅 7%,這次 FED 趕在衰退來之前先降息 5 碼了,加上中美貿易戰沒有引發泡沫,因此單純為經濟成長放緩,FED 降息防止衰退,而後經濟平穩成長。若是 2020 年初沒爆發的 COVID-19,總體經濟不會遭到衝擊。

參考 2019 年情境,殖利率倒掛結束未必伴隨衰退

從過去經驗來看,殖利率倒掛結束與經濟衰退之間有高度相關性,但不代表有因果關係。以 2019 年為例,當時聯準會迅速應對即將來臨的經濟放緩,使殖利率倒掛很快結束。如果不是因為 COVID-19 疫情的爆發,2020 年的經濟狀況可能不會那麼糟糕。

由此可見,投資人可將「殖利率倒掛結束」視為警示信號,審視當前的經濟數據以辨別是否有衰退跡象。

這一次是否能夠軟著陸,迎來穩中向好的經濟前景?

如何辨別是否軟著陸?

要辨別目前經濟是否可以軟著陸,必須從「通膨數據」、「就業市場」兩大因子來看,並透過「 FED 政策前景」了解接下來是否有資金行情。

就業市場

就業市場穩健,但已出現潛在衰退風險

鮑威爾:「將盡一切努力支持強勁就業市場!」

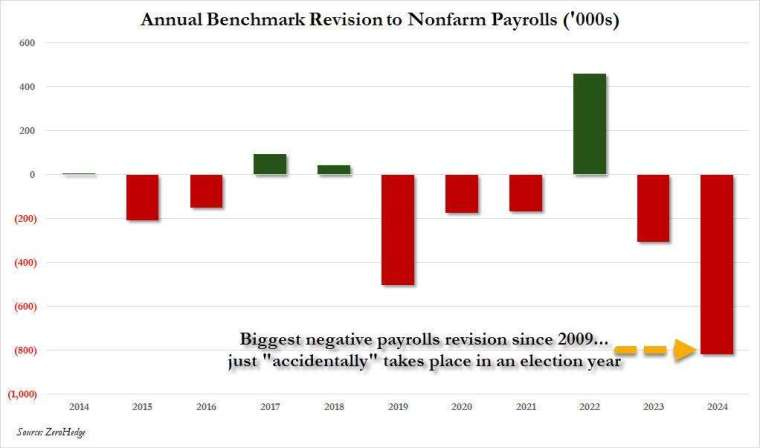

Source: 最新一期美國非農就業數據 | Zero Hedge

儘管失業率達到了4.3%,但這主要是由於「更多人進入就業市場(供給上升)」所致,而非因「企業裁員或招聘減少(需求下降)」顯見就業市場仍相對穩定,實體經濟軟著陸。

然而,近期的非農就業數據顯示,過去一年的就業人數被初步下修了 81.8 萬人,創下2009 年以來的最大下修幅度,代表就業市場存在下行風險,提高了市場對降息的預期。

在經濟軟著陸加上降息敘事,兩項因子雙雙支持流動性注入風險資產,利多加密貨幣市場。

通膨數據 - 以接近美聯儲目標

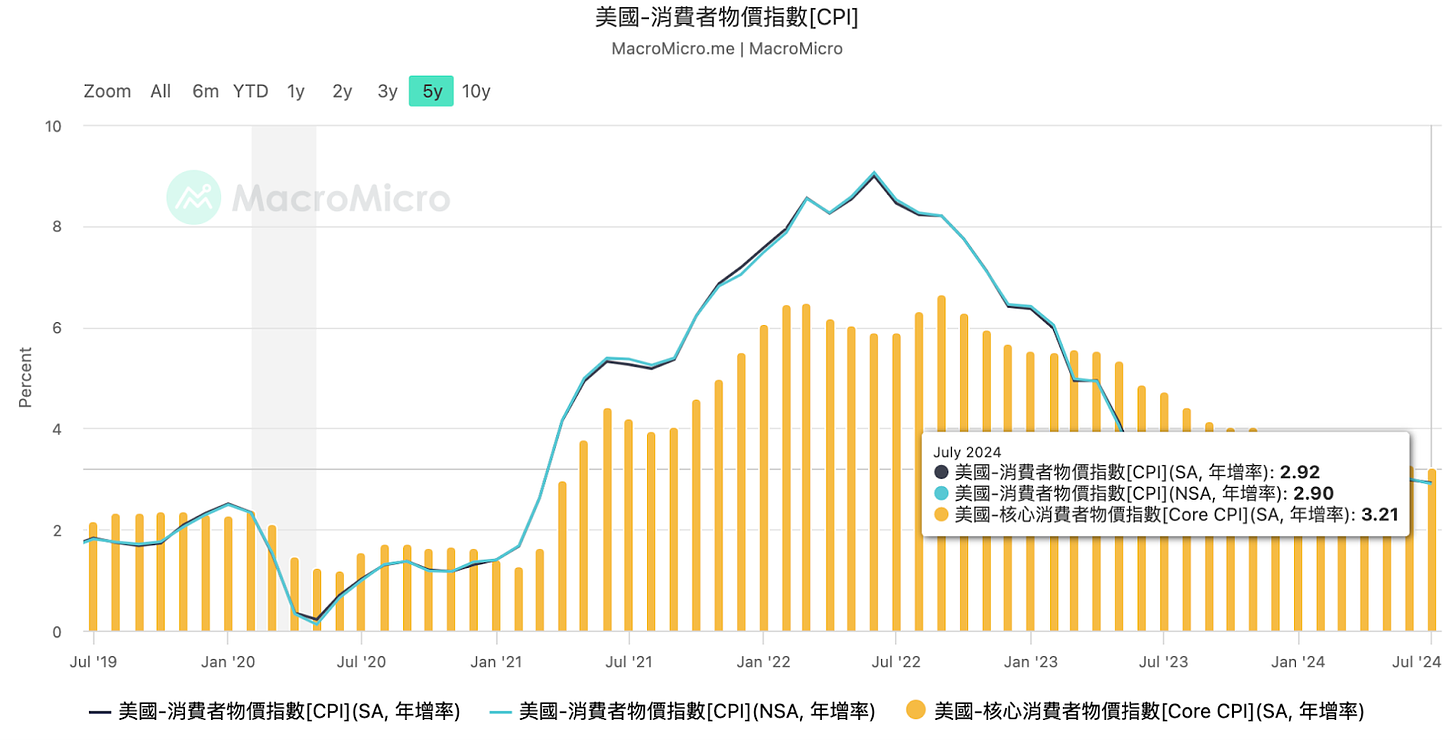

Source: 美國-消費者物價指數 | MacroMicro 財經M平方

根據 8 月 23 日鮑威爾於傑克遜霍爾全球央行年會上的講話,目前美國的通膨率已經接近美聯儲設定的 2% 目標。隨著通膨壓力減弱,FED 將調整貨幣政策。

2024 年進入第四季後,將面臨通膨高基期壓力,可預見未來通膨仍有一定的下行力道。市場普遍認為,FED 可能通過降息來阻止通膨進一步放緩,同時將為市場提供更大的資金流動性。

Fed 政策前景

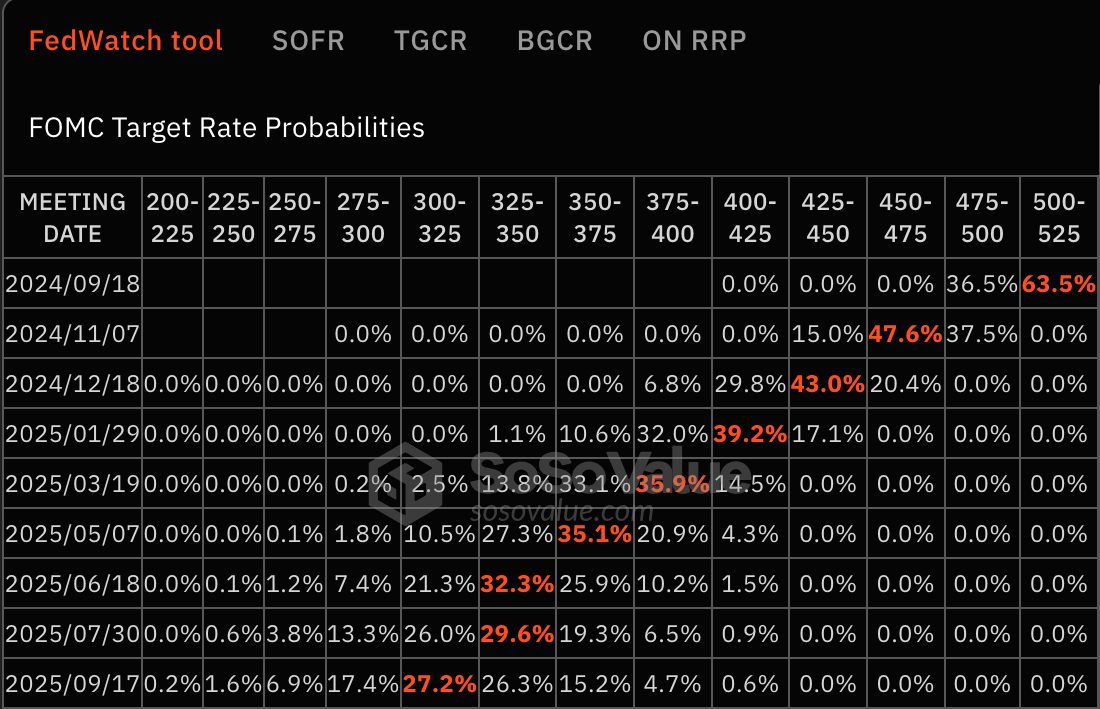

Source: SoSoValue

鮑威爾在8月23日於傑克遜霍爾全球央行年會上的講話中,明確表示「降息的時機已經到來」,發出了迄今為止最強烈的降息信號。

根據市場預測,Fed 可能會在今年底前分別在 9、11、12 月各降息 1、1 和 2 碼,顯見美聯儲已經認識到經濟放緩的風險,並準備採取積極行動來防止經濟陷入衰退。

中長期來看,隨著降息週期的展開,融資成本將逐步降低,預計這將吸引更多資金流入市場,為經濟注入新的活力。

延伸閱讀:幣圈狂暴大牛市得看降不降息? 2024 可能降息時程,關鍵數據介紹

小結:加密貨幣投資人該如何看待資金後市?

過往經驗顯示,殖利率曲線倒掛往往伴隨經濟衰退,但目前看來這次可能不一樣,實體經濟穩健、降息預期強烈,都利多加密市場。如果經濟成功軟著陸,可能會見證下一輪山寨幣暴漲,甚至是 DeFi Summer 回歸,此刻多加埋伏具有基本面的代幣或公鏈生態,會是迎接牛市的關鍵。

Bill

聚焦在宏觀數據、總體經濟、DeFi 賽道。喜歡用經濟學思考萬物本質,對冷僻新事物充滿興趣