NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

開啟 2024 牛市的鑰匙之一:減半已落地

去年 2023 / 10 月,幣研團隊發佈了這篇文章,點出這輪牛市的三大重點:

開啟 2024 牛市的鑰匙! 減半、現貨 ETF、RWA,市場資金增量三大敘事

我們在此簡單做一個回顧

-

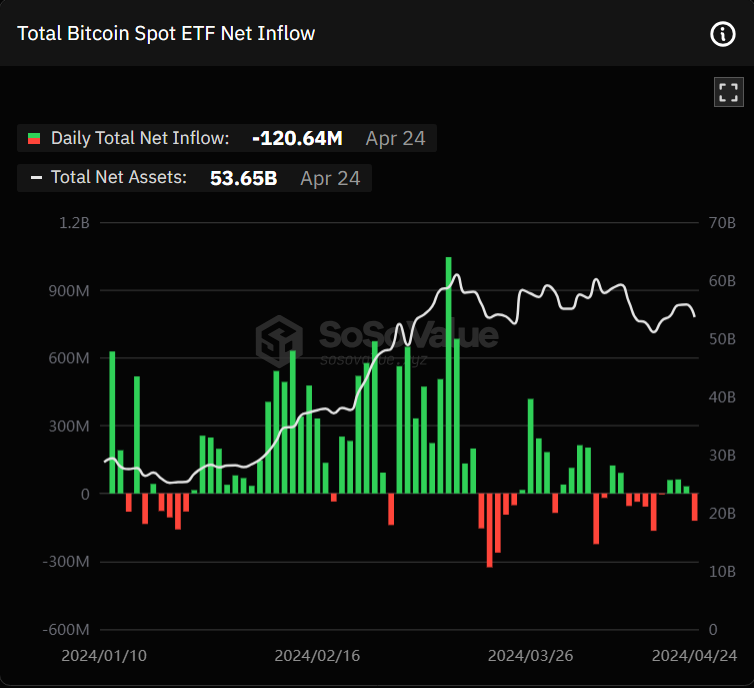

現貨 ETF 部分:今年資金總流入了 120 億美元

-

比特幣減半:尚未發酵,但是 $BTC 無疑是今年全世界表現優異的資產之一

-

我們能明顯看出資產管理與基金發行商貝萊德 Blackrock 從支持比特幣 ETF 的發行、站台公鏈(aptos)以及 RWA 項目(Ondo Finance),與幣圈 RWA 市場強綁定

每四年一次的比特幣減半是幣圈大事件,第四次減半已經在 2024 / 04 / 20 第 840,000 個區塊時發生,區塊獎勵從每區塊 6.25 顆比特幣減少為每區塊 3.125 顆比特幣,平均每日產出的新比特幣供應量從 900 顆減少為 450 顆,挖出一顆新比特幣的成本超過 10 萬美金。

有趣的事情是,減半後區塊獎勵減了一半,礦工收入卻暴漲一波:

減半後,一顆比特幣挖礦成本飆破十萬,但礦工收入卻暴漲了?

減半後行情歷史回顧,這次會一樣嗎?

為什麼減半是幣圈大事件?除了比特幣本身的指標性地位之外,另一個原因是過去三次減半每次都伴隨高漲幅的減半行情。

第四次減半已經發生,快速回顧過去三次歷史減半行情走勢:

單純從過去三次減半歷史行情來看,減半後牛市還會持續一年到一年半,但漲幅開始快速拉升,狂牛、瘋牛都是減半的半年後才開始,減半後這幾個月會是很好的佈局和調整配置的時間點。

但歷史只是參考,不一定會再度重複,參考歷史的同時,也要密切注意已經不同的時空背景:

這次減半非常不一樣的事情是,比特幣在減半前就創下歷史新高,這在過去的減半行情中從未發生過,也許這預告了這次減半會走出自己的路,不再是過去的簡單複製。

2024 減半後行情三大關注重點

比特幣現貨 ETF 在今年一月已通過,第四次減半也已經發生,2024 牛市早已開啟,比特幣也創下歷史新高,目前在高位震盪,接下來的重點轉為:牛市是否會持續?2024 減半行情的三大關注重點:

-

比特幣現貨 ETF 資金流向

-

宏觀環境因素

-

鏈上數據指標

比特幣現貨 ETF - 對傳統投資人打開通道,逐漸成為場內大玩家

為什麼比特幣現貨 ETF 對後續行情很重要?主要有兩個原因:

-

對傳統投資人打開投資通道

一般人要搞懂開戶、開錢包、入金等太麻煩了,透過現貨 ETF,一般人也能從股票交易所直接參與投資比特幣,這能帶來大量資金入場。過去加拿大、德國等國早已開放了 ETF 這類型的投資產品,但美國是加密貨幣交易第一大國,美國 ETF 的通過影響力更大,對全世界來說也無疑是個重要訊號。 -

比特幣現貨 ETF 持有量與資金量占比愈來愈大

自一月通過至今僅僅三個月,比特幣現貨 ETF 累積總量已近 600 億美金,單日交易量一度突破百億美元,日交易量大多在數十億美元的規模;當 ETF 成為場內愈來愈大的玩家,它對市場的影響就愈來愈大。

因為 ETF 已經是影響比特幣行情的最重要因素之一,過去這幾個月可以觀察到,當 ETF 持續淨流入且大額流入時,行情表現不錯,當 ETF 開始轉為淨流出時,行情就有機會出現震盪或下跌。

既然對 ETF 的預期是能帶來大量傳統資金投入,關注重點為是否持續帶來資金流入,資金流入趨勢是否中斷或被扭轉?觀察比特幣 ETF 資金流入可以查看 SoSoValue:

不只有如上面截圖的資金流入流出圖表,也有詳細的數據表格,非常方便。

美國是目前加密貨幣交易量第一大國,當然要重點關注美國的比特幣現貨 ETF,近期香港也宣布通過現貨 ETF,後續會如何發展,是否能帶來大量亞洲資金入場也值得關注,香港的比特幣 ETF 預計 4/30 開放交易,之後需關注其交易狀況與資金量。

領先美國!香港批准六檔比特幣與以太幣現貨 ETF 下周二掛牌上市 - 鉅亨網

宏觀資金:美國聯準會降息預期

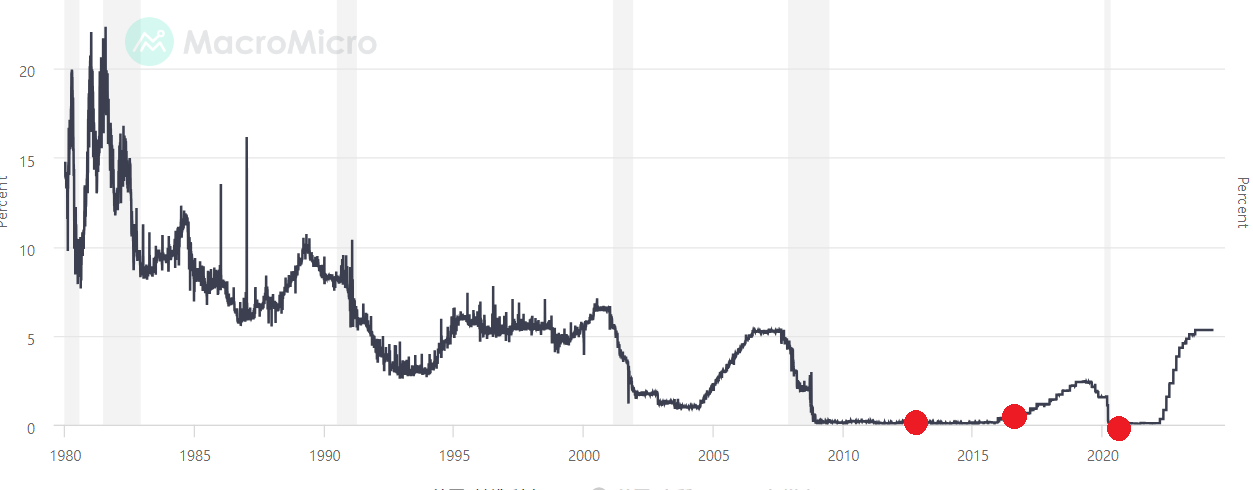

之前三次減半都有個共通點:市場資金利率都處在低檔,2021 那輪牛市伴隨降息 + 全球資金大放水,帶動一波幾乎所有風險資產的全面上漲。

前三次減半時美國基準利率都逼近 0%,處於低利率環境;但目前的美國基準利率高達 5.33%,沒有明確的降息時間點。

除去技術、產業發展等因素,資金是市場上漲的最核心動能,如果期待出現如前三次減半那樣的狂牛,不只加密貨幣產業內各賽道需有一定發展與突破,例如今年火熱的 RWA、AI、DePIN、restaking、BTC Layer 2 … 等,也需要資金條件搭配,以目前如此高的資金利率,上漲動能會受到一定限制。

延伸閱讀:

下波牛市新敘事?EigenLayer 以太幣再質押協議,測試網空投攻略!

Eigenlayer 進入下一個成長階段,帶你解讀即將爆發的 AVS 浪潮

前三次減半行情幾乎都是在半年後才啟動進入大牛市,以目前市場預測在第三季末或第四季啟動降息,時間點上還算吻合,這部分需持續關注事態發展,若降息持續延後,或甚至再升息,宏觀條件不搭配的情況下,牛市持續的難度就提高了。

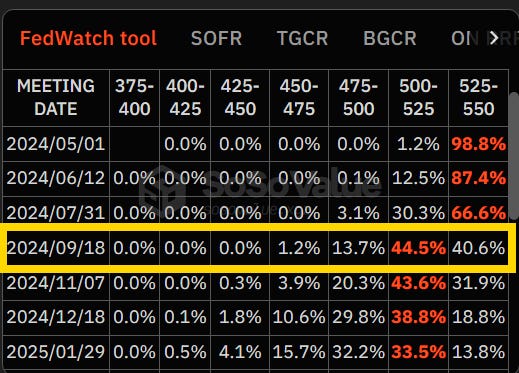

相關工具除了日常關注財經新聞之外,又是 SoSoValue 推出的好工具:

頁面右下角,顯示的這是市場預測聯準會利率的機率分布圖,照圖中看,九月降息一碼的機率為 44.5%,降息兩碼機率為 13.7%,維持現狀機率為 40.6%,這是市場預期只能做為參考,實際時機由聯準會決定。

不過市場預期會隨著聯準會的態度而有所調整,我們可以透過定期觀察這個表,來判斷目前聯準會釋出的風向以及市場的解讀。

鏈上數據指標 - 判斷目前市場位置

前兩個關注重點偏外在因素,大環境的資金利率條件、是否有外部資金持續進入幣圈,第三個關注重點偏內在因素,從鏈上數據判斷目前市場所處位置。

鏈上數據非常多,關注重點主要就一個:重要的市場指標

這邊簡單介紹三個鏈上市場指標:

交易所比特幣存量

來源:https://www.coinglass.com/Balance

這指的是中心化交易所錢包中的比特幣餘額總計。

為什麼要關注交易所比特幣存量?

因為要交易通常就得移動到交易所,交易所內餘額愈低,表示想交易的比特幣愈少,潛在拋售壓力較低;交易所內存量愈高,潛在拋售壓力愈高。

但現貨 ETF 通過後,場內參與者愈來愈複雜,愈來愈多機構進場交易,它們持有的比特幣不一定會被統計在交易所地址裡,在這個大趨勢之下,交易所的餘額應該會持續降低,這部分我們觀察短期間的大額異動差異即可。

市場價值實現指標 - MVRV Z-Score

來源:比特幣 - MVRV Z 分數 | MacroMicro 財經 M 平方

MVRV 計算公式 = (流通市值 - 已實現市值) / 流通市值標準差

流通市值很好理解,就是比特幣當下市值

已實現市值則是指鏈上比特幣上一次交易時的價值合計,簡單說可以理解為目前所有比特幣當時的買進成本

流通市值 - 已實現市值 = 目前總帳面損益

MVRV 指標可以理解為整體比特幣持有者的帳面損益狀況,指標愈高表示帳面獲利愈高,這表示獲利了結的機率愈高,當指標高達某些程度就必須有所警戒,帳面獲利太高,必然有一波獲利了結的動能,這概念跟股票的移動平均線 / 乖離率很接近,只是股市的移動平均線是一種推估的平均成本,而鏈上數據能統計出更精準的已實現市值 (買進成本)。

過去幾次牛市高點,MVRV 指標都超過 6,甚至超過 10,撰文當下 MVRV 為 2.16。

比特幣長期持有 (持有超過一年) 比例

來源:比特幣 - 超過 1 年未交易的顆數總比例|財經 M 平方

知名的推特鏈上數據分析師 Phyrex,曾多次在推文中表示過:根據鏈上數據,牛市高點是由短期持有者買上去的。

雖然長期持有者通常是比特幣的核心價值投資者,但牛市高峰必然伴隨著大量散戶參與,高點是由短期持有者買出來的。關注長期持有比例的變化,能讓我們判斷目前是否進入牛市末期高峰,也是一個基本又重要的鏈上指標。

這邊只簡單列出三個基本又簡單的鏈上指標,想知道更多比特幣指標的可以參考這一篇:

5 大比特幣指標|讓你抄底逃頂不求人|買入、賣出信號|指標怎麼看?

東東小結 - 人潮 + 錢潮 = 長期健康牛市

雖然「比特幣」和「不是比特幣的其他加密貨幣」在本質上的差異會愈來愈大,例如比特幣會愈來愈像是一種商品,同時具有風險和避險因子的商品資產,而其他加密貨幣例如以太幣、其他公鏈幣、協議幣會愈來愈像是某種科技股。

但在現階段對大多數人來說,它們都是「加密貨幣」,依然會有很高的相關性,市場走勢常常連動。於是不管實際買的是什麼幣,都還是必須關注比特幣,比特幣作為加密貨幣領頭羊,整個市場漲跌依然深受比特幣影響。

一般情況下的加密貨幣市場資金流向:

-

外部資金流入比特幣,進入幣圈

-

進入幣圈的資金找收益找機會,流入其他板塊例如 DeFi、restaking、layer 2 … 帶動板塊輪漲

再搭配一些出圈應用,不一定會直接帶入資金,但吸引大量新使用者進入幣圈,例如 gamefi、DePIN、AI ... 如上一波的 NFT,上上波的 ICO 都吸引大量新使用者進場。

如果只有錢潮沒有人潮,那是泡沫,破得很快;只有人潮沒有錢潮,場內博弈會愈來愈嚴重,相互廝殺爭搶僅有的資源。人潮 + 錢潮,牛市才走得久走得遠。對我們這些在場內的投資者而言,關注重點就是這波牛市是否能持續滿足這些條件,並藉此安排我們的投資週期與策略。

延伸閱讀

機構進場成牛市必備指標?機構進場怎麼看?|CoinShares 資金流向週報

東東

加密貨幣愛好者 | 2017 入圈,認為區塊鏈是下個世代的網路,期待區塊鏈與加密貨幣普及到日常生活的那一天。