NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

你開過槓桿嗎?槓桿並不可怕,可怕的是不瞭解工具與風險

槓桿是一種金融操作手法,能放大獲利,做對的時候能加速賺錢,代價是也放大虧損,做錯的時候賠更多,甚至會歸零,屬於一種需要謹慎使用的雙面刃,但了解這些金融工具,能讓我們在合適的時候有更多操作選擇,搭配行情做出更靈活的交易。

如果你開過槓桿,應該經歷過爆倉歸零,或苦惱過保證金計算,但其實有一種不會爆倉也不需要保證金的槓桿工具:槓桿代幣。

槓桿代幣是什麼?

自帶槓桿的代幣,買它就等於開槓桿 (通常是三倍),屬於一種衍生品,但它是代幣不是合約,可以在現貨市場交易,不會爆倉,不需要計算保證金。

Q:誰適合槓桿代幣?

A:想開槓桿放大獲利,但搞不懂保證金計算、不想承擔爆倉風險的人 (但無論如何槓桿依然屬於進階交易,不建議新手直接大額操作,可先小額嘗試)

Q:槓桿代幣適合哪種行情?

A:單邊但波動大的行情,單邊行情透過槓桿可放大獲利倍數,但波動大又有爆倉風險,使用槓桿代幣可避免被爆倉

Q:為什麼槓桿代幣不會爆倉?

A:主要是透過調倉機制,文章後面有詳細說明

Q:哪裡可以買到槓桿代幣?

A:交易所與鏈上 DeFi 都有

什麼是開槓桿? - 以小博大放大效果

用一塊錢做兩塊錢交易,就是開槓桿,槓桿倍數 2 倍;

用一塊錢做五塊錢交易,也是開槓桿,槓桿倍數 5 倍。

開槓桿 = 獲利和虧損都放大,背負風險以小博大。

-

本金一百塊,不開槓桿,就做一百塊交易,賺 50% > 賺五十塊

-

本金一百塊,開兩倍槓桿,做兩百塊交易,賺 50% > 賺一百塊

-

本金一百塊,開兩倍槓桿,做兩百塊交易,賠 50% > 一百塊本金賠光

為什麼要開槓桿?以小博大 & 更靈活的多空操作

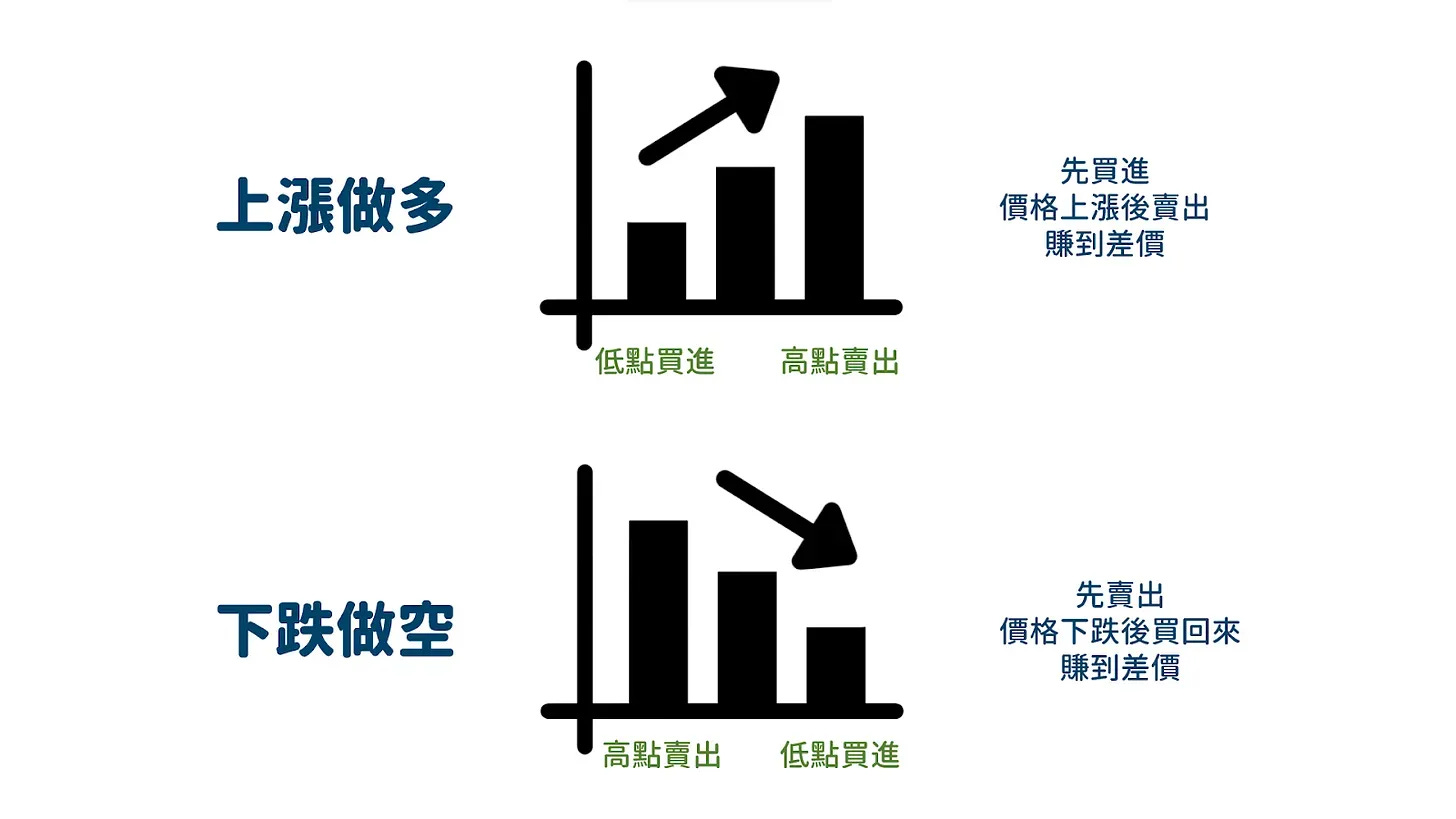

開槓桿的原因,其一是如上一段所述,為了放大獲利,另一個原因是更靈活,一般現貨交易只能做多,槓桿可做多也可做空。

認為會上漲,先買進等更高價賣出 > 做多

認為會下跌,先賣出後更低價買回 > 做空

槓桿代幣作為一種衍生品,背後綁定的是合約,可做多也可做空,通常來說看代幣名稱就能分別,例如:

BTCUP or BTC3L > 做多的槓桿代幣,up 表示上漲,3L 表示三倍做多 (long)

BTCDOWN or BTC3S > 做空的槓桿代幣,down 表示下跌,3S 表示三倍做空 (short)

以下內容需要一些基礎認知,如果對槓桿、合約、保證金機制等還很不熟悉,建議先閱讀以下三篇文章:

誰說合約交易等於高風險?加密貨幣合約交易進階操作:避險與套利

為什麼槓桿代幣不會爆倉?運作機制說明

槓桿代幣不會爆倉的關鍵在於其自動調倉機制。具體來說,槓桿代幣透過持續再平衡來管理風險,獲利的時候會增加持倉 (買更多合約部位),虧損的時候會降低持倉 (賣出部分部位),實際上的槓桿倍數並不固定,而是在區間內波動。

調倉機制持續再平衡,虧損時會一直減少倉位,不會爆倉,獲利時則會持續增加持倉,就像持續把未實現利潤再投入,特別適合單邊行情,能放大出最多利潤。

以下舉例計算,看到數學就頭痛者可跳過:

目標標的:BTC

用 100U 買進三倍槓桿代幣 BTC3L

槓桿代幣是一種衍生品,背後就是相關合約,買進比特幣三倍槓桿代幣,背後機制會在合約市場建立倉位。

本金 100U,三倍槓桿,持有倉位總值 300U > 槓桿 3 倍。

-

狀況一:BTC 上漲 10%,倉位總值 330U,三倍槓桿效果有 30% 獲利 (100U x 30% = 30U)

此時本金加上利潤為 130U,持有倉位總值 330U > 實際槓桿變成 2.54 倍

進行調倉再平衡,增加 60U 的持倉

實際本金 130U,持有倉位總值 390U > 槓桿回到 3 倍

-

狀況二:BTC 下跌 10%,倉位總值 270U,槓桿效果有 30% 虧損 (100U x 30% = 30U)

此時實際本金 70U,持有倉位總值 270U > 實際槓桿變成 3.85 倍

進行調倉再平衡,減少 60U 持倉

實際本金 70U,倉位總值 210U > 槓桿回到三倍

以上計算僅供參考,實際執行時通常會設定槓桿區間,槓桿在區間內波動並不會執行調倉,超出區間時才會執行。

例如 Bybit 交易所的槓桿代幣,預設為三倍槓桿,槓桿區間為 2-4,當實際槓桿小於等於 2 或高於等於 4 時才啟動自動調倉。派網 Pionex 提供更多選項,有 1 倍、2 倍、3 倍的槓桿代幣,各自有不同的調倉槓桿區間。

Q:為什麼會有 1 倍槓桿代幣?1 倍不就等於沒開槓桿?

A:因為可以做空,派網提供 1 倍做空槓桿代幣

雖然槓桿代幣透過調倉機制不會爆倉,但若發生波動速度快到調倉機制跟不上的極端市場行情,槓桿代幣依然有可能歸零

槓桿代幣調倉機制:獲利時增加倉位,虧損時減少倉位

跟一般的合約交易相比較,在單邊行情中,做對方向能賺更多 (一直把利潤再投入) & 做錯方向會賠更少 (一直減少倉位)。

但在波動行情中,會因為頻繁的調倉而導致更多磨損,利潤降低虧損增加,整體而言槓桿代幣較適合單邊行情,但無論如何這都屬於衍生品市場,只適合短期操作,不適合長期持有。

什麼是磨損?例如做多,上漲有獲利增加持倉,結果下跌 > 因為持有倉位變多反而賠更多;然後又上漲又增加持倉,又下跌賠更多 > 來來回回行情都在原點但就賠光了。

以下舉例計算,看到數學就頭痛者可跳過:

跟上一段案例一樣本金 100U,三倍槓桿,持有倉位總值 300U > 槓桿 3 倍。

-

BTC 先上漲 10%,倉位總值 330U,三倍槓桿效果有 30% 獲利 (100U x 30% = 30U)

此時本金加上利潤為 130U,持有倉位總值 330U > 實際槓桿變成 2.54 倍

進行調倉再平衡,增加 60U 的持倉

實際本金 130U,持有倉位總值 390U > 槓桿回到 3 倍

-

接著 BTC 下跌 10%,倉位總值 297U,三倍槓桿效果有 30% 虧損 (130U x 30% = 39U)

此時本金剩下 91U,持有倉位總值 297U

也就是說,BTC 先漲 10% 再跌 10%:

1 x (1+10%) x (1-10%) = 0.99

跌了 1%,加上三倍槓桿只賠 3%,但因為槓桿代幣的調倉機制會增加磨損,本金從 100U > 91U ,實際上賠了 9%。

(實際損失會更多,依據其他因素與時間而定,槓桿代幣還有管理費用與資金費率等持有成本)。

槓桿代幣的淨值與交易價格

槓桿代幣是衍生品,對應的標的是背後的合約,例如前述的 BTC3L 對應的是 BTC 永續合約做多,BTC3S 對應 BTC 永續合約做空,因為背後有對應商品,槓桿代幣能依此計算出淨值。

淨值跟永續合約價格保持連動,永續合約市場價格上漲 1%,三倍做多槓桿代幣淨值上漲 3%。使用者可以直接跟交易所申購或贖回槓桿代幣,此時的價格依據淨值計算;也可以在現貨市場買賣槓桿代幣,此時就根據市場交易價格。

因背後的標的是永續合約,依然有資金費率,這部分會從淨值中扣除。

資金費率是永續合約的一種價格平衡機制,若當時合約市場處於溢價狀態則資金費率為正,由多方支付給空方,處於折價狀態則資金費率為負,由空方支付給多方。資金費率每 8 小時收取一次,以圖中 0.0065% 計算,年化費率為 0.0065% x 3 x 365 = 7.11%。

槓桿代幣的優點與缺點

機制看似複雜,但優缺點非常簡單直白:

優點

-

不需要管保證金

-

不用怕爆倉

-

單邊行情時做對賺更多做錯賠更少

缺點

-

成本比較高:手續費與管理費

合約交易的手續費通常比現貨交易更低,但槓桿代幣在現貨市場交易,手續費以現貨交易手續費率計算;或跟交易所申購或贖回也有相關費用,以及每日管理費用 (類似基金會收管理費)。 -

波動行情中更多磨損

非單邊行情,來來回回的行情會賠更多。

槓桿代幣有管理費用與資金費率,單純放著就算行情都不動淨值也會持續降低;若遇上波動行情,因調倉機制會有更多磨損,主要就是適合短期操作與單邊行情,不是能長期持有的資產!

槓桿代幣適合對象與行情

單邊行情 O

波動行情 X

還不太熟悉但想嘗試體驗槓桿、想無腦槓桿的衍生品交易新手 O

已經是懂精算成本的交易老手 X

槓桿代幣、槓桿交易、合約交易差異比較

交易所版本 vs 鏈上版本

參與槓桿代幣的管道,有中心化交易所跟鏈上 (DeFi) 兩種,產品概念差不多,只是各自實現的機制不同,交易所當然是中心化的,通常有更好的流動性、更快的交易速度,目前有提供槓桿代幣的交易所有例如 Bybit 交易所。

Bybit 是目前排名前三的頭部交易所:

Bybit 必用合約交易所介紹,優點&入金完整教學|限時優惠碼:21515

或主打量化交易的派網 Pionex 交易所:

派網 Pionex 交易所介紹|手續費折扣、安全性、評價、入金出金教學

至於去中心化、鏈上的槓桿代幣,最大優勢就是去中心化、無託管、無須許可、不需要做 KYC、有錢包就能使用,以及為了要維持去中心化,常能看到非常有創意的機制,這或許是 DeFi 相較於 CeFi 最大的特色。

這邊簡單介紹兩個相關協議:

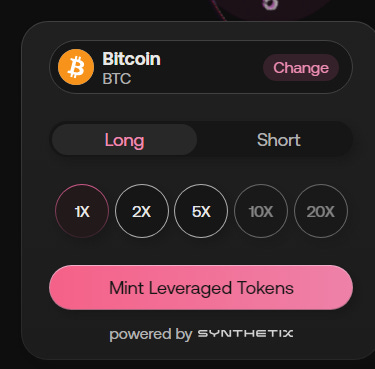

基於 Synthetix 協定的永續期貨合約建構,運行在以太坊 layer 2 Optimism 上,支援多達五十種幣種,最高可達 20 倍槓桿。

操作介面極為簡潔,選擇幣種、槓桿倍數即可鑄造槓桿代幣。

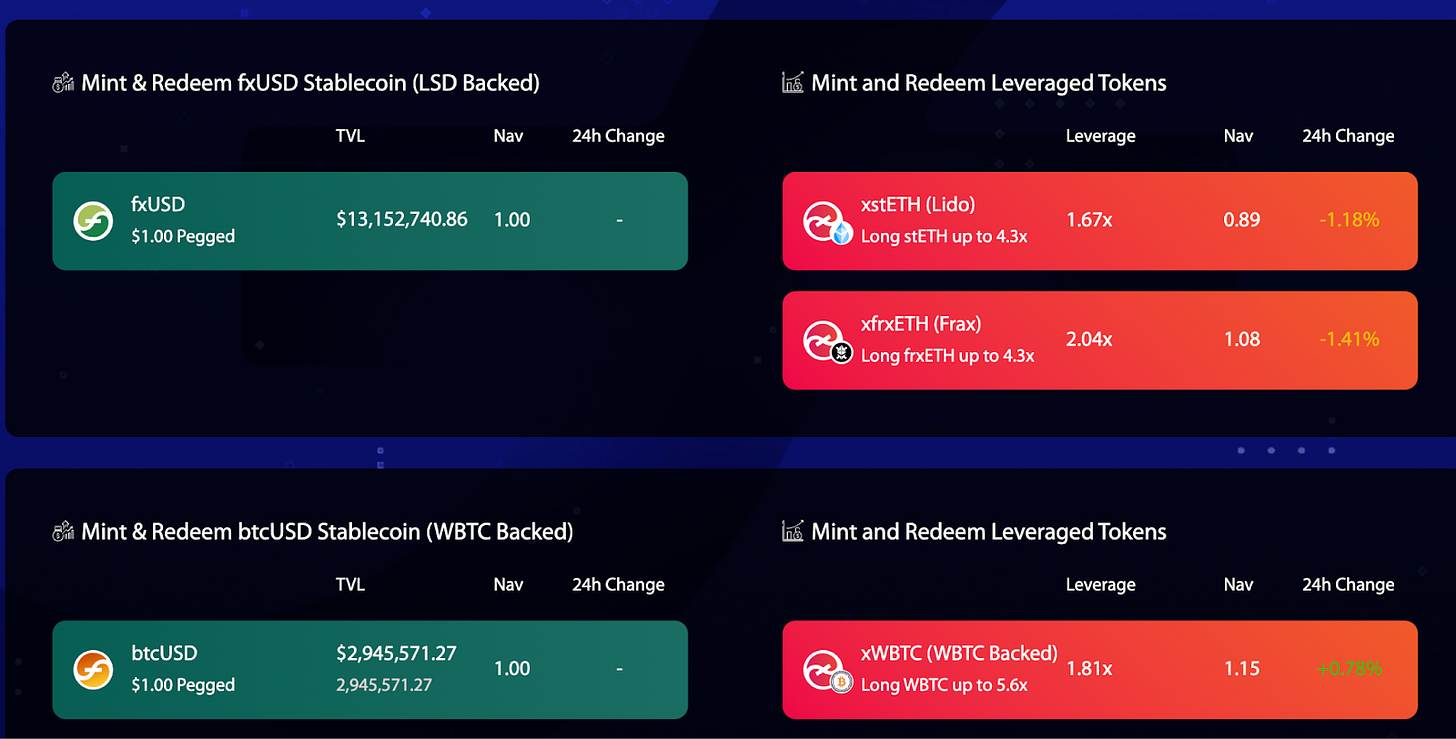

ETH 分級槓桿協議 f(x) - 讓你沒有資金費率幣本位作多 BTC、ETH

這很難用幾句話說明,是一個非常能展現 DeFi 創新的協議。

簡單說它是以太坊上的協議,提供低波動性的浮動穩定幣 fETH 與無資金費率的槓桿代幣 xETH,同時滿足追求穩定與高報酬的兩種族群。

浮動穩定幣 fETH:可以將其簡單理解為 (90%U + 10%ETH) 的組合資產,有點類似 defi 版本的自動再平衡智能持倉,因為組合中只有一成以太幣,波動率只有以太幣的十分之一。

無資金費率槓桿代幣 xETH:為了平衡整個機制,在浮動穩定幣之外必須創造出的代幣,用來吸收其餘部分的波動,波動率會大於以太幣。xETH 屬於做多以太幣的槓桿代幣,主要是作為平衡 fETH 而生的衍生資產,實際槓桿倍數隨著 fETH / xETH 的鑄造量而定。

f(x) 在維持去中心化的前提下,創造出了能滿足兩種需求的資產,相對穩定低波動的浮動穩定幣 fETH,與無資金費率又有槓桿收益的槓桿代幣 xETH,兩種資產都基於 ETH 抵押來鑄造與贖回,保持去中心化與以太坊原生的特性。

在網站上可以看到,有 xstETH、xfrxETH、xWBTC 等資產可以讓我們以 2 倍的倍率進行幣本位做多的操作。

小結 - 槓桿並不可怕,可怕的是不瞭解工具與風險

跟單純的現貨相比,衍生品市場如槓桿交易與合約交易,在操作上更靈活 (可做多可做空),獲利空間更大 (可放大倍數),其實風險更可控 (爆倉就結束了當作停損?)。

對應的代價就是更複雜、操作難度更高、賠起來速度更快,所以常有人說珍惜生命遠離合約 (或遠離槓桿)。但其實槓桿與合約只是一種工具,只要應用得宜,甚至還能用來避險與套利,畢竟金融衍生品在歷史上之所以會誕生,就是為了避險,是後來隨著市場發展才又延伸出投機的用途。

衍生品交易常有保證金計算問題與爆倉風險,但槓桿代幣都免除了這些,作為一種創新型的金融工具,簡化了槓桿操作、降低風險,是一種更簡單更靈活的槓桿交易選擇,只要控制好投入金額就能鎖定風險。在充滿不確定但又潛藏各種機會的加密貨幣市場中,多掌握一種工具,也許就多了一點機會。

▌交易很難,跟社群一起研究討論加密貨幣交易,歡迎加入每日幣研華語交流群!

東東

加密貨幣愛好者 | 2017 入圈,認為區塊鏈是下個世代的網路,期待區塊鏈與加密貨幣普及到日常生活的那一天。