NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

本文目錄

不清楚什麼是虛擬貨幣 / 加密貨幣合約交易嗎?如果已經有其他金融商品投資經驗,合約交易跟期貨交易很類似。

這篇文將一次說明清楚什麼是虛擬貨幣 / 加密貨幣合約交易、優缺點、交易心得與技巧,以及合約交易平台推薦。

加密貨幣的現貨與合約交易

投資加密貨幣要賺錢,方式之一是透過交易價差賺錢,交易又能分為「現貨交易」與「合約交易」,以及介於這兩者之間的「槓桿交易」。

以股票市場來類比:

-

「現貨交易」就是一般的現股買賣交易

-

「合約交易」像是期貨

-

「槓桿交易」像是融資融券

如果你已有股票交易經驗,立刻就能理解這三種交易的差別,還不清楚的也別擔心,文章繼續看下去。

現貨交易 - 直接買賣加密貨幣本身

-

現貨交易:屬於「即時交割」交易,買賣當下就會結算,一手給錢一手給幣。

加密貨幣現貨指的是加密貨幣本身,買一顆以太幣 (ETH) 現貨,就是買到並持有一顆以太幣,可以拿來送人、質押、投票 ... 加密貨幣現貨交易是即時交割,買賣當下就結清,假設一顆以太幣 $3000 美金,購買當下就要付 $3000 美金 + 手續費,賣方會立刻收到 $3000 美金扣掉手續費,交易金額當下結清,即時交割並且直接買賣加密貨幣本身,買到的幣可以從交易所轉出到自己的加密貨幣錢包。

交割:買賣後,雙方交付貨款與貨物,完成交易的行為。在加密貨幣交易中,就是賣方交出加密貨幣,買方付錢。台灣股票交易交割是交易日後兩天 (T+2),加密貨幣則是當下即時交割。

現貨交易才能真的得到幣,如果需要拿到幣,例如要轉給別人或是質押、玩 DeFi,必須以現貨交易購買。

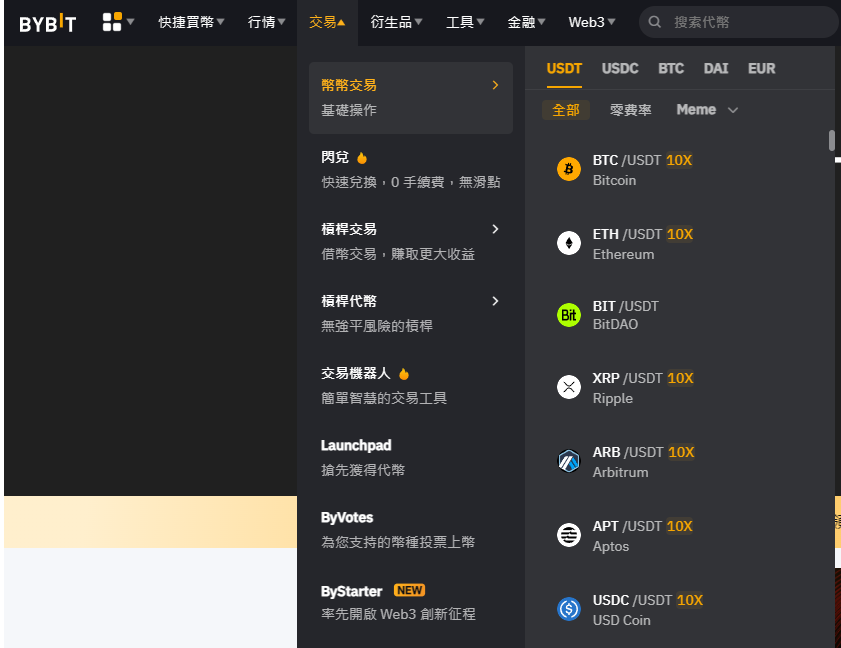

以 Bybit 交易所為例,交易預設是現貨交易,幣幣交易中就是現貨交易市場,交易對旁邊顯示的 10X 是槓桿倍數,這是槓桿交易的部分,只做現貨交易可以忽略。

合約交易 - 不直接買賣加密貨幣,買賣跟交易所之間的加密貨幣合約

-

合約交易:並非買進「加密貨幣本身」,交易的是價格合約,可選擇「做多」(價格上漲會賺錢)或「做空」(價格下跌會賺錢)。只根據價差結算金額並計算盈虧,過程中不真正持有及轉移加密貨幣。

-

做多(Long):認為價格會上漲,先低買後高賣。做空(Short):認為價格會下跌,先高賣後低買。

跟現貨交易最關鍵差別是:「合約交易並不是買賣加密貨幣本身,不會真的買到加密貨幣」,合約交易買賣的是合約,約定未來要用多少錢買賣多少幣的合約。

用以太幣來舉例,現貨交易買到的是一顆以太幣,合約交易買到的是一張能以約定價格買進約定數量以太幣的合約。

合約交易時雙方買賣的都是合約,不直接買賣加密貨幣,概念類似買賣方對賭,由交易所做莊,合約結算由交易所處理,合約只在交易所內生效;合約交易可以做多也能做空,認為會上漲就做多合約,認為會下跌就做空合約,合約交易採取保證金交易,只依據價格結算價差,不會真實買賣加密貨幣。

舉例計算:

在以太幣 $3000 時買進一顆以太幣的做多合約

到期日以太幣價格 $3200 > 結算價差 + $200

到期日以太幣價格 $2800 > 結算價差 - $200

合約交易不會真的拿到幣,而是結算賺賠價差。如果不需要拿到幣,只想交易賺價差,就能使用合約交易。

以 Bybit 交易所為例,衍生品中這些都算是合約交易,其中 USDT 永續、USDC 合約的主要差別在於保證金幣別,以不同的穩定幣作為保證金;另外差異在永續與交割是兩種不同合約,這部分後段會有說明。而反向合約的概念則是幣本位合約,以賺幣為主要目的,而不是賺穩定幣的合約交易。

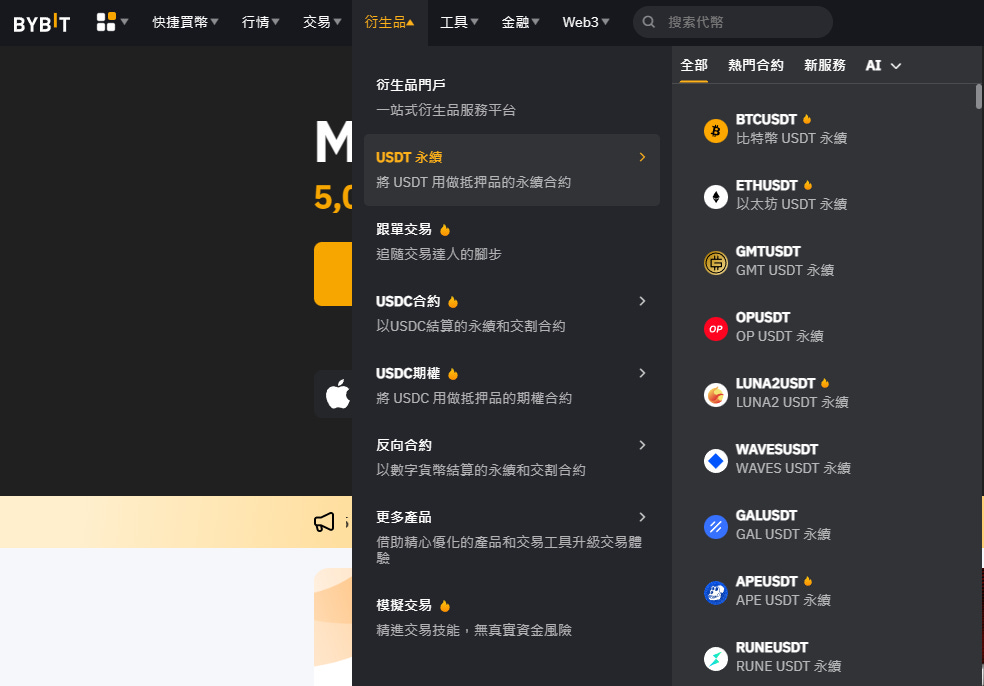

合約交易是保證金制度,需要先轉幣到合約帳戶內,合約帳戶內有幣能當保證金,才能進行合約交易。

轉幣使用交易所內劃轉功能即可,能在各種交易所帳戶間轉幣。

現貨交易 vs 合約交易比較圖

什麼是做多?什麼是做空?

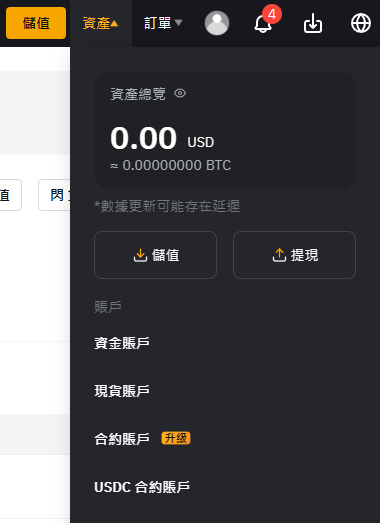

做多做空是交易術語,多空的獲利方向不同,做多上漲會賺錢,做空下跌會賺錢。交易賺價差就是買低賣高,做多是先買低然後賣高,做空是先賣高然後買低。

做多:看漲後市

先買進,未來用更高價賣出,先買低然後賣高。

做多合約:跟交易所約定好未來可以用這價格買進這麼多幣,未來價格上漲就賺錢了。

例:先在以太幣 $3000 時買進,漲到 $3200 時賣出,賺了 $200 價差。

做空:看跌後市

先賣出,未來用更低價買回來,先賣高然後買低。

做空合約:跟交易所約定好未來可以用這價格賣出這麼多幣,未來價格下跌就賺錢了。

例:先在以太幣 $3000 時賣出,跌到 $2800 時買回,賺了 $200 價差。

如果是一般的現貨交易,想賣幣必須先有幣,在合約交易中,既然買賣的是合約不是加密貨幣本身,就不需要先有幣,做不同方向的合約就可以,可以做多合約,也可以做空合約。

簡單區分做多或做空合約:先買進就是做多,先賣出則是做空。

做多做空基本概念是看漲或看跌後市,實際上還有更多用途,做多不一定是因為看漲,做空也不一定是因為看跌,也能用來套利、對沖等更複雜的金融操作。

現貨交易不能做空,只能買進,或賣出已經持有的幣;在合約交易中,先買進就是做多,先賣出就是做空。

槓桿倍數與保證金

不同於現貨交易即時全額交割,合約交易採取保證金制度。

合約交易買賣合約,結算價差,不實際買賣加密貨幣,概念上類似買賣雙方對賭,既然不需要實際購買加密貨幣,也只結算價差,交易時就不需要準備全額的金額,提供資產作為保證金,保證有完成結算的財力即可。

那要準備多少保證金?這部分可以自己決定,設定自己的槓桿倍數。

槓桿就是放大,槓桿倍數簡單說就是想放大幾倍?投入 $500 本金做交易,想放大幾倍?放大五倍 = 用 $500 本金做 $2500 交易,放大二十倍 = 用 $500 本金做 $10000 的交易。

開槓桿放大倍數有什麼好處?利潤放大了!

投入 $500,不開槓桿,獲利 10% ,賺 $50。

槓桿開五倍,做 $2500 交易,獲利 10% 賺 $250。

槓桿開二十倍,做 $10000 交易,獲利 10% 賺 $1000!

開槓桿有什麼壞處?虧損也放大了!

投入 $500,不開槓桿,虧損 10% 賠 $50。

槓桿開五倍,做 $2500 交易,虧損 10% 賠 $250。

槓桿開二十倍,做 $10000 交易,虧損 10% ... 其實賠不到 10%,虧損 5% 時就已把本金 $500 賠光!

開槓桿放大倍數,獲利跟虧損都放大了,賺得更多、賠得更快,開幾倍比較好?依據自身風險承受、交易策略、交易標的特性而定。

要準備多少保證金?看想做幾倍槓桿。

假設做多以太幣合約,現價 $3000 時做多十顆以太幣的合約,這份合約總值 $30000,如果只開兩倍槓桿,準備 $15000 作為保證金,若開十倍槓桿,準備 $3000 作為保證金。

槓桿倍數愈小,保證金愈多,愈不容易因為行情波動而被爆倉,倉位風險比較低,但相同資金之下的獲利也會比較少。

建倉 / 平倉 / 爆倉,初始保證金與維持保證金

從原本的空手狀態到進行第一筆合約交易,買進或賣出合約,術語稱為「建倉」,開始建立手上的倉位;當手上已經有合約後,把這些做多倉位賣掉或做空倉位回補,清掉該合約,這時稱為「平倉」。

自己平倉沒事,但如果是因為保證金維持率不足,由交易所進行強制平倉,這稱為「爆倉」,爆倉是合約交易最不想遇到的情況之一,爆倉通常意味著賠光,保證金在爆倉清算後往往已所剩無幾。

初始保證金 - 要建倉時需要準備的最低保證金

初始保證金金額 = 總倉位價值 / 槓桿倍數

實際槓桿倍數看自己設定,交易所會有一些限制,針對不同加密貨幣、投資總額、用戶等級會有一些不同,差別通常在最大槓桿倍數,有時最大槓桿能開 125 倍,有時只能 20 或 30 倍,槓桿倍數愈高爆倉風險愈高,不建議新手一開始就嘗試太高槓桿倍數。

維持保證金 - 保持倉位不爆倉所需要的最低保證金

建好倉後,隨著價格波動,合約價值也會跟著波動,這時候交易所監看的是維持保證金,一旦維持保證金不足,會先發補繳保證金通知,若沒補足接著會由交易所強制平倉,俗稱爆倉。

維持保證金 = 總倉位價值 x 保證金維持率

保證金維持率由交易所制定,常見為最低初始保證金的一半。針對不同情況,交易所會設定這筆交易的最大槓桿倍數,根據最大槓桿倍數計算出最低的初始保證金,通常這個數字除以二就是維持保證金。

簡易試算:

$3000 時做多十顆以太幣的合約,這份合約總值 $30000,假設交易所規定的最大槓桿倍數是 100 倍,最低初始保證金 = $30000/100 = $300,再把這個數字除以二,維持保證金就是 $150 。

以上試算只是概念示意,實際數字要查各家交易所公告。

維持保證金一旦不夠,交易所會先通知補繳保證金,若沒來得及補繳就會爆倉,交易所啟動清算,強制平倉合約,這是一種安全機制,確保最多只會賠光保證金的一種安全機制,但市況太瘋狂的時候,依然有可能賠掉超過保證金的金額 (這情況被稱為穿倉),這通常會由交易所的相關風險基金吸收。

清算還會被交易所加收一筆清算費用,類似清算手續費,這筆費用也是交易所風險基金主要財源。爆倉清算後若還有剩,餘額會退回帳戶,但通常已所剩無幾,基本上可以視為歸零,一般來說爆倉最大虧損就是賠光所有保證金,不需要倒賠。

除風險基金之外,也有交易所採取穿倉分攤的機制,都是一種安全機制,用來確保爆倉交易者不需要倒賠,交易所不需要承擔穿倉損失的機制。

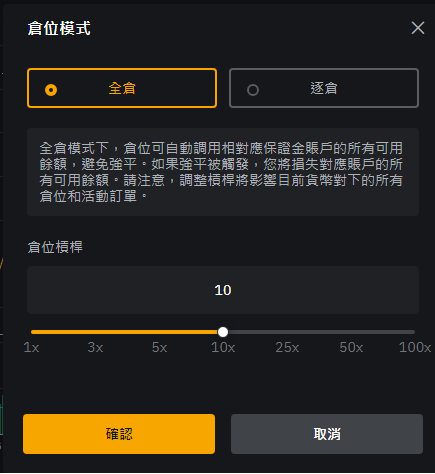

保證金模式:逐倉模式與全倉模式

合約交易時有兩種保證金模式能選:

逐倉模式:每筆交易單獨計算所需保證金,爆倉只會強制平倉這筆交易。

全倉模式:整個合約帳戶共用保證金,爆倉是整個合約帳戶所有部位都被強制平倉。

逐倉模式優點是各自分開,風險好管理,但較容易觸發爆倉。全倉優點是整個帳戶所有交易相互擔保,保證金共享使用,更不容易爆倉,不過一旦爆倉損失更重。

依據自身風險承受以及交易策略做出最適合的決定,沒有完美適合每個人的選擇。

在 Bybit 交易所的合約交易介面中,能選擇保證金要全倉或逐倉,以及自行設定槓桿倍數,新手建議先從小額低槓桿開始。

什麼是永續合約?跟交割合約的差異?

加密貨幣合約交易的概念非常接近傳統金融市場中的期貨,期貨通常有到期日,而在加密貨幣市場中有個特殊作法,就是永續合約,沒有到期日的期貨合約。

有到期日的期貨合約:交割合約 / 沒有到期日的期貨合約:永續合約

交割合約因為有到期日,在到期日時會進行結算,根據當時現貨價格結算合約價差,所有合約都被平倉,無法長期持有交割合約。

永續合約沒有到期日,不會進行結算,出場方式就是自行平倉,可以長期持有永續合約。

以比特幣為例,在一間交易所中,同時可能會有現貨、當季的比特幣交割合約、永續合約,共三種交易市場,都是分開的市場,各自會有些微價差。

溢價:合約市場價格高於現貨市場 / 折價:合約市場價格低於現貨市場

期貨畢竟是一種衍生品,價格主要還是參考現貨市場,當期貨市場成交價格跟現貨市場不同時,被稱為折價或溢價。

若以太幣現貨交易市場一顆 $3000,但在合約交易市場中卻是 $3050,這時會說合約市場處於溢價狀態,假設合約交易市場中的價格是 $2950,那會說合約市場處於折價狀態。

折價或溢價,就會影響到下一段要說明的:永續合約資金費率。

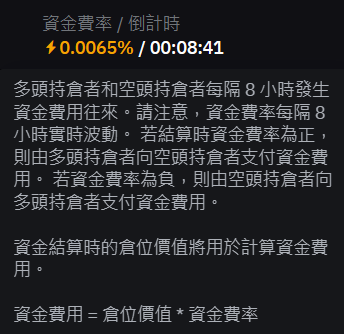

永續合約交易的重要觀念:資金費率 Funding Rate

期貨市場跟現貨市場雖然高度相關,但畢竟是兩個分開的市場,不同市場就有價差,一般的期貨市場有到期日,到期時根據現貨市場價格進行結算,因此兩者之間的價差無法長期持續,愈靠近到期日會有愈往現貨價格收斂的趨勢。

但是!永續合約沒有到期日!不會結算!

沒有結算這個收斂價格機制,永續合約市場跟現貨市場的成交價有可能各走各的路,為了避免這種情況,永續合約市場透過「資金費率 Funding Rate」作為價格平衡機制。

資金費率:根據市場情況,多頭或空頭要定期付款給對方的機制

資金費率由兩個部分組成,利率與折溢價,由交易所設定一個基礎利率,以幣安而言是日利率 0.03%,另外再加上折溢價狀態計算。

如果永續合約市場處於溢價狀態,提高資金費率,若處於折價狀態,降低資金費率,資金費率可以是負值。

當資金費率為正,多頭部位付錢給空頭部位;資金費率為負,空頭部位付錢給多頭部位。

Bybit 交易所會在該永續合約交易對右上方,顯示目前資金費率及下次收款時間,每八小時收一次,在收款時間之前平倉就不會被收取 or 收到這次費用。

別小看 0.0065%,每八小時收一次,一天收三次,一年收 1095 次,0.065% 換算年化等於 7.1175%。

資金費率正數的時候是做多的付給做空的,也就是做空的賺到這筆資金費率,負數的時候是做空的付給做多的,做多的賺到這筆資金費率。

永續合約市場溢價太嚴重的時候,資金費率會愈來愈高,繼續做多的成本愈來愈高,反之當折價太嚴重的時候,資金費率負值愈來愈高,繼續做空的成本提高,藉由資金費率來平衡永續合約市場與現貨市場的價格,讓它們之間不要過分偏離。

加密貨幣交易策略中,也有專門針對資金費率套利的作法:

合約交易的優缺點與風險

跟現貨交易相比,合約交易的優缺點很鮮明,再看一次跟現貨交易的比較圖:

合約交易優點

● 漲跌都能賺錢:現貨只能做多,合約交易做多做空都行,牛市熊市都能賺錢。

● 槓桿放大獲利:用更少的錢操作更大的部位,槓桿是兩面刃,是優點也是缺點。

● 更靈活的交易策略:做多做空之外,也能跟現貨以及其他合約搭配做套利或對沖。

合約交易缺點

● 槓桿放大虧損:槓桿不只放大利潤也放大虧損,對於資金控管的要求更高。

● 爆倉賠光光:現貨交易做錯會套牢,合約交易做錯會爆倉,一旦爆倉就幾乎賠光。

● 其實沒有真的持有加密貨幣:買賣合約並沒有真的持有加密貨幣,無法拿去做質押或流動性挖礦等等其他操作。

合約交易風險

所有交易都有風險,投資標的、市場漲跌、資金控管等風險,而合約交易中特別的風險主要是爆倉風險。

在現貨交易中,就算買進後市場持續下跌,只要是用閒錢投資,如果真的持續看好,依然能當個 Hodler 持續持有,直到翻身的那一天,但當然也有可能就這樣一直套牢下去永遠回不來。不過至少可以保住自己的部位,除非自己願意賣出,不然就可以一直持有下去。

合約交易使用保證金交易,一旦維持保證金不足就會強制平倉 = 爆倉,爆倉後倉位被清空,就算之後行情回來,也不關自己的事情了。

合約交易無法凹單,它會爆倉。不能凹單是優點或缺點視情況而定,但總之是個可能失去倉位的風險,和現貨交易完全不同。

加密貨幣合約交易心得

筆者個人心得分享:

-

各種方向都能操作很方便:可以做多、做空、甚至中性。

-

很好控制資金風險:小資金也能開大槓桿,風險最高就是爆倉賠光,看全倉或逐倉模式,很容易控制最大資金風險。

-

真的會失去倉位很可怕:真的會爆倉,現貨做錯可以凹單,不賣不算賠,但合約交易不行,保證金賠光就是爆倉,會被強制平倉。

-

有很多交易策略水很深:因為合約交易可以同時做多做空,可以用不同保證金模式開不同倉位,於是能建立各種不同交易策略組合,不同於現貨大多就是買進持有上漲賣出,合約交易複雜很多,有很多東西可以鑽研和學習。

加密貨幣合約交易技巧

對應上一段提到的合約交易心得,想要提升合約交易技巧,大概有這幾個方向:

-

市場判讀:包含標的選擇 (要做哪個幣?),上漲下跌或盤整等方向選擇,適合怎樣的策略等等。

-

資金控管:對新手而言這是最重要的一件事,學習需要經驗累積,要累積經驗需要持續待在場上,可是資金一旦賠光就只能離場。這裡包含了資金要怎麼分配?每次交易可以配置多少比例資金?槓桿倍數大小?保證金模式要全倉或逐倉?停損停利的設定等等。

-

工具熟悉:就是得熟悉交易所提供的各種合約交易工具,例如基本的網格交易機器人,選擇權 (期權),U 本位與幣本位合約差異,全倉與逐倉保證金模式的差異等等。

-

參數設定:各種交易技術指標 (例如 RSI、MA) 的參數設定,或例如網格交易的區間、格數設定。沒有完美的參數,而是根據自己的交易策略去調整出相對適合的設定。

分享一個給新手的合約交易小技巧:

若認為接下來有機率出現一波大行情,但並不是非常有把握時,可以使用低保證金 + 高槓桿的作法,例如用 $100U 作為保證金,開 50 倍槓桿,若真的迎來大行情能有一波很不錯的報酬,若看錯爆倉就賠掉這 $100U,這種作法雖然勝率低,但十次中如果能看對兩三次整體就有獲利。

▌一起討論交流交易技巧與心得,歡迎加入每日幣研中文交流群!

或跟單也是一種選擇,找到交易高手直接跟單搭便車,跟單關鍵在於是否有交易高手,以及跟單工具,可參考這篇 Bitget 交易所跟單教學:

6 大秘訣選擇優質交易員!如何防範 Bitget 跟單詐騙?

額外說明:什麼是槓桿交易?跟合約交易有什麼不一樣?

前面提過,加密貨幣交易有三種:現貨交易、合約交易與槓桿交易。

用股票市場來類比:

-

「現貨交易」就是一般的買賣交易

-

「合約交易」像是期貨

-

「槓桿交易」像是融資融券

槓桿交易在現貨市場交易,交易所讓我們在現貨市場開槓桿倍數,例如只有買一顆以太幣的錢,但開三倍槓桿買三顆以太幣,不夠的錢由交易所借給我們,借的錢要付利息,這部分很像股票融資。

想做空也可以,先跟交易所借幣來賣,下跌後再買幣回來還給交易所,借幣也需要付利息,這部分很像股票融券。

因為開槓桿,就也是透過保證金方式交易,既然是保證金就有爆倉風險。這些地方接近合約交易,差別在於槓桿交易是在現貨市場交易,用借貸的方式在現貨市場交易,成交價格是現貨市場的價格,也真的會買賣加密貨幣,真的會買到幣,可以拿去做質押等其他操作。而合約交易是在合約市場交易,成交價格是合約市場的價格,不會真的買賣加密貨幣。

槓桿交易就是在現貨市場開槓桿交易,概念上介於現貨交易和合約交易之間。

在 Bybit 交易所中,如果想做槓桿交易,在交易中選擇槓桿交易,初次使用需要開通權限,會有個類似注意事項跟說明,請認真看完不要略過喔~

開通槓桿交易之後,選擇要交易的交易對點進去就可以開始槓桿交易了,槓桿交易跟合約交易一樣可以做多也能做空,先買進就是做多,先賣出就是做空。

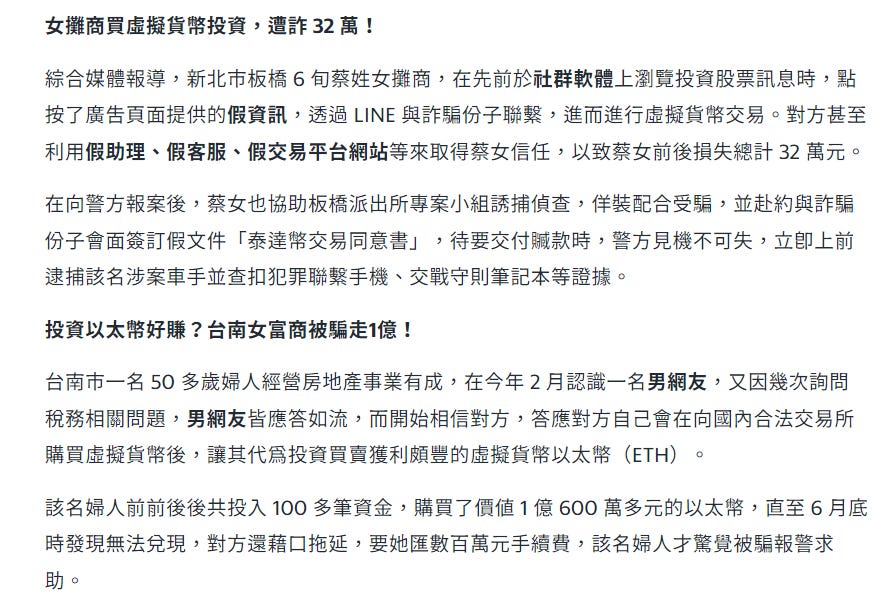

合約交易詐騙手法

合約交易是許多加密貨幣交易所都會提供的交易方式,是一種正規的功能服務;合約交易詐騙通常是騙你把錢投資在假的加密貨幣交易所中,騙你那間交易所的合約交易有多厲害多好用,或跟單合約交易賺大錢,儘管可以在介面上看到漂亮的績效數字,但那是假的交易所,投進去的錢都拿不回來了,假的加密貨幣交易所只進不出,資金轉進去就轉不出來。

例如以下幾則新聞:

【假平台真詐騙】這些虛擬貨幣投資平台網站攏係假!台灣投資者災情不斷

單身女陷甜言蜜語 誤投假虛幣平台遭詐63萬!從3起案件看懂詐團慣用手法

避免加密貨幣合約交易詐騙的最基本原則,就是只在查的到的知名交易所交易,不要相信陌生人私訊推薦的不知名交易所;以及只在交易所官網本人開戶,絕對不要請他人代開戶。

加密貨幣合約交易交易所推薦

Coinmarketcap 上合約交易前五名的加密貨幣交易所:

Binance 幣安

幣圈龍頭交易所,佔據近半到過半現貨交易量。2017 年由趙長鵬與何一共同創辦,兩人都是幣圈知名人士;趙長鵬人稱 CZ,近期因與美國政府官司,已退出幣安經營。幣安一開始成立於中國,在中國禁止加密貨幣之後將中心移轉至全球範圍,註冊在開曼群島。

每日幣研 x Binance 推薦註冊碼:每日幣研專屬推薦碼,此幣安邀請碼沒有時限,使用此優惠碼註冊帳號,手續費永久 9 折!

2025 幣安交易所推薦碼|開戶註冊教學|詐騙預防

OKX 歐易

2017 年成立,前身為 OKEX,2022 年品牌升級為 OKX,註冊於塞席爾。2023 推出 OKX Web 3 錢包,是一款基於 MPC 技術的 AA 智能合約帳戶錢包,支援多鏈,是非常新手友善的加密貨幣錢包。

每日幣研 OKX 交易所推薦註冊連結:https://www.okx.com/join/CW2023透過每日幣研專屬邀請碼:「CW2023」註冊 OKX 即可擁有終身 20% 手續費折扣!

加密貨幣賺錢好幫手|OKX 交易所全介紹|高利率的 BETH 質押產品上線!

Bybit

由有長達 8 年的外匯經紀資歷,傳統金融背景出身的 Ben Zhou 在 2018 年創立,註冊在英屬維京群島,總部在杜拜。主力在合約交易市場,有全球最大的 USDC 期權交易市場。

不強制 KYC,即使沒有用身份證明文件驗證帳號,也有每日 20,000 美金的提領額度。

Bybit 是詐騙嗎?安全性如何?|Bybit 開戶、入金出金新手教學

Gate (芝麻交易所)

Gate.io 的創始人名為韓林,其背景資料比較神秘,目前在網絡上可大致確定來自中國山東,屬光學物理博士。早年開始研究比特幣後,便創立了 Gate.io 的前身「比特兒」。Gate 的特色之一是支援的幣種相當多,一般交易所大多支援數百種加密貨幣,Gate 上支援超過兩千種幣,相當熱鬧。

Bitget

Bithet 交易所於 2018 年成立,總部在新加坡,註冊在塞席爾,背景公司屬於著名金融品牌 Bitget Group,獲得新加坡當地多項監管方面的認證。

跟單是 Bitget 熱門好用功能之一,介面簡單,系統中有眾多高品質交易者,無論老手或新手,都能使用 Bitget 跟單功能以「搭便車」獲利。

要注意:跟單獲利的部分利潤,會分配給所跟隨的交易員,分潤比例由交易員設定;虧損則完全由你個人承擔。事先必須先設定好止盈/止損位,否則在動盪期會輕易爆倉。

使用幣研 連結註冊 Bitget,或輸入邀請碼 9n3a,並通過 KYC 身分認證,即可終身享有手續費 20% 減免!

6 大秘訣選擇優質交易員!如何防範 Bitget 跟單詐騙?

2025 補充:合約交易不只屬於中心化交易所,崛起的 perp DEX

進入 2025 年,加密貨幣的合約交易在 DeFi 世界中火速成長,去中心化永續合約交易所 (Perp DEX) 的交易量已超越一般的去中心化交易所。

說到 perp DEX,最知名的就是龍頭 Hyperliquid,已擠身全球人均創收最高的公司之一,該公司僅有 11 位員工收入超過 11 億美金,平均每位員工創造超過 1 億美金收入。

除 Hyperliquid 之外,近期也出現愈來愈多有潛力的後起之秀,根據機構統計,2025 年下半年 perp DEX 交易量,已經占整體加密貨幣合約市場的大約 1/4 左右。而且合隨著交易者繼續往鏈上大遷徙,整體市占率還在持續增加。

如果你也是合約交易者,但還沒體驗過 perp DEX,歡迎參考以下「鏈上合約完整入坑指南」:

不用擔心黑箱插針的鏈上合約! Perpetual DEX 完全指南,鏈上開單教學

延伸閱讀

誰說合約交易等於高風險?加密貨幣合約交易進階操作:避險與套利

加密貨幣理財進階 – 雙幣投資|年化破百的結構式理財|原理與操作教學

幣安手續費怎樣最划算? 2024/25 最新幣安手續費大全|0 手續費教學

利息、價差我全都要! 輕鬆用加密貨幣玩轉選擇權|期權教學、介紹

東東

加密貨幣愛好者 | 2017 入圈,認為區塊鏈是下個世代的網路,期待區塊鏈與加密貨幣普及到日常生活的那一天。