NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

白話說明熱門敘事「再質押 restaking」是什麼?衍生的 AVS 又是什麼?

極度火熱的再質押賽道

根據 DeFiLlama 數據,再質押 Restaking 是目前 DeFi TVL 第五大賽道,僅僅半年,TVL 從 2 億多美金成長數十倍突破 150 億美金。

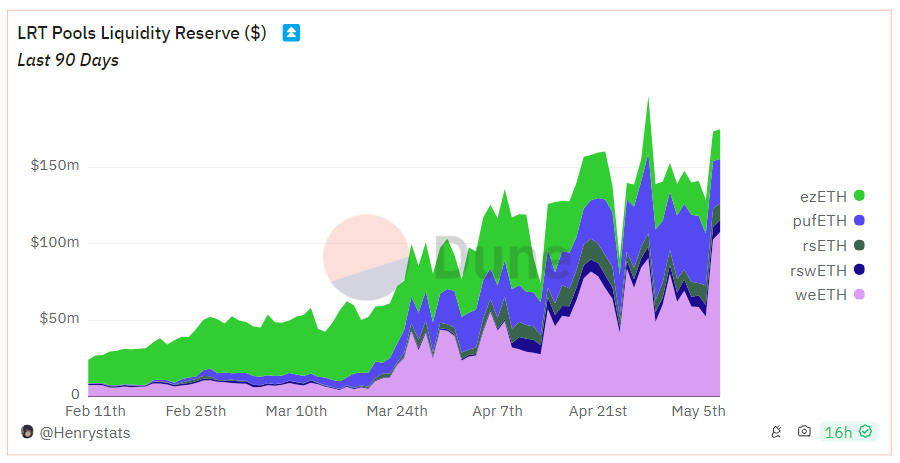

再質押 Restaking 對應的新代幣種類稱為 LRT,從 DUNE 上能看到各 LRT 數量規模在這三個月內都急速成長中。

不只市場數據火熱,私募創投 VC 的一級市場也極為火爆,最主要的再質押協議 Eigenlayer 融資一億美元、Ether.fi 融資 2300 萬美元、Puffer 融資 1800 萬美元 …

無論一級市場數據或鏈上數據,再質押 Restaking 都是 2024 極重要且熱門的賽道,但是到底什麼是再質押 Restaking?這篇文章不談難懂的技術,從基本概念白話說明再質押,與後續衍生出的 AVS 賽道。

什麼是再質押 Restaking?

單純字面解釋:再一次質押,把已經質押的幣再拿去質押。但是質押 (staking) 是在區塊鏈上鎖定加密貨幣,已經鎖定的幣怎麼可以再拿去質押?

答案是不行。質押的加密貨幣已經被鎖定,不能再做別的操作,這也是質押的最主要缺點,雖然可以獲得質押收益,但就失去了流動性、操作彈性。

拿去做再質押的幣並不是質押在鏈上的幣,這裡需要簡單說明流動性質押的概念,以及流動性質押代幣。

什麼是 LSD、LST、LRT?

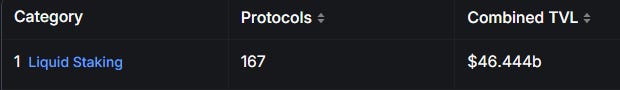

因為質押會損失流動性,於是出現了另一種衍伸服務,稱之為流動性質押,在質押的同時保有流動性,一樣可以獲得質押收益,保有質押的優點卻沒有質押的缺點,是目前 DeFilLama 數據中 DeFi TVL 最高的類別。

流動性質押是一種衍生服務,全名為 Liquid Staking Derivatives 流動性質押衍生品,簡稱 LSD。

原理很簡單,原本質押是直接在鏈上鎖定,領取質押收益;LSD 則是透過流動性質押協議質押,協議會針對質押資產提供質押憑證,幣在鏈上鎖定了,但憑證是活動的,可以再拿去做別的操作。

有點類似借據、支票、存款證明 ... 質押憑證能證明我們有資產鎖定在鏈上,只要找到願意接受的市場就能做相關操作。由流動性質押協議提供的流動性質押憑證 Liquid Staking Token,簡稱 LST,在許多 DeFi 協議中都有 LST 的用途,例如可參與借貸或流動性挖礦。

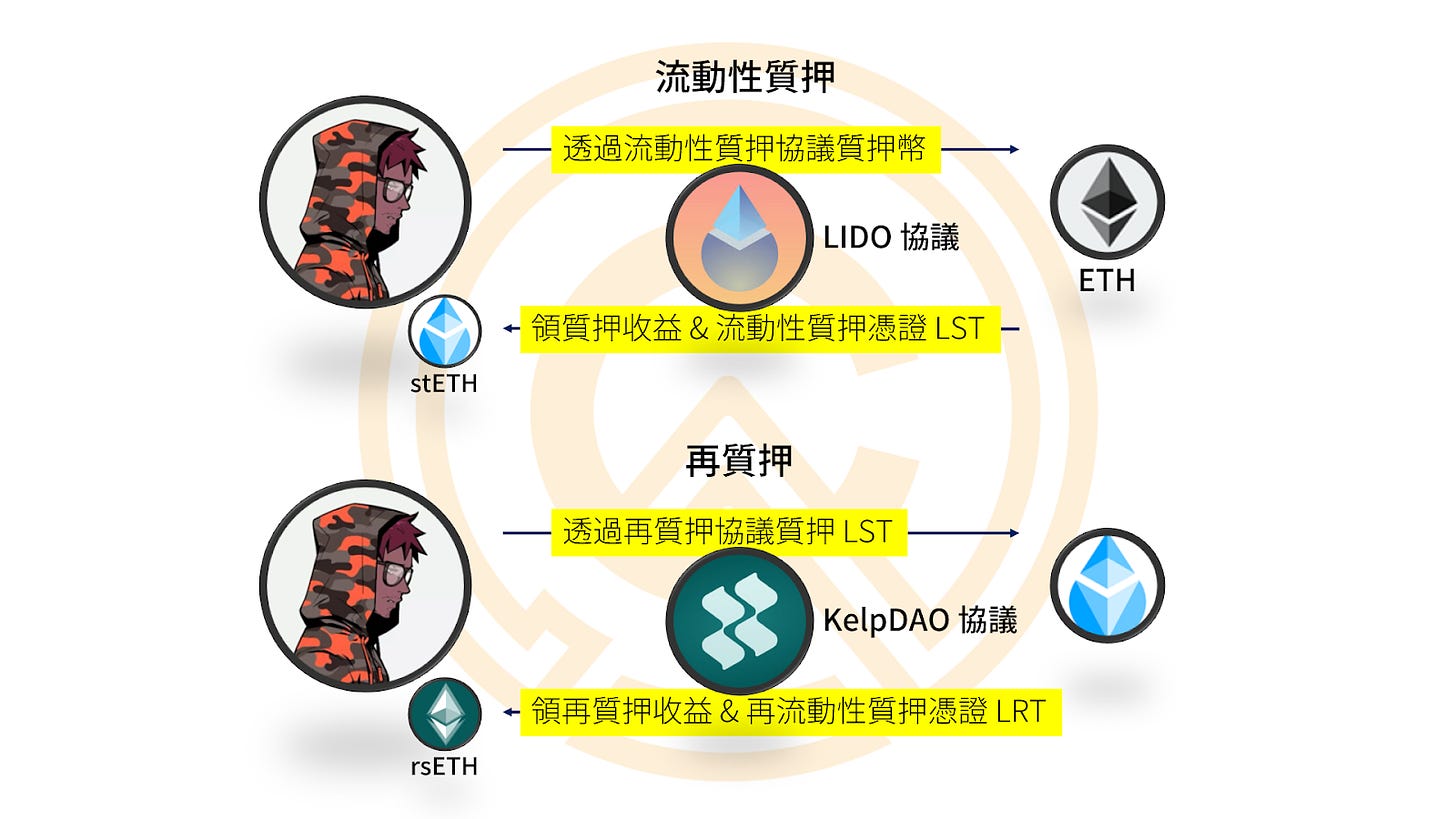

流動性質押的概念在大約 2020 時提出,2021 - 2023 持續發展,目前 LSD 是 DeFi 中 TVL 最高的類別,共鎖定超過 460 億美金資產,協議數量極多,龍頭 LSD 協議為針對 ETH 流動性質押的 Lido,其 LST 名稱為 stETH。

流動性質押 LSD 圖示:

透過 Lido 質押以太幣,會得到質押憑證 stETH,因為這憑證能證明我們有資產鎖定在鏈上,就有一定的價值與信任,可以拿到 DeFi 協議中操作,例如在借貸協議中 Deposit 賺取利息、做槓桿質押、投入流動性池做流動性挖礦。

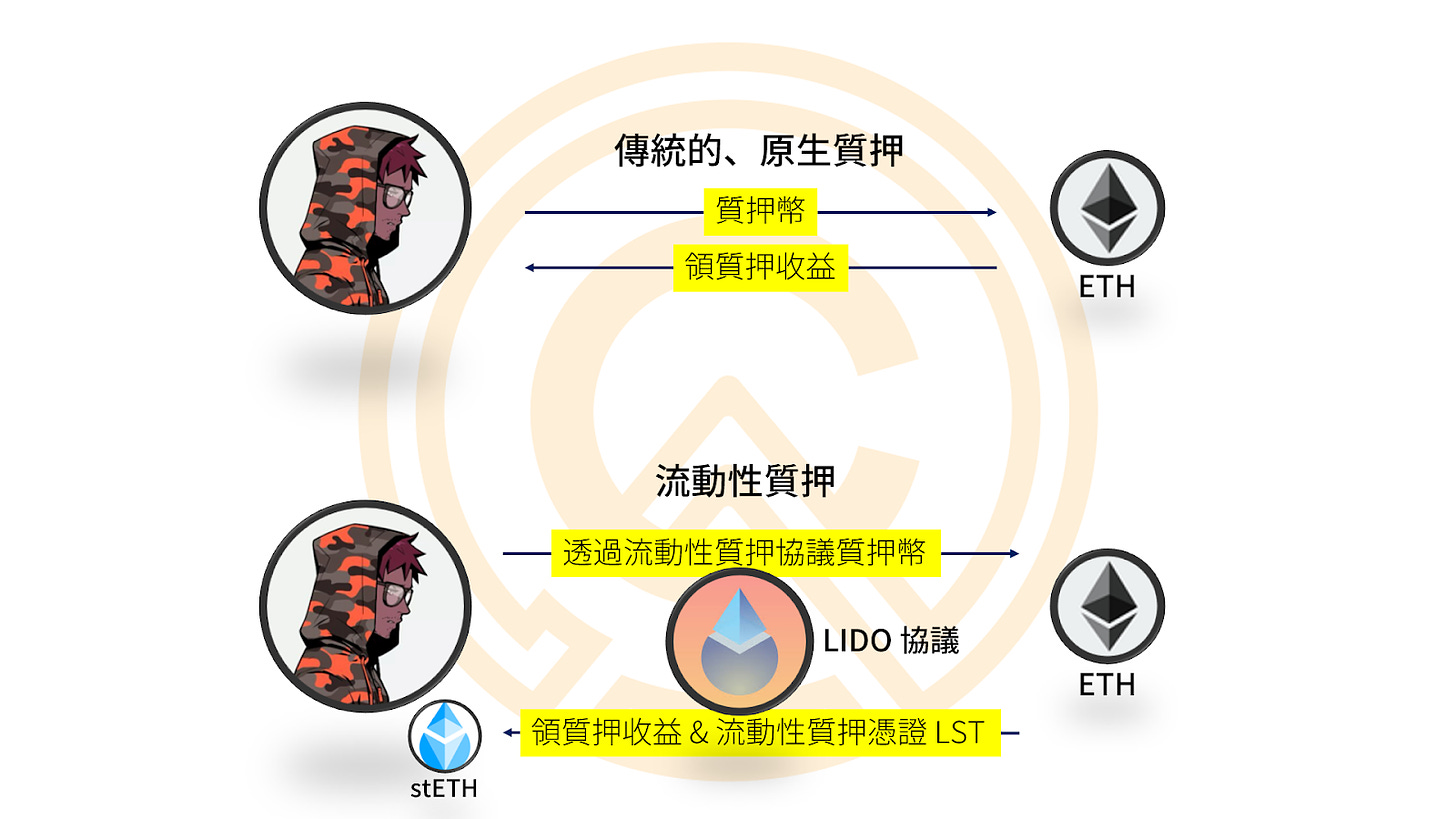

那如果拿 LST 去質押呢?這就是再質押。

再質押並不是把質押的幣再質押一次,而是把質押拿到的 LST 拿去質押;同理也有所謂的流動性再質押協議,透過流動性再質押協議進行再質押,能得到再質押憑證 Liquid Restaked Token,簡稱 LRT,如下圖:

目前在 DeFi 鏈上數據平台 DeFilLama 中將這又細分為兩種類別:

-

再質押 Restaking

-

流動性再質押 Liquid Restaking

質押是區塊鏈上原生操作,流動性質押是一種衍生品,再質押是針對衍生品的操作,流動性再質押則是針對衍生品操作的衍生品,就像各種堆疊衍生的金融商品邏輯一樣,釋放了流動性,增加獲利機會,同時也提高了風險。

為什麼要再質押?再質押有什麼用?

先說結論:再質押是為了安全,為了提高區塊鏈的安全性。

隨著區塊鏈的技術發展,幾年前的一鍵發幣、一鍵發 DApp,慢慢變成了一鍵發鏈,一來是建立區塊鏈的技術愈來愈簡單 (有愈來愈多工具包),二來是需求愈來愈客製化,通用的平台公鏈無論在效能或功能上都逐漸不能滿足所有應用。

近年來相關關鍵字詞也愈來愈常見,例如 #模組化區塊鏈、xx stack、xx SDK、layer 2、layer 3、互操作性、鏈抽象 ... 這都在反映區塊鏈領域正愈來愈朝向多鏈的未來發展。

但這麼多區塊鏈,如何確保安全性?

區塊鏈兩大基本共識機制:

-

POW 工作量證明:

付出算力挖礦,想掌握區塊鏈做壞事,需要掌握多數算力,在規模足夠大的鏈上這成本極高,作惡成本效益並不划算。但近年因為效能與環保等考量,多數區塊鏈已經不採取 POW 機制。 -

POS 權益證明:

質押資產挖礦,想掌握區塊鏈做壞事,需要擁有一定佔比的資產,在規模足夠大的鏈上這成本極高,且作惡會導致幣價下跌,等於自己做壞事讓手上的幣跌價,作惡成本效益不划算。

不管是哪種共識機制,都有個共通點在於規模,如果算力規模極低,只要兩台礦機就能掌握區塊鏈,這條鏈一點也不安全;如果質押資產規模極低只值一萬塊台幣,擁有幾千塊台幣資產就能掌握區塊鏈,這條鏈也不安全。

規模才能讓作惡成本提高,進而提高區塊鏈安全性,但一條新建立的區塊鏈要如何擁有夠高的規模?

安全性一直是區塊鏈的重要議題,如果是 Layer 2,安全性建立在主鏈上,如果是 Polkadot 或 Cosmos 生態,可以獲得生態間的共享安全性。但如果都不是,在剛啟動,資產規模尚不足夠的過程中就很難提供足夠的安全性,很容易遭受攻擊。

再質押就是針對這種情況的解決方案。

假設筆者發行一條東東鏈,一開始也許幣的發行量不夠多、質押數量不夠多、幣價太低等等因素,無法擁有足夠高的資產規模來確保安全,那就從其他擁有足夠資產規模的地方 "租用" 安全性。

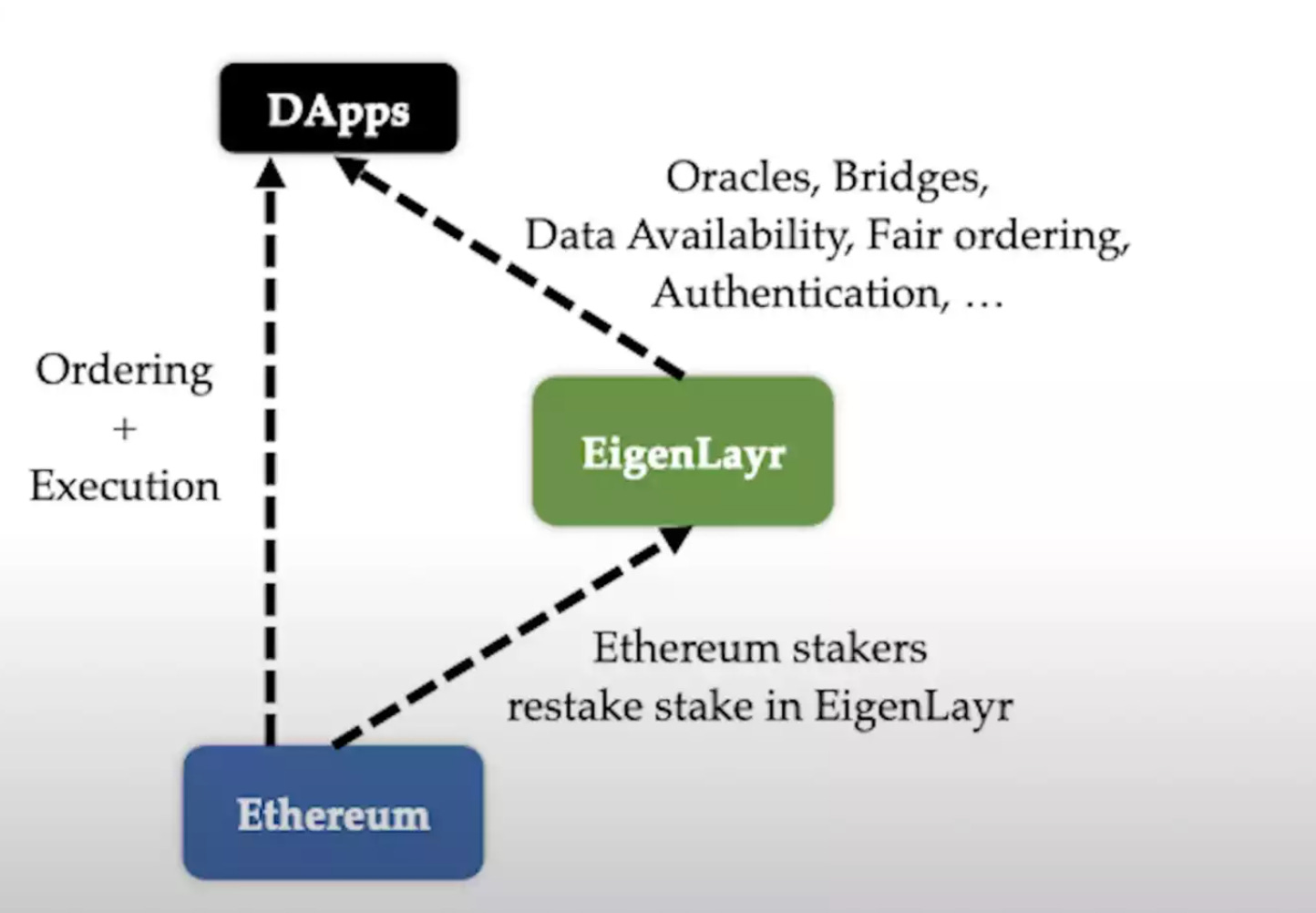

以目前最大再質押協議 EigenLayer 來說明,平常人們將 ETH 透過 LSD 質押,這些質押的 ETH 提供以太坊的安全性,人們質押的同時也得到流動性質押憑證 LST。

EigenLayer 建立了一個池,讓人們將手上的 LST 質押在這池中,這個動作被稱為再質押;因為 LST 有價值,隨著質押在池中的幣增加,這個池的資產規模也逐漸提高。

池中的幣會委託給一些營運節點,營運節點可被需要安全性的其他項目租用,委託他們來提供該項目的安全性,節點若做壞事會被處罰 (沒收部分質押的幣),節點若好好工作會得到項目另外提供的質押獎勵,透過獎懲機制來讓營運節點們不做壞事,而這些額外提供的質押獎勵也會被分配給質押 LST 的使用者,額外獎勵作為誘因來吸引人們將 LST 質押在這池中。

為什麼要再質押?再質押有什麼用?

-

對一般使用者:增加能賺取的收益,同時賺取質押收益 + 再質押收益。

-

對需要安全的項目:租用節點提供安全性,降低剛啟動時期的風險。

-

對再質押協議 / 流動性再質押協議:多一個能提供的服務,多一個獲利商業模式。

什麼是 AVS 主動式驗證服務?

若是時常關注幣圈資訊的人,最近應該愈來愈常看到 AVS 這個詞,或至少在研究再質押的過程中應該也會看到許多次。

Actively Validated Services 主動式驗證服務,簡稱 AVS。

各種需要自行進行分散式驗證的系統,例如側鏈、數據可用性層 (DA)、虛擬機、智能合約鏈、預言機、跨鏈橋、密碼系統、TEE 可信任執行環境等。

用白話文說,就是各種需要以區塊鏈去中心化方式運作,需要去中心化安全性來提供產品或服務的各種項目,也就是會跟再質押協議租用安全性的客戶群。

而現階段這類客戶通常屬於以太坊網路上的中間層 (如預言機、跨鏈橋、側鏈等),這可以簡單理解為模組化區塊鏈發展趨勢之下誕生出的一種新賽道。

AVS 是非常新興的賽道,幣圈的慣例通常是這樣:愈早期,有愈高的潛在報酬!不過 AVS 項目有好幾個,就不在這篇展開,關於目前 AVS 各項目的盤點與介紹,可查看這篇文章:

Eigenlayer 進入下一個成長階段,帶你解讀即將爆發的 AVS 浪潮

再質押有多少收益?

撰文當下因再質押各式項目還處在剛剛上線或預備上線的階段,多數尚未發幣,還沒有非常明確的再質押 APY,主要還是以參與互動獲得積分,對應未來的空投預期。

就像上一段結尾所說:愈早期,有愈高的潛在報酬!現階段參與方式是在 EigenLayer 上質押給對應的 AVS,不只還是可以享有原本的質押收益,還可同時獲得 EigenLayer 與該 AVS 的積分。

如果不想等待相對變數較高的未來空投機會,想賺取穩定收益的話,在 Pendle Finance 上可以將積分預先交易獲得穩定 APY,也就是放棄未來空投機會,把積分賣出換取更穩定可預期的收益,撰文當下根據不同的積分,APY 在 1x - 3x% 之間。

Pendle Finance 是一個可以預先交易積分的衍生收益 DeFi 協議,詳情可參考這篇文章:

搭上 LSD 流動性質押熱潮,熊市暴漲 10 倍的 Pendle Finance 為何爆紅?

再質押有哪些風險?

再質押是一種層層堆疊的衍生品操作,風險也是不斷堆疊上去。主要風險有三類:

-

質押與再質押時,節點作惡的風險

小散戶大多為委託質押,將資產委託給節點,若節點做壞事,會被沒收部分資產作為處罰,委託給該節點的質押者就會面臨損失。這表示一般質押時已經承受了一次節點風險,再質押時又要承受一次節點風險,風險是兩層。 -

協議本身漏洞出問題的風險

跟任何一個協議互動都有相關風險,該協議合約是否有漏洞?每多操作一次就多一層風險,使用 LSD 時一層,使用再質押協議又一層,若參與積分交易市場又一層。 -

辛苦操作最後空投不如預期的風險

承受如此多風險,就是為了更誘人的預期報酬,新興賽道的空投預期總是隱隱暗示著各種造富神話,但也有可能預期落空,只是做一場大白工。

這也是為什麼 Pendle Finance 積分市場存在的理由,有些人想降低風險盡早獲利入袋,而另一些人想承受更多風險購買積分期待未來空投。

總而言之,再質押原理雖然簡單,但本質上依然屬於衍生性金融操作,利潤與風險都是一層一層疊加上去,期待利潤的同時也要注意風險,務必謹慎操作。

小結 - 有些人看到再質押,有些人看到模組化區塊鏈

再質押 Restaking 已經火熱好一段時間,看來也會繼續火熱下去,畢竟再質押賽道嘗試解決的是真實的市場痛點:冷啟動時期的加密項目安全性。且再質押生態中許多項目都有很好的商業發展潛力,或曾經獲得高額融資,發幣與空投預期必然引誘市場持續關注。

如果再退一步看,除了本身火熱的再質押賽道,這反映的是更多鏈的未來趨勢,模組化區塊鏈、互操作性、鏈抽象、共享安全性等敘事在未來必然會愈來愈重要,也都可以事先研究與埋伏。

如何參與再質押賽道,還有哪些值得關注的再質押項目,直接參考以下文章清單:

Eigenlayer 進入下一個成長階段,帶你解讀即將爆發的 AVS 浪潮

參與 EigenLayer 再質押生態,如何聰明槓桿式挖礦一魚三吃?

東東

加密貨幣愛好者 | 2017 入圈,認為區塊鏈是下個世代的網路,期待區塊鏈與加密貨幣普及到日常生活的那一天。