NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

由美國最大加密貨幣交易所 Coinbase 推出的 Base 鏈是今年成長最多的 Layer 2。根據 DeFiLlama 數據,今年以來 TVL 成長四倍,交易數量成長超過十倍,目前已是第二大 Layer 2,距離一直以來的 Layer 2 霸主 Arbitrum 距離只差 15%

Aerodrome 是 BASE 鏈上龍頭協議,Base 鏈上過半 TVL 都鎖在 Aerodrome 裡,今年以來 Aerodrome TVL 成長超過十倍,交易量成長超過百倍。

飛快的成長也反映在幣價上,代幣僅推出一年, $AERO 幣從今年 2 月至今已上漲超過 1200%。

這篇文章將介紹 Base 鏈上龍頭協議 Aerodrome 是什麼?代幣 $AERO 如何擺脫常見協議代幣挖提賣的死亡螺旋?是怎樣的特殊機制能引爆如此快速的成長?Aerodrome 簡易操作教學以及 $AERO 購買管道。

Aerodrome 小檔案

Aerodrome 是什麼?$AERO / $veAERO 代幣介紹

Aerodrome 是 Base 鏈上的龍頭 AMM DEX (自動做市商去中心化交易所),特殊之處在於代幣經濟綁定了賄賂機制,提高使用者提供流動性、購買代幣、鎖定代幣的動機,達成正向循環帶動成長。

Aerodrome 在 Velodrome (OP 鏈上龍頭 DEX) 的基礎上建立,兩者機制類似,分別在不同的 Layer 2 上成為龍頭 DEX。

延伸閱讀:

Optimism 生態龍頭 Velodrome,什麼是 VELO 幣,了解 DeFi 賄賂收益

Q:什麼是 AMM DEX?

A:自動做市是一種加密貨幣 DeFi 創新,讓交易從人與人之間變成人與流動性池之間,不同於傳統交易需要對手方,AMM 中不需要對手也能交易;而 DEX 指的是去中心化交易所,讓人們能使用去中心化錢包買賣加密貨幣,AMM DEX 還能讓人們參與流動性挖礦,注入流動性賺取收益。

延伸閱讀:

什麼是流動性挖礦?能賺多少收益?無常損失又是什麼?

Q:Aerodrome Finance 的特色是什麼?

A:最大的特色在於其代幣的 ve (3,3) 機制,打造出流動性與幣價的正向循環

$AERO / $veAERO 代幣模型,什麼是 ve (3,3) 賄賂機制?

ve 治理模型由 DeFi 藍籌項目 Curve 提出,要參與治理必須先鎖定代幣,根據鎖定的數量與時間取得對應的 ve 代幣,ve 代幣才是用來投票治理的治理代幣。

ve 的概念:投票權利不是根據你持有的代幣有多少,而是根據你願意鎖定多少、鎖定多久,願意鎖定更久表示你更認同這個協議,能取得更多治理代幣,當下就能有更高的投票權重。

也可以說是透過鎖倉 “數量” 及 "時間長度” 決定你在這個協議的影響力。

用一個表格來作為說明:

以上數字只是說明用,非實際數字。在 Aerodrome 中,就是鎖定 $AERO 幣來獲得 $veAERO,獲得的數量與鎖定的時間成線性比例,最長可鎖定四年。

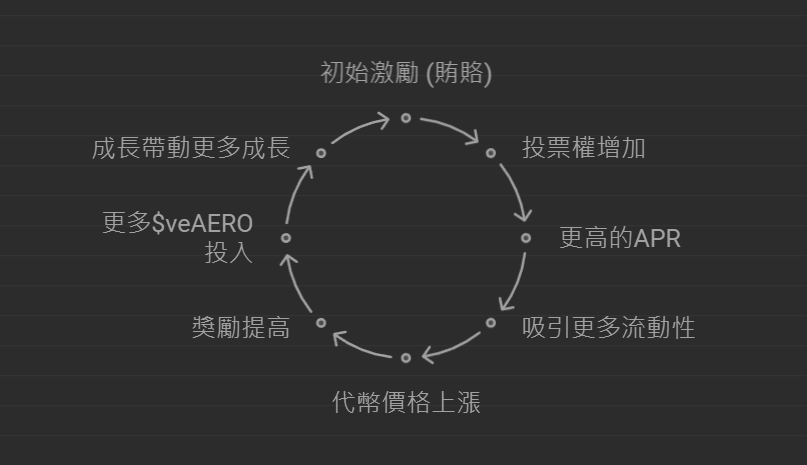

(3,3) 機制則是一種優化過後的 DeFi 質押機制,可以簡單理解為一種打造正向循環的機制,讓你質押愈多、賺愈多、想投入愈多、這帶動幣價上漲,幣價上漲又等於讓獎勵變多,於是又想投入更多,這又帶動幣價上漲 ... 類似這樣的循環。

ve(3,3) 模型結合了治理與賄賂機制,目標是打造正向循環吸引更多流動性並提高代幣價值。

這機制並不是 Aerodrome 首創,最初由 Fantom 鏈上的新型 DeFi - Solidly 推出,OP 鏈上的 Velodrome 也借鏡採用了這機制,接著又推動到 Base 鏈上的 Aerodrome。

舉例說明:有個新上的迷因 "東東幣 - ETH" 流動性池

流動性池總共有三種收入:交易手續費、官方排放的 $AERO 獎勵、其他項目或協議方可能會提供的額外流動性獎勵。

-

首先,"東東幣 - ETH" 池產生的交易手續費,依投票比例分配給投票者

-

接著,$AERO 為通膨模型,固定排放新的 $AERO 幣,這部分根據各個池的投票比例分配,得到愈多票的流動性池會被分配到最多的 $AERO 排放

-

最後,某些項目為了推廣,例如這例子中的東東幣,會提供額外的激勵 (例如更多東東幣),這部分就像是賄賂,吸引人們將 veAERO 投給這個池,也會得到這部分的收益

流程:

-

新迷因幣一開始沒人氣,項目方提供巨額獎勵 (賄賂),吸引 $veAERO 持有者投票到這個池

-

因投票比例提高,被分配更多 $AERO 排放,這個池的 APR 提高了

-

更高的 APR 吸引更多人注入流動性,這同時也會拉抬東東幣的價格

-

更高的東東幣價格 = 更高額賄賂,更多 $veAERO 被吸引投票過來

-

這又帶動更多的 $AERO 排放,又拉高 APR

-

有更多人想投更多 $veAERO,這透過鎖定 $AERO 來獲得,於是提高 $AERO 需求,拉抬幣價

-

更高的幣價 = 更高的獎勵,想賺更多得鎖定更多 $veAERO 來投票

-

更高的幣價、更高的鎖定率、參與者更高的報酬率、項目方得到更好的流動性,所有人都得利,利益交叉綁定,沒有人想退出

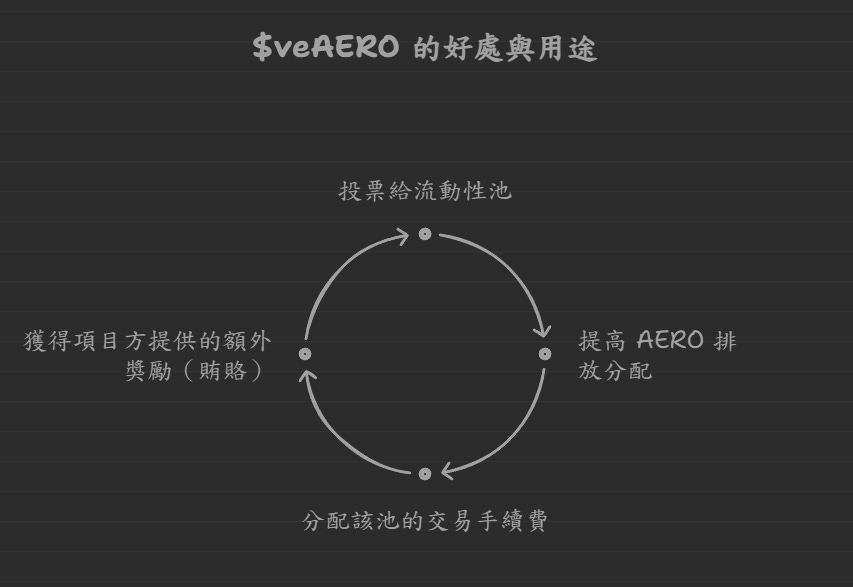

持有 $veAERO 的好處與用途

-

投票給流動性池,提高該流動性池被分配的 AERO 獎勵

-

根據投票權被分配該流動性池的手續費收益

-

被分配該流動性池的流動性獎勵

ve(3,3) 打破常見挖提賣死亡螺旋

DeFi 協議代幣常用來作為流動性激勵,但過去常見 "挖提賣" 死亡螺旋:

挖 - 人們投入流動性參與挖礦

提 - 領走代幣作為流動性獎勵

賣 - 到市場上賣出套現

給愈多獎勵,人們賣愈多,幣價愈低,獎勵愈不吸引人,只好給更多獎勵,於是人們又賣更多。

ve(3,3) 模型將流動性激勵與治理投票機制結合,要挖之前你必須先鎖定,想提更多就得鎖更多,有效降低賣壓,打破死亡螺旋。

$AERO 幣價走勢

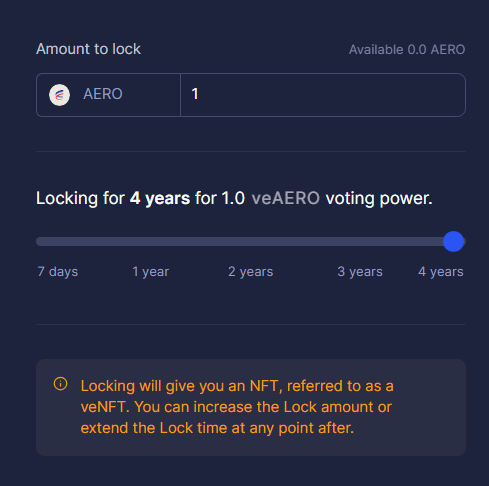

根據 Coinmarketcap 數據,$AERO 自 2024 / 2 月至今,歷史最低價格 0.08346,歷史最高價 2.0216,撰文當下 1.24,跟 2 月上線時相比上漲了 1246%。

Aerodrome 操作教學

操作跟常見 AMM DEX 差不多。

來到官網:

https://aerodrome.finance/

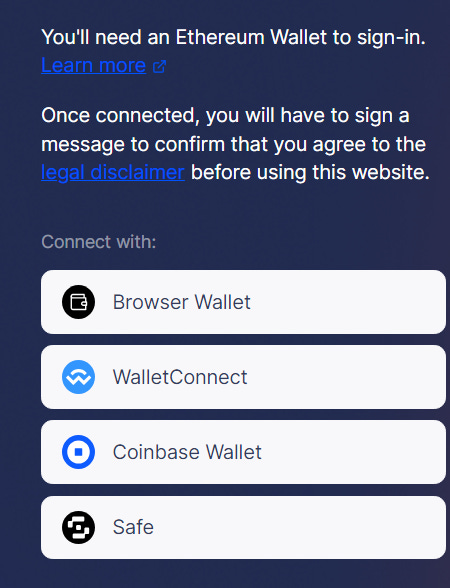

右上角按下 Connect。

目前支援這幾個錢包,browser wallet 例如瀏覽器安裝的小狐狸擴充,首先要連接錢包,接著要發送一次簽名才能開始使用。

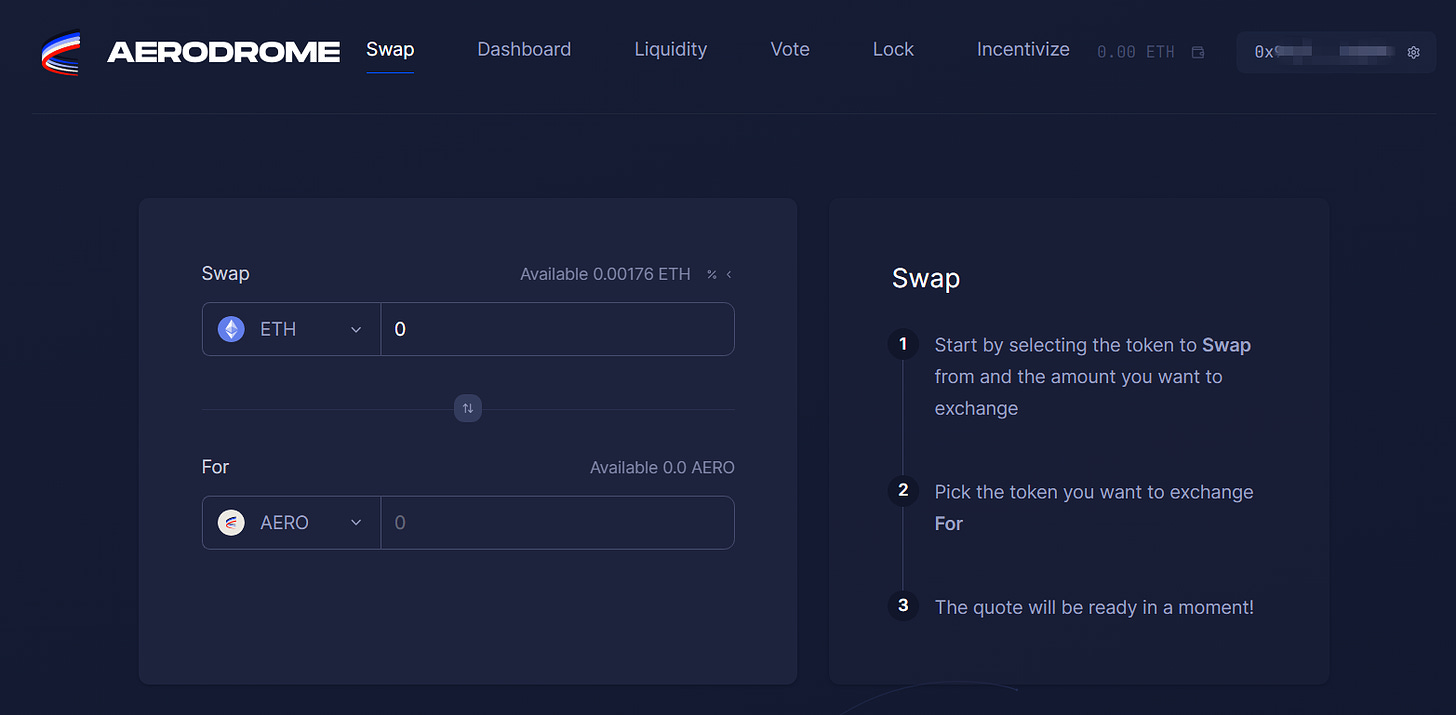

接著就進入網站,上方幾個常見功能:

Swap:兌換,用一種代幣買賣另外一種代幣

Dashboard:儀錶板,可看到自己目前的資產參與狀況

Liquidity:一覽各流動性池,注入流動性

Vote:投票,將你鎖定的 veAERO 投票給流動池

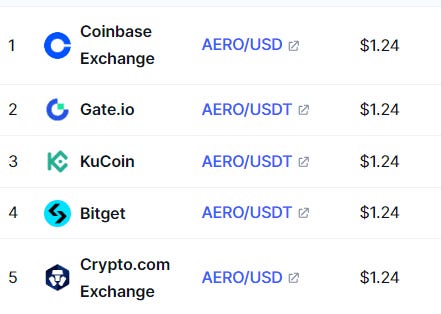

Lock:投票前必須先鎖定,才能得到 veAERO

Incentives:這是給項目方協議方使用的功能

基本常見的功能就不多做說明,針對初次使用 Aerodrome 的人,需要特別說明的是鎖定 Lock 這部分。

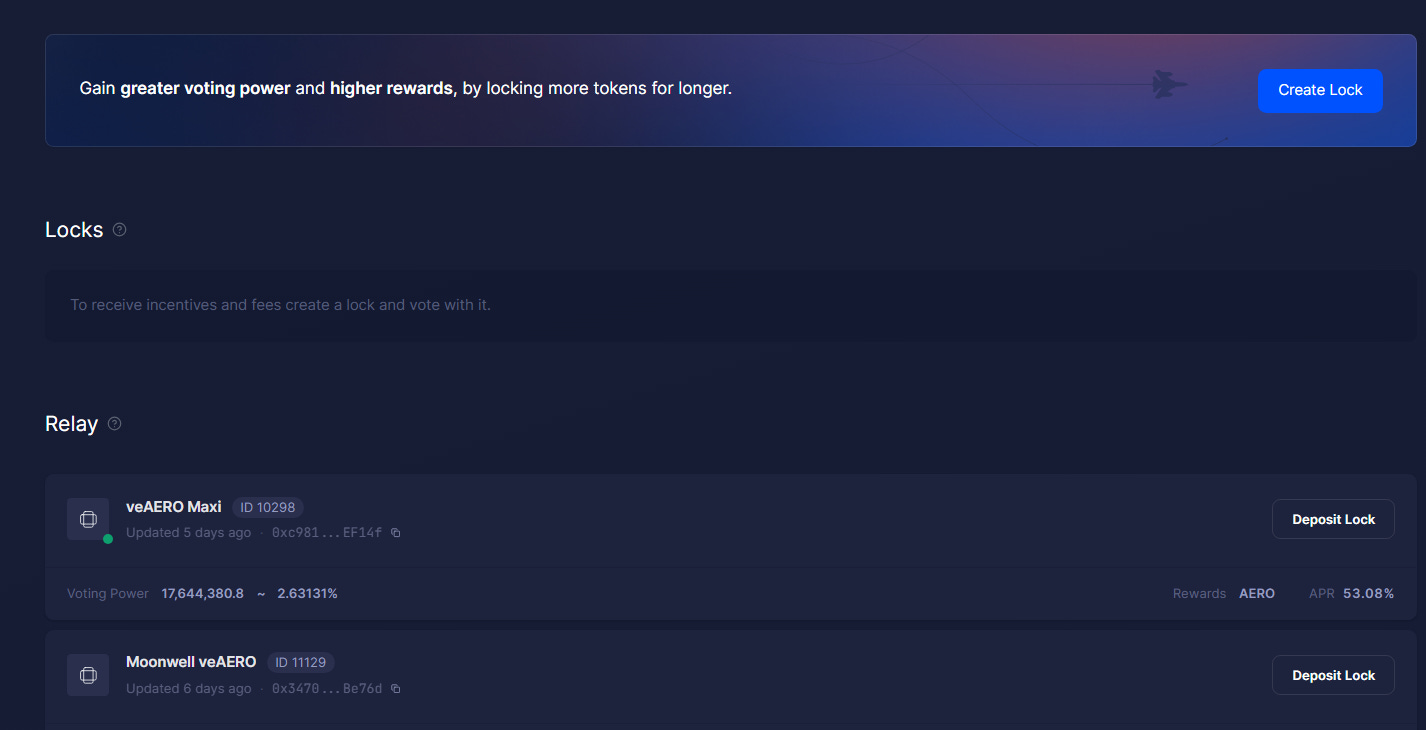

點進 Lock 頁面後會看到這樣,Create Lock 指的就是將持有的 $AERO 幣鎖定,根據鎖定時間得到對應的 $veAERO。

veAERO 的形式是 NFT,不是一般的 ERC20 代幣,錢包中餘額沒看到不用緊張。

Lock 就是鎖定 $AERO 獲得 $veAERO,這部分很簡單,接著的 Relay 稍微複雜了一點,簡單說 Relay 是其它合作項目方創立的自動化複利策略,會持續將領到的獎勵再投入成更多 $veAERO 達成複利效果。

-

想自己投票 > lock 後自己去 vote 投票給流動性池

-

想自動懶人最大化收益 > 使用 relay

同時還有個關鍵差異,只要使用 relay,就會啟動 Auto-Max Lock。

$veAERO 的投票權重會隨著時間衰減,你本來鎖定四年,但一年過後只剩下三年,投票權重會跟著時間衰減。

如果設定 Auto-Max Lock,它就會持續保持最大鎖定期 (四年),自動一直延長鎖定到最大期限,如此投票權重就不會衰減。

就算是手動投票也可以開啟 Auto-Max Lock (可選擇),而使用 relay 則是必須開啟 Auto-Max Lock。

Lock 取得 $veAERO 之後,除非直接加入 Relay 策略,不然務必記得投票,才會得到相關分配。

在 Vote 的頁面中清楚顯示每個流動池提供的獎勵構成:

-

Rebase APR - 固定排放的 $AERO 幣分配

-

Fees - 該池的交易手續費

-

Incentives APR - 額外提供的激勵

投票 Vote / 提供流動性 Liquidity 是兩件事

在一般的 AMM DEX 中,提供流動性參與流動性挖礦是很常見的操作,這部分在 Aerodrome 中在 Liquidity 頁面操作,根據提供的流動性份額,得到對應的流動性獎勵等。

在 Aerodrome 中,除了添加流動性,根據投入的 LP 份額賺取對應排放的 $AERO,之後還能將這些 $AERO 鎖定成 $veAERO,再投票給該流動池,提高該流動池的排放,領到更多 $AERO。

想最大化流動性挖礦收益,就必須參與投票。

如果你覺得這種結合流動性與賄賂的機制很有趣,近期有條新 DeFi 公鏈直接將賄賂機制結合在共識層,推出創新的流動性證明:

區塊鏈共識是什麼?解析 Berachain 共識「流動性證明 POL」有哪些創新

如何購買 $AERO 幣

目前有上架 $AERO 的前幾大交易所,如果你在這幾間有開戶,可直接在交易所中購買。

或如果你有小狐狸 Metamask,可直接到 Base 鏈上,在 Aerodrome 中購買,base 鏈使用 $ETH 作為 gas,幣安交易所支援 Base 鏈的 $ETH 提現。

延伸閱讀

Optimism 生態龍頭 Velodrome,什麼是 VELO 幣,了解 DeFi 賄賂收益機會

東東

加密貨幣愛好者 | 2017 入圈,認為區塊鏈是下個世代的網路,期待區塊鏈與加密貨幣普及到日常生活的那一天。