NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

識別加密市場護城河的新框架

Delphi 研究員 Robbie Petersen 發表了一則有關如何在加密市場打造可持續性護城河的研究內容,由幣研團隊編譯後且整理如下

從科技巨頭到百年企業集團,每一家公司的成功背後都有著可以倚靠的護城河。無論是以網路效應、轉換成本或規模經濟的形式,護城河最終使公司能夠逃避競爭的自然法則並可持續地獲取價值並成長。

防禦,往往是加密貨幣投資者事後才想到的,但筆者認為護城河的概念在加密貨幣市場更為重要。這是由於能夠支撐加密應用的三個結構性差異:

-

可分叉性:加密市場中的應用能透過 fork (分叉)的方式啟動意味著加密市場的進入障礙較低

-

可組合性:鑑於應用和協議的互操作性,使用者的轉換成本較低

-

基於代幣的獲取:使用代幣激勵作為有效的用戶獲取工具意味著加密項目的獲取成本(CAC)在結構上也較低

這些獨特的屬性將具有加速加密應用彼此競爭的最終效果。如同過去 Uniswap 受期待的,一旦某個應用打開“收費開關”,不僅有無數其他無差別的應用提供類似但更便宜的用戶體驗,甚至可能有少數將會向用戶支付代幣補貼和積分。

也因此我們可以得出一個合乎邏輯的結論,那就是在沒有護城河的情況下,99% 的應用程式將不可避免地經歷逐底競爭,最終無法逃避商品化。

雖然我們有許多先例和啟發來理解傳統市場的護城河,但我們缺乏解釋這些結構性差異的框架。本文旨在透過深入了解可持續性護城河的根源來彌補這一差距,同時也會在這一篇文中點出少數能夠可持續獲取價值的應用。

評估應用防禦能力的新框架

商界傳奇巴菲特是眾所皆知的防禦之王,他有一種最簡單但有效的啟發法來識別防禦性公司。他問自己,如果我有十億美元,而我為這家公司建立了一個競爭對手,我可以竊取重要的市場份額嗎?

透過稍微調整這個框架,我們可以將相同的邏輯應用於加密市場,同時考慮上述結構差異:

“如果我分叉(fork)這個應用,並擁有 5000 萬美元的代幣補貼,我可以竊取並保持市場份額嗎?”

透過回答這個問題,我們可以自然模擬了競爭規律。如果答案是肯定的,那麼新興的分叉或無差異化的競爭對手侵蝕該應用市場份額可能只是時間問題。

相反,如果答案是否定的,則該應用擁有我認為每個可防禦的加密應用具備的元素:

-

不可分叉財產

-

不可補貼財產

為了更能理解我的意思,以 Aave 為例。如果我今天 fork 了 Aave,或許沒有人會使用我的 fork 協議,因為它沒有可供用戶借用的流動性,也沒有用戶來使用。因此,TVL 和支撐 Aave 等貨幣市場的雙向網路效應是一種「不可分叉」的財產。

然而,雖然 TVL 確實為貨幣市場提供了一定程度的防禦性,但細微差別在於詢問這些財產是否也不受補貼。想像一下,一個資本雄厚的團隊出現了,不僅分叉了 Aave,還設計了精心設計的 5000 萬美元激勵活動來獲取 Aave 的用戶。

假設競爭對手能夠達到有競爭力的流動性門檻,鑑於貨幣市場本質上是無差異的,可能就沒有太多動力轉回 Aave。

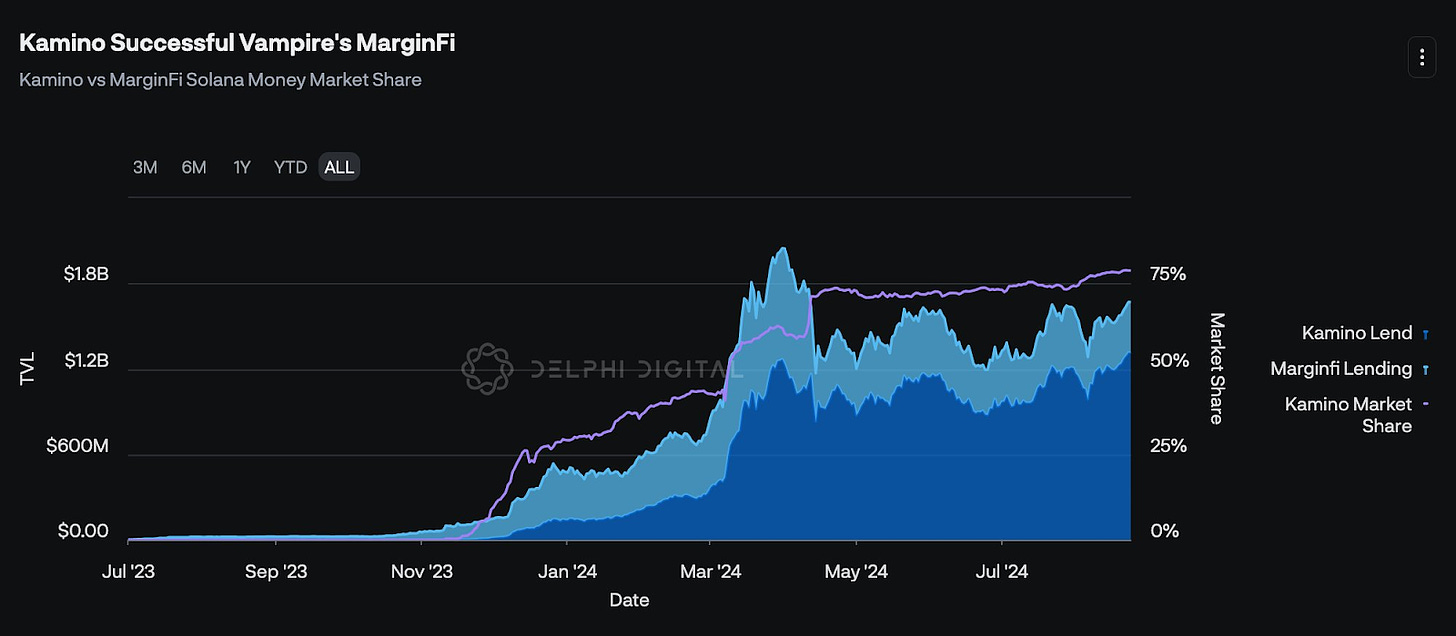

需要確定的是,我認為短期內不會有人成功地吸血 Aave。補貼 120 億美元的 TVL 是一項艱鉅的任務。然而,我認為對於尚未達到這一規模的其他貨幣市場來說,它們面臨著失去有意義的市場份額的風險。 Kamino 為我們提供了 Solana 生態系的最新先例。

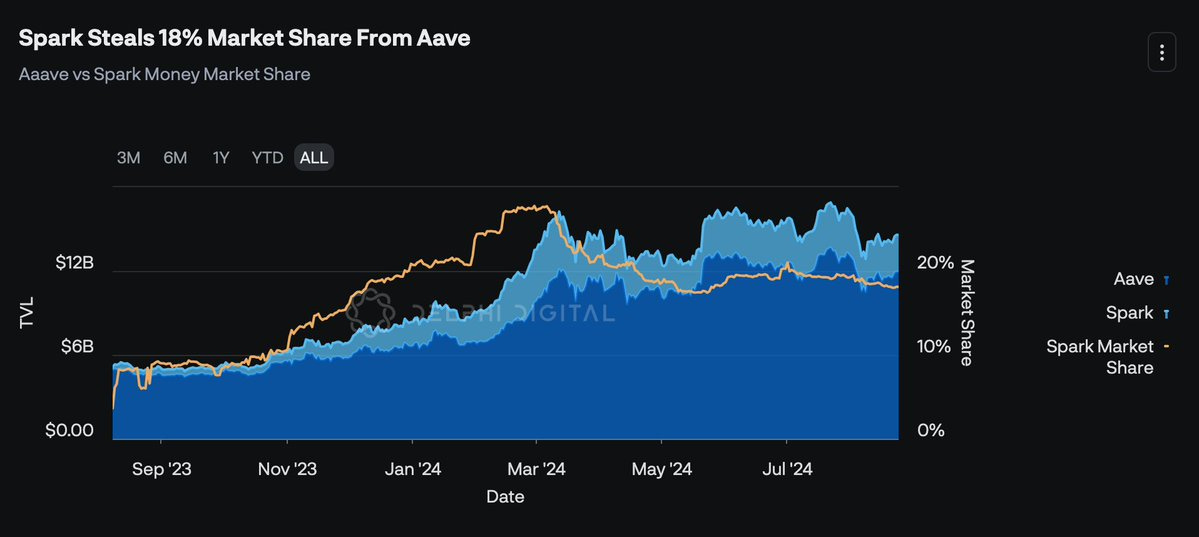

此外,還值得注意的是,雖然 Aave 等較大的貨幣市場可能不受新興競爭對手的影響,但它們可能無法完全抵禦尋求橫向整合的應用。 Spark 是 MakerDAO 的借貸協議,在 2023 年 8 月推出自己的 Aave fork 後,現已從 Aave 手中奪取了超過 18% 的市場份額,算是 MakerDAO 打出的一個好牌。

因此,在缺乏一些其他不易補貼的資產(例如嵌入 DeFi 市場結構中的 CDP)的情況下,借貸協議在結構上可能並不像人們想像的那樣具有防禦性。

再次問自己——如果我分叉這個應用,並獲得 5000 萬美元的代幣補貼,我可以竊取並保持市場份額嗎? – 我認為對大多數貨幣市場來說,答案其實是肯定的。

DEXs - 去中心化交易所

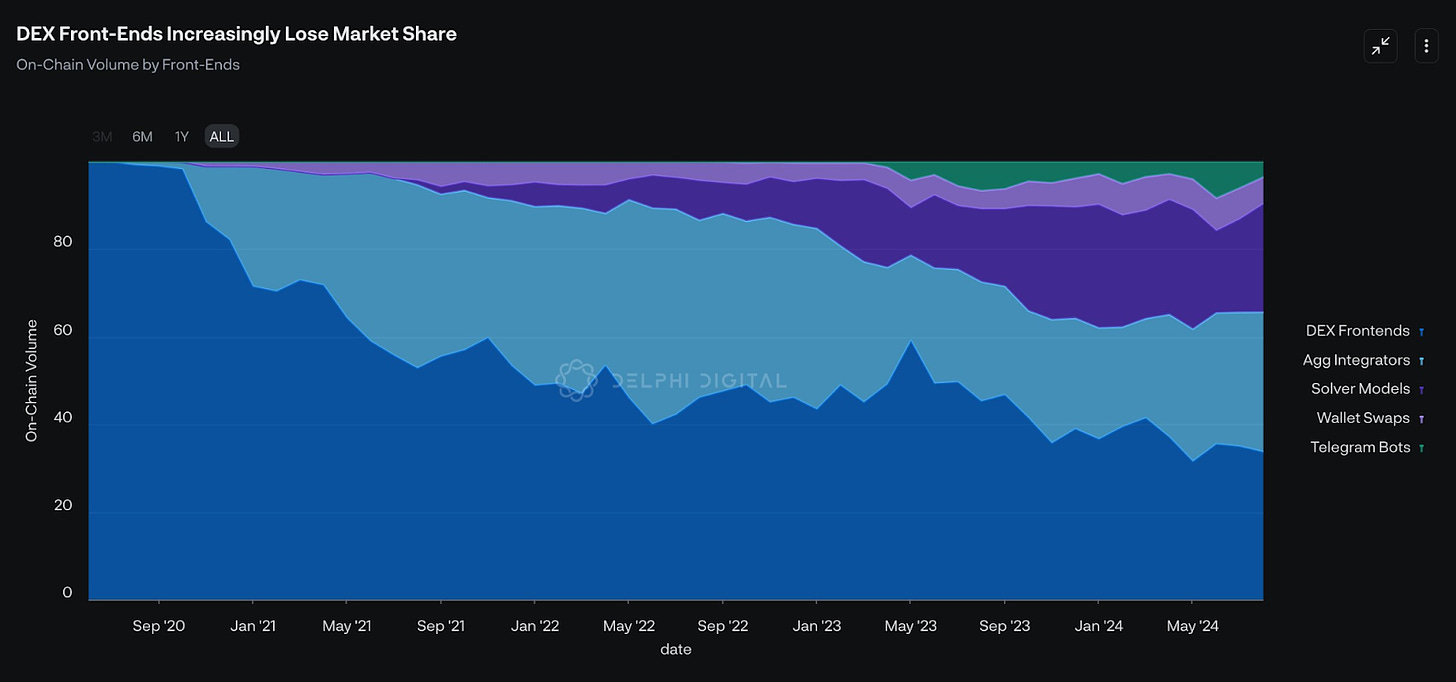

聚合器和可替換前端的流行使得 DEX 市場的防禦性問題變得更加微妙。從歷史上看,如果你問我哪種模式更具防禦性——去中心化交易所還是聚合器——我的答案顯然是去中心化交易所。

歸根結底,鑑於前端其實只是一個包裝,聚合器之間的轉換成本本質上較低。

相反,鑑於 DEX 擁有流動性層,使用流動性較低的 DEX 會帶來更高的轉換成本,也就是用戶會遇到的滑價導致虧損。因此,鑑於流動性是不可分叉的,並且更難以大規模補貼,我認為去中心化交易所實際上更具防禦性。

雖然我預計從長遠來看這一點仍然成立,但我相信最終平衡可能會傾向於前端的選擇將捕獲越來越多的價值。

我的想法可以歸結為四個原因:

流動性比你想像的更像是一種商品

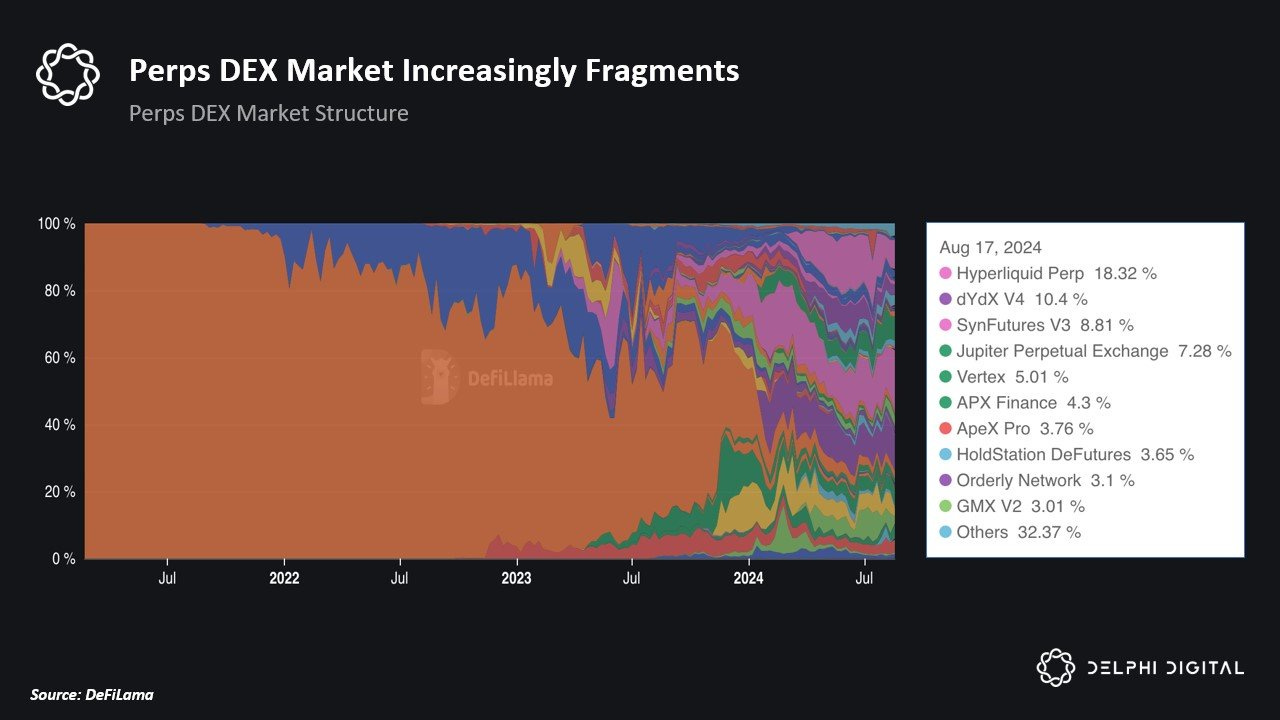

與 TVL 類似,雖然流動性本質上是「不可分叉」的,但它也不能免受補貼。整個 DeFi 歷史上有許多先例似乎都強調了這個邏輯(例如 SushiSwap 吸血鬼攻擊)。衍生品市場的不穩定結構也反映出僅憑流動性無法充當具備可持續性的護城河。

鑑於引導流動性的門檻低,無數新興的衍生品交易平台能夠迅速獲得市場份額。

在不到 10 個月的時間裡,根據交易量我們可以推估 Hyperliquid 現已成為以最受歡迎的衍生品交易平台了,超過了 dYdX 和 GMX,這兩家公司一度分別佔據了整個 Perps 市場 50% 以上的份額。

前端正在進化

如今,最受歡迎的「聚合器」是基於意圖的前端介面。這些前端將外包給「解決者」網路,這些「解決者」競相為用戶提供最佳的執行操作。

重要的是,一些基於意圖的 DEX 也利用鏈下流動性來源(即 CEX、做市商)來實現。這使得前端能夠繞過流動性引導階段,並立即提供有競爭力且通常更好的執行操作。直觀上,這同時也破壞了鏈上流動性作為現有 DEX 的護城河。

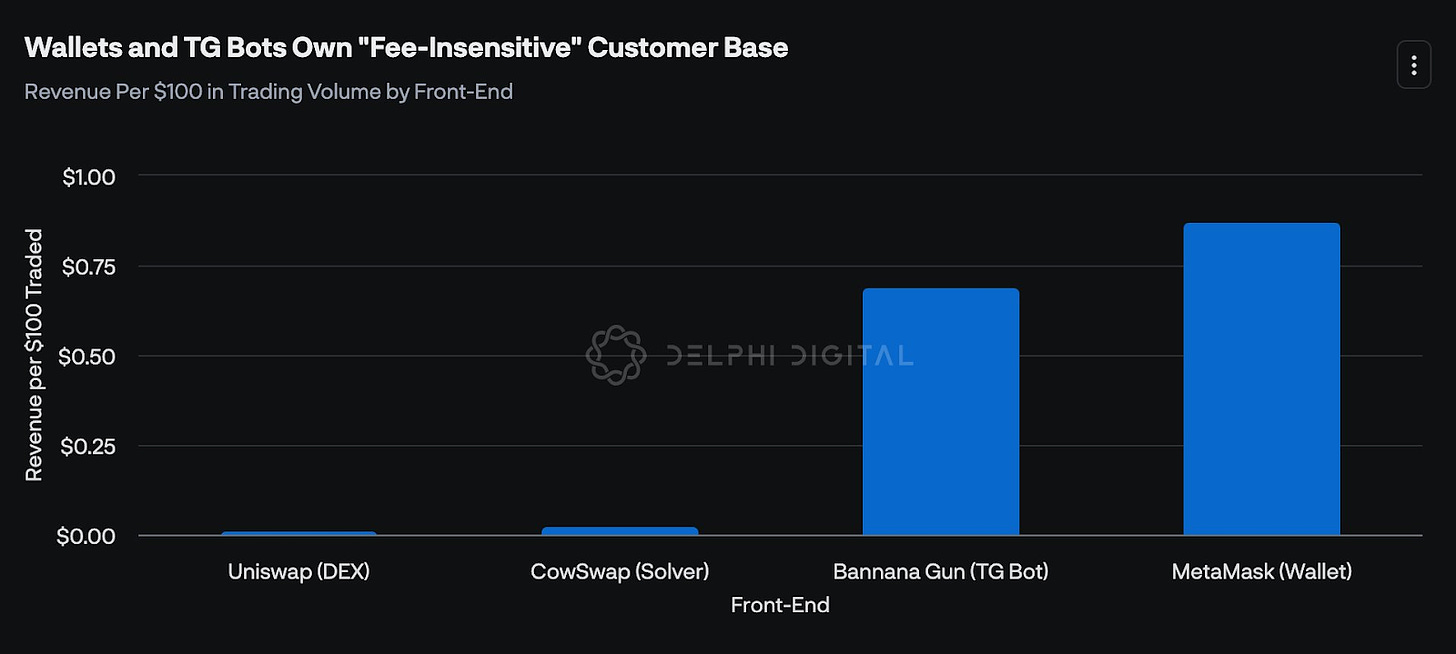

前端擁有終端使用者的話語權

在吸引用戶注意力的部分,前端擁有極高的議價能力。這可以使前端能夠達成獨家交易或進行垂直整合。

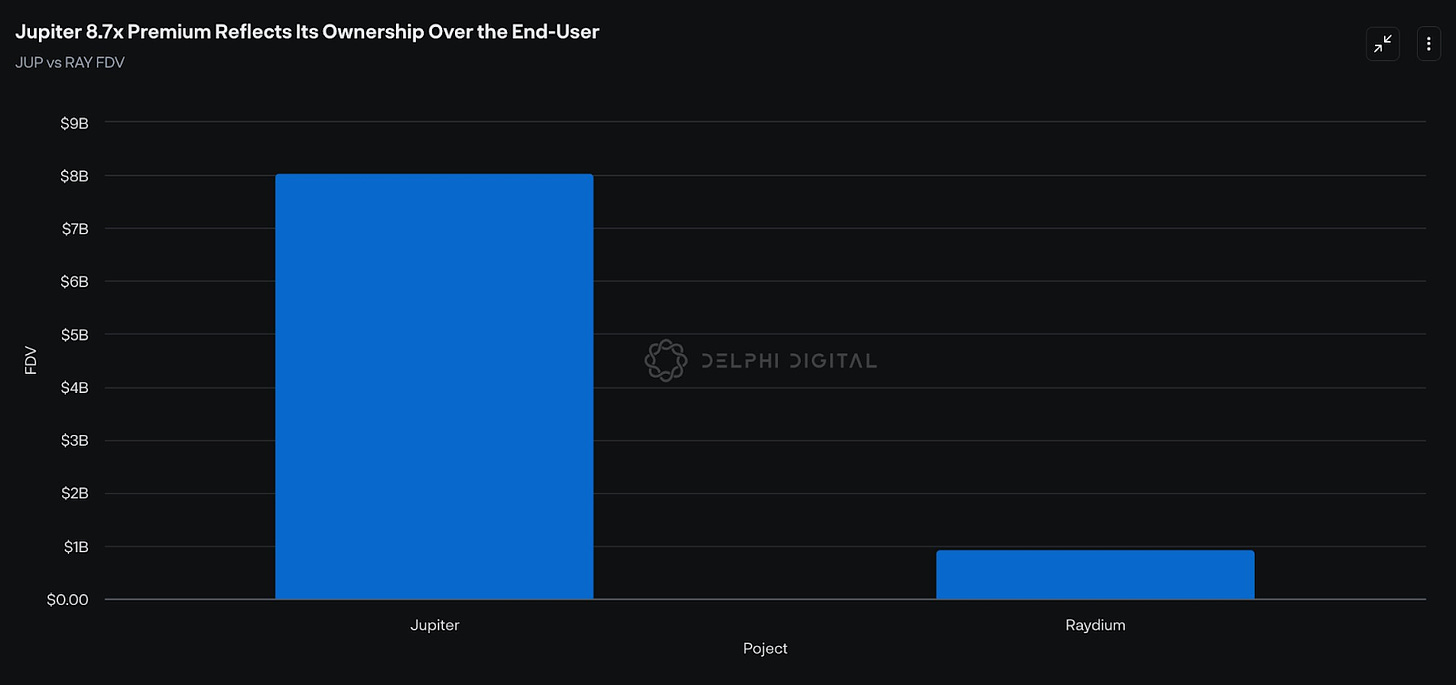

透過利用其直覺的前端和對終端用戶的所有權作為籌碼,Jupiter 現在是所有鏈中衍生品交易所之一。此外,Jupiter 還成功整合了自己的 launchpad 和 SOL LST,並計劃建立自己的 RFQ/solver 模型。

考慮到 Jupiter 與用戶的距離很近,JUP 的溢價至少在某種程度上是合理的,儘管我預計這個溢價遲早有一天會消失。

此外,作為終極前端,沒有人比錢包更接近用戶。透過在手機端中擁有散戶量體的一大優勢,錢包可以存取最有價值的訂單流——「也就是對費用不敏感的元素」。鑑於錢包本身就存在較高的轉換成本,這使得 MetaMask 等錢包提供商透過策略性地向散戶打出便利性這一張牌,而不是精細的執行成本考量來賺取超過 2.9 億美元的費用。

此外,雖然 MEV 供應鏈將繼續發展,但有一件事將被證明——誰擁有最獨特的訂單流訪問權限,價值將不成比例地增加。

換句話說,所有正在進行的重新分配 MEV 的舉措——無論是在應用層(例如 LVR 感知的 DEX 等)還是更接近核心層(例如加密內存池、TEE 等)——都將不成比例地使最接近的人受益。

這意味著協議和應用程式將變得越來越“薄”,而錢包和其他前端由於靠近最終用戶而變得“更厚”。

我將在未來的題為「胖錢包論文」的報告中進一步闡述這個想法。

備註:

-

LVR:Loss-Versus-Rebalancing, 再平衡損失

-

TEE:Trusted Execution Environment,可信任執行環境

概念化護城河 - 需要關注不斷創新的團隊

需要明確的一點是,我預計流動性網路效應仍將導致贏者全拿的現象出現。但我相信我們離這個未來還很遠。因此在中短期內,孤立的流動性可能繼續會被證明是一條無效的護城河。

相反,我認為流動性和 TVL 是更多的先決條件,真正的防禦性可能來自品牌等無形資產,基於更好的用戶體驗差異,最重要的是不斷推出新功能和產品。

這意味著 Uniswap 克服 Sushi 吸血鬼攻擊的能力是他們「超越創新」Sushi 的主要關鍵。同樣,Hyperliquid 的迅速崛起是因為該團隊有能力建立可以說是有史以來最直觀的 DEX,同時不斷推出新功能。

簡而言之,雖然流動性和 TVL 之類的東西肯定可以得到新興競爭對手的補貼,但一個永不停止前進的團隊卻不能。因此,我預計可持續獲取價值的應用與永不停止創新的團隊所打造的應用之間將存在高度相關性。

在一個幾乎不可能獲得護城河的行業中,這可以說是最強大的防禦力來源。

Alvin

熱愛充滿變動與挑戰的環境,保持學習熱忱與輸出習慣

Further Reading

延伸閱讀

觀看更多熱門文章