NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

本文目錄

除了交易賺價差,加密貨幣還有很多種賺錢方法,這篇文章整理了 9 種不交易也能賺錢的方法。

本文很長,建議直接點選右方目錄到達你想了解的段落。

這裡指的加密貨幣賺錢主要是指賺幣,賺到更多加密貨幣,如果想賺錢,得把賺到的加密貨幣出金換成台幣或美金等法幣。

加密貨幣價格會持續波動,如果剛好遇到幣價下跌,就算賺到幣,換成台幣後可能也沒剩多少利潤。目前加密貨幣中價格波動最小的,就是所謂的美元穩定幣,這種幣的價格通常鎖定在 1 美元上下,波動極小。

還不太了解穩定幣的可以看這一篇:

穩定幣是什麼?介紹 10 種主流穩定幣|分析詐騙、脫鉤、崩盤風險

小提醒:雖然美元穩定幣價格錨定美元,依然有脫鉤風險,請務必了解手上的幣是什麼東西,也做好風險控管。

「不交易也能賺錢的九種加密貨幣賺錢方法」。

|

超級懶人 (沒錢包) |

交易所活存定存 |

|

超級懶人 (有錢包) |

放貸 |

|

是某特定項目信仰者 |

質押 or veToken |

|

不懶惰又愛嘗鮮 |

流動性挖礦、領空投、IEO |

|

喜歡鑽研各種金融商品追求獲利最大化 |

LSD |

小提醒:不要把所有雞蛋放一個籃子裡,風險務必要分散。

1. 交易所活存定存:在 CEX 存款賺利息

目前加密貨幣領域裡沒有銀行,最像銀行的是中心化交易所 (CEX),但交易所依然不是銀行,現階段還沒有完善的監管法規來規範交易所,存在交易所裡的資產也沒有存款保險。

一旦把加密貨幣存進中心化交易所,就等於把幣的主導權交給交易所,交易所會提供我們一個帳戶,帳戶裡有存入的加密貨幣,可以開始交易或轉出轉入,但這些幣其實是在交易所的錢包裡,主控權在交易所手上。

雖說主控權在交易所手上,但交易所理論上也不該隨意動用挪用客戶資產,2022 FTX 交易所倒閉事件之後,許多主流交易所都公開了資產證明 (POA) 與儲備證明 (POR),讓外界可以隨時檢查交易所資產狀況,隨時警戒是否出現不當挪用。

銀行拿我們存進去的錢去做其他操作,會回饋存款利息給我們,通常單純放著就有活存利息,定存則享有更高利率。

交易所不是銀行,存在交易所裡的加密貨幣不會直接有利息,必須把加密貨幣存進交易所的活期或定期存幣服務才會產生利息,把幣存進存幣服務 = 同意交易所把這些加密貨幣拿去做其他操作,操作收益的回饋,再加上有時交易所的短期行銷獎勵,就是交易所存幣利息。

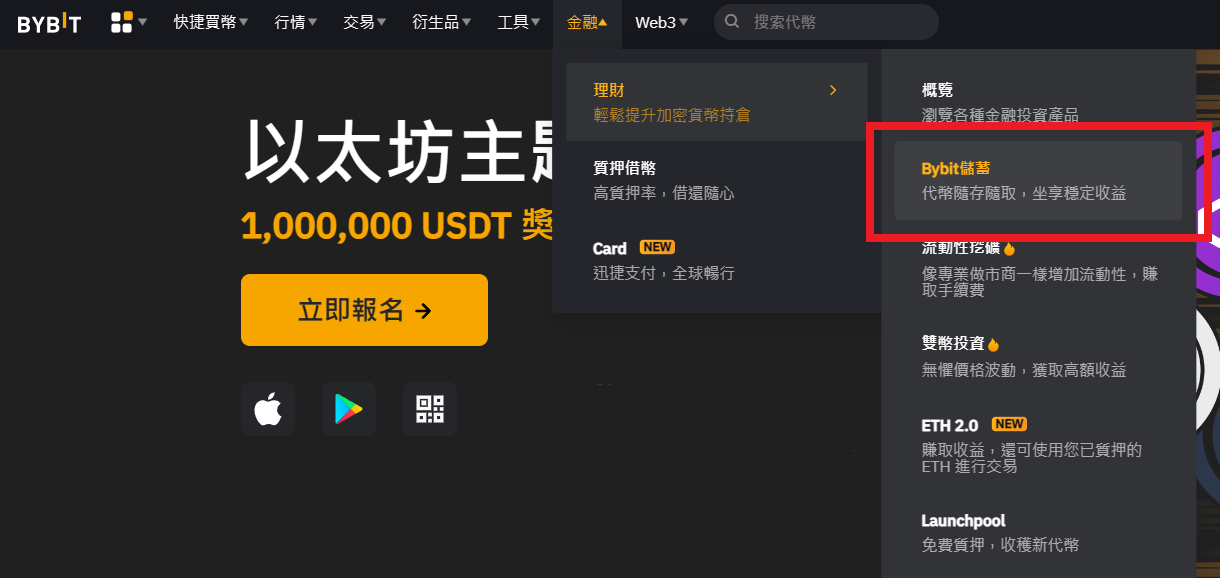

例如 Bybit 交易所在理財區提供 Bybit 儲蓄服務,提供多種幣種與存期選擇。

以交易所活存定存來說,存進去什麼幣,拿到的利息通常就是什麼幣,幣的價格會漲跌,但存進去的幣數量不會變。

想賺幣,單純把幣存進去就會愈來愈多;想賺錢,就得把領到的利息換成錢。

並不是每一間交易所都有提供存幣服務,不同交易所的介面也不太一樣,如果還在評估要開哪間交易所的帳戶,可以先在網路上查詢它是否有提供活存定存等理財服務。

交易所存款賺幣的最大風險是交易所倒閉,務必挑選安全的交易所,時時檢查交易所 POA / POR,以及只投入適當、可承受的金額。

2. 放貸:把加密貨幣借給別人賺利息

在日常生活中,借貸通常是找銀行,或民間借貸機構。加密貨幣領域沒有銀行,但依然有人會有借款需求,如果有暫時用不到的加密貨幣,可以透過一些機制媒合,把幣借給需要的人賺利息。

加密貨幣領域的借貸操作略為複雜一些,先分成中心化交易所與去中心化金融 (DeFi) 兩塊。

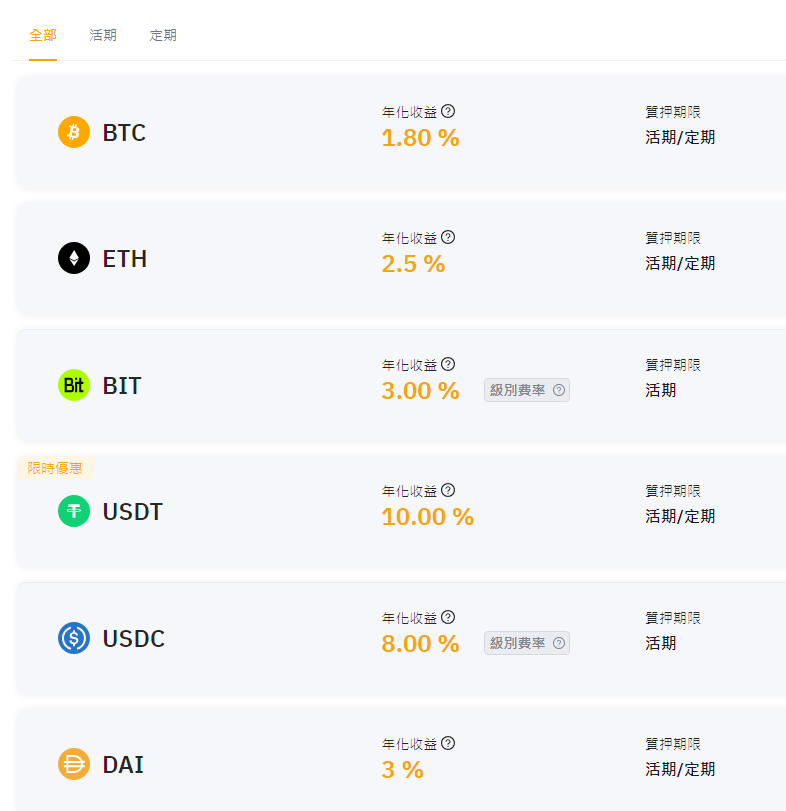

Bitfinex 交易所是 2012 成立的幣圈老字號交易所,跟目前美元穩定幣龍頭 USDT 發行商 Tether 背後是同個團隊。

Bitfinex 交易所的特色之一就是放貸功能,使用者可以把閒置資金拿來放貸,貸款給交易所中需要借款的人。

利率依當下市況而定,若當下開合約交易的人多,做多的人多,資金費率上漲,利率高達 40-50 % 以上,主要貸款給開合約交易的人,通常都是短期借款,雖然利率高,但期限不長,借款後有可能幾小時內就還清。

中心化交易所提供的服務,安全性由交易所負責,交易所會設定各種限制來確保借款人付利息以及還款。

主要風險是交易所倒閉。只要是在交易所內的操作,主要風險幾乎都是交易所倒閉。

至於去中心化金融 (DeFi),使用加密貨幣錢包在鏈上操作,目前 DeFi 的主要借款方式是超額抵押借款,先做超額抵押才能借錢。

不同的抵押資產有不同的超額抵押率。假設抵押價格穩定的美元穩定幣,也許抵押率只需要 110%,抵押 110 塊的美元穩定幣,可以借出 100 塊的其他幣。如果抵押波動較高的加密貨幣,抵押率也許高達 160%,抵押 160 才能借 100。

抵押之外,借款一但成立,還有後續的資產維持率以及清算機制,確保每筆借款都能確實償還。

Defi 安全性由去中心化協議負責,透過智能合約確保每筆借款的利息確實支付,本金確實償還。運作機制看似複雜,實際操作極為簡單,幾乎跟交易所存款一樣簡單,把幣存進去協議裡然後領利息。

只是這畢竟是 DeFi,必須使用加密貨幣錢包操作。

龍頭 DeFi 借貸協議 AAVE,一開始在以太坊上,目前已部署在多條鏈上,是多鏈 DeFi 借貸協議。

在 DeFi 借貸存幣的主要風險是智能合約漏洞,如果合約本身有漏洞被駭客利用,有可能會讓機制崩潰,存在裡頭的錢被捲走,使用時請挑選足以信任的去中心化協議。

3. 礦機挖礦:投入算力獲得區塊獎勵

挖礦是幣圈最古老的賺錢方法,比特幣就是透過挖礦方式產生,這些年來挖礦愈來愈規模化,從一開始只要一台電腦就能挖礦,到組礦機,再發展成礦場。現在只靠一台小筆電,已經幾乎挖不到礦了,不先投資一筆資金組礦機,很難挖礦賺錢。

什麼是挖礦:透過大量硬體算力爭奪獎勵

去中心化運作的區塊鏈,需要持續處理交易、驗證與加密,並打包新區塊。這過程需要節點參與工作,區塊獎勵做為誘因讓人們願意投入參與,把交易統整打包成區塊上鏈的節點會獲得區塊獎勵,以比特幣來說就是給你一點比特幣,撰文當下比特幣的區塊獎勵是 3.125 顆比特幣,如果你作為節點被選到負責打包新區塊,能領到 3.125 顆比特幣 (目前價值將近 30 萬美金)。

不過參與的節點那麼多 (目前超過兩萬個),怎麼決定區塊由誰來打包?比特幣採取 POW (工作量證明) 機制,簡單說就是出一題很難的數學題,由最快算出答案的人贏得這次打包區塊的權利。很難的數學需要很複雜的計算,於是挖礦需要算力,現階段想挖礦,要組專業礦機才有足夠算力參與競爭,個人電腦幾乎挖不到礦。

投入硬體算力,參與計算而後獲得區塊獎勵的行為,是加密貨幣挖礦最初的定義,但慢慢變成一種泛稱,所有在加密領域中 "投入而後獲得加密貨幣" 的行為都可以被稱為挖礦,例如後來發展出的社交挖礦、流動性挖礦、玩遊戲挖礦 ... 等等。

挖礦可以賺什麼幣:比特幣、萊特幣及狗狗幣等

最知名就是挖比特幣,曾經也有大量礦機挖以太幣,不過隨著以太坊從 POW (工作量證明) 轉型成 POS (權益證明),已經不再用挖礦方式產生區塊,使用礦機挖礦的主流幣種愈來愈少。

目前主流幣種中,使用礦機挖礦的有比特幣 (BTC)、萊特幣 (LTC)、狗狗幣 (DOGE),也還有一些採取 POW 機制的冷門小幣可以挖,但小幣的波動性通常更大,風險相對比較高。

以礦機挖礦來說,主要風險是電費與幣價波動,如果幣價下跌太多或電費增加太多,挖到的幣還不夠付電費,購買礦機的成本也無法回收。

4. 質押 (Staking):另一種形式的挖礦,鎖定加密貨幣獲得區塊獎勵

上一段的挖礦,一般是指在 POW 機制的區塊鏈上,投入算力賺取區礦獎勵的行為;若是在 POS 機制的區塊鏈上,就不需要解數學題,不需要投入龐大算力計算,但一樣需要節點分工,一樣要選出負責打包新區塊的節點,也有提供區塊獎勵,POS 鏈不挖礦了,改以質押加密貨幣的方式來選出節點和分配區塊獎勵。

質押操作上跟存款很像,把幣鎖進去領收益,差別有兩點:

-

質押是鏈上操作,把加密貨幣在區塊鏈上鎖定

-

賺的不是利息而是區塊獎勵

和礦機挖礦的不同則是不用組礦機,相同之處是都是賺取區塊獎勵,都是投入資源維護區塊鏈安全,但投入的資源不同 (POW 投入算力,POS 投入加密貨幣質押)。

質押 (Staking) 一開始定義是這樣,後來也變成一種泛稱,泛指所有在鏈上鎖定資產賺取收益的行為。

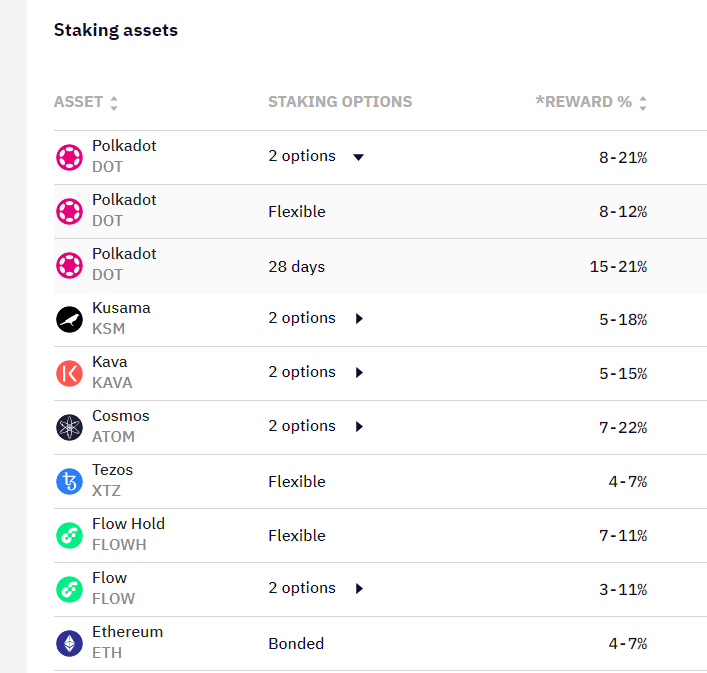

質押是鏈上操作,需要使用加密貨幣錢包。考量到錢包使用對新手而言難度較高,有些中心化交易所提供質押服務,這能視為一種代質押操作,交易所幫忙把我們存在交易所帳戶中的幣拿去鏈上質押,賺取收益,交易所會賺一點抽成。

中心化交易所 Kraken 質押頁面,Kraken 是 2011 成立的老字號交易所。

透過中心化交易所質押,交易所到底有沒有真的拿去質押我們不容易確定,在交易所操作就是圖個方便,若真的想參與鏈上操作,真的想成為維護區塊鏈安全的一份子,建議自己學會加密貨幣錢包使用,自己在鏈上質押。

質押最大的風險有二,其一是時間,解除質押要等一段期間 (常見解鎖期從 7-28 天都有),遇到意外根本來不及逃。其二是遇到鏈上做壞事的人,通常來說針對作惡的節點會有處罰機制,如果質押時剛好委託到作惡的節點,有可能會因為被處罰而有部分損失。

5. veToken 較具風險的類質押賺幣:鎖定加密貨幣賺取協議收入

veToken 操作跟質押非常像,都是將加密貨幣在鏈上鎖定然後賺取收益,但背後運作機制與收益來源不同。

veToken 是一種代幣治理模型,ve 全文是「voter escrowed」,最初由知名去中心化協議 Curve Finance 開發出來,背後複雜的設計思維我們先跳過,直接講講 ve 模型可以幹嘛用?

有些協議的運作會產生收入,如何分配這些收入?如果直接把收入分配給所有持幣的人,每個人持有幣的時間不一樣,對協議的投入程度也不一樣,似乎不夠公平。

veToken 的方式:

假設有個 AA 協議,代幣是 AA 幣,把 AA 幣在鏈上鎖定,根據鎖定的數量與期間,發給對應的 veAA 幣。例如鎖定一顆 AA 幣一年給一顆 veAA,鎖定一顆 AA 兩年給三顆 veAA,鎖定一顆 AA 三年給六顆 veAA。

不只考量持有的數量,也將願意鎖定的數量與期限一起列入計算,鎖定愈多、愈久,給更多 veToken,收入分配由 veToken 的比例而定。

和質押相同之處:

-

都是在鏈上鎖定資產。

和質押不同之處:

-

鎖定期間 - 質押不一定有固定的鎖定時間,但 veToken 通常必須選擇要鎖定多久。

-

收益來源 - 質押收益來源是區塊獎勵,veToken 的收益則是協議運作的收入。

通常質押什麼幣,就會賺到什麼幣;但 veToken 不一定如此,鎖定 AA 幣,領到 veAA,但被分配的收益可能是其他幣,因為收益來自協議收入,而協議收入由各種不同的加密貨幣組成。

veToken 最大的風險是協議團隊跑路,直接放掉整個協議不營運了,沒有收入產生,沒東西分配,沒有前景之下幣價也不會有未來,而此時手上的幣還鎖定著想逃也逃不掉。

ve 模型後來又有進階玩法,治理結合 DeFi 發展出賄賂機制,屬於進階操作,有興趣可參考:

6. 流動性挖礦:在 DEX 中提供流動性賺幣

可能是九種加密貨幣賺錢方法中最難理解的一種。流動性挖礦也是在鏈上操作,在 DeFi 中提供流動性而後賺取相關收益分配。

先了解一下什麼是「流動性」?

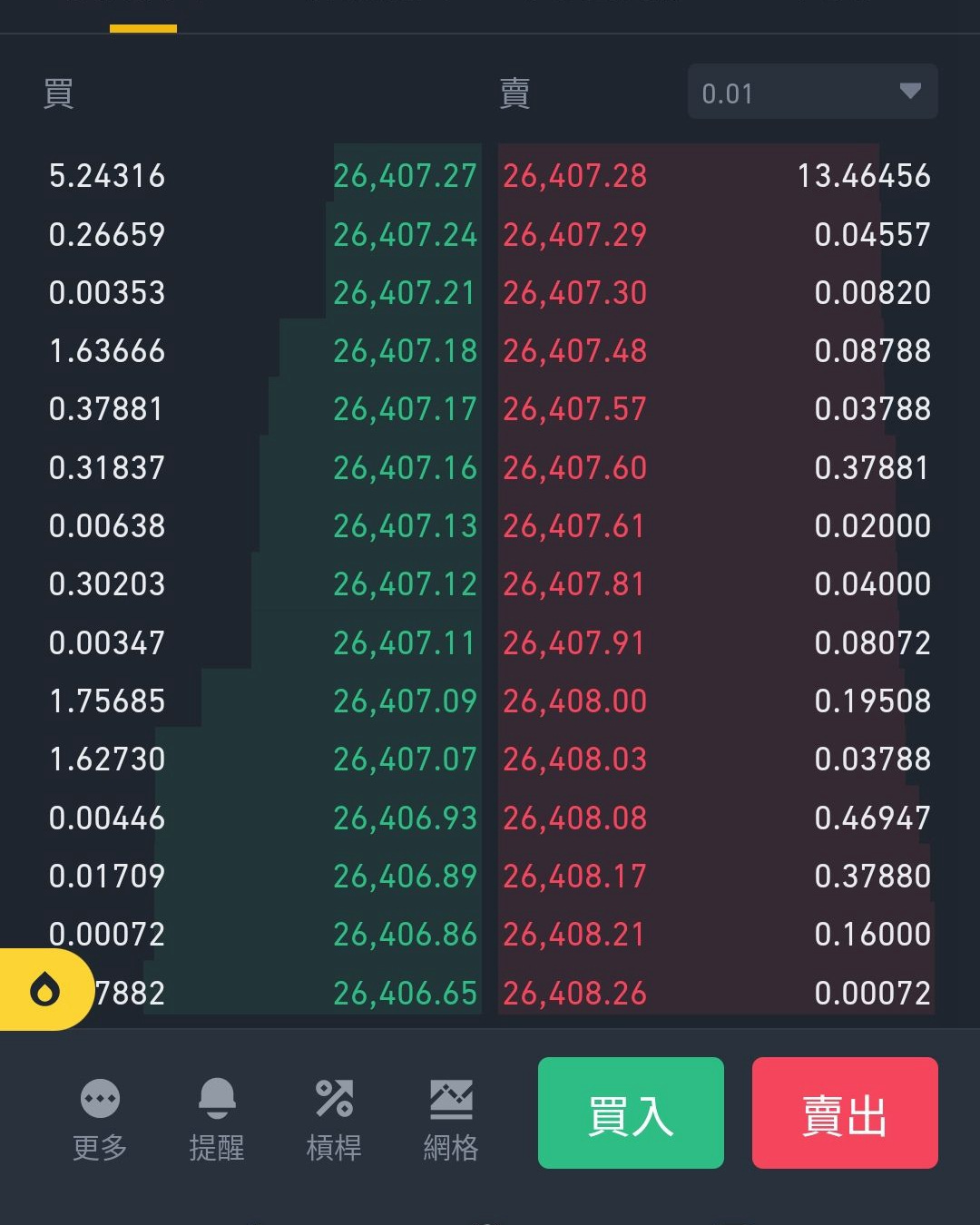

在一般加密貨幣交易所中,或無論在股票、外匯等等交易市場中,應該都看過類似資訊呈現,能看到掛在目前成交價上方下方各有多少買單賣單,各自掛在多少錢和多少數量。

這叫做交易深度,如果深度很淺,表示掛的單量很少,突然來張大額買單或賣單,就能把價格往下砸或往上拉一段。在交易深度很淺的地方交易並不舒服,成交速度也許很慢,價格波動也大,每次下單都要小心大幅滑價,交易體驗不佳。

所有交易所都需要交易深度,於是有一種衍生的服務誕生,叫做做市商,負責在各交易對中提供交易深度創造市場。

少了它們市場波動更劇烈|加密貨幣做市商:市場背後的隱形推手

在去中心化金融 (DeFi) 中,針對交易深度與做市的創新發明:AMM (自動做市商) ,老樣子先跳過複雜的設計背景,直接講講這到底是怎麼一回事。

簡單說就是去中心化交易所 (DEX) 需要流動性來創造交易深度,使用者把手上的幣作為流動性提供給它作為流動性使用,它不只回饋一定比例的交易手續費,有時還會提供額外的流動性獎勵。

參與流動性挖礦會賺到什麼幣?這裡有點複雜,理論上流動性挖礦賺到的是份額 + 流動性獎勵,看注入流動性的是哪個池?裡頭是哪幾種幣組成?份額部分就是賺到這幾種幣,流動性獎勵通常用交易所自身代幣來發,例如 Pancakeswap 交易所的流動性獎勵會發他們的代幣 CAKE,偶爾也會有一些跟其他項目的合作,可以同時賺到其他項目的幣。

在流動性挖礦中,因為偶爾會有這些各項目合作發獎勵的情況,有時候可以做到雙挖 (同時領到兩種代幣獎勵) 甚至三挖 (同時領到三種代幣獎勵)。

流動性挖礦是在去中心化交易所 (DEX) 中才有的賺錢方法,必須透過加密錢包才能參與。

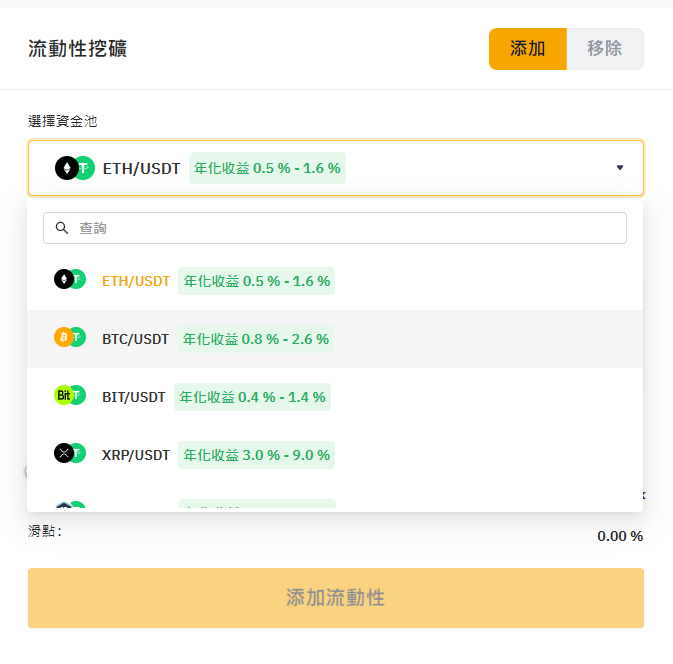

但有些中心化交易所也提供代流動性挖礦的服務,只要有交易所帳戶,就可以直接在交易所中把帳戶資產拿來做流動性挖礦操作。

Bybit 交易所的理財區也有提供流動性挖礦的服務,提供多個不同的資金池選擇。

流動性挖礦的風險,主要是合約漏洞。若合約有漏洞被駭客利用,可能會讓資金池裡頭的錢被捲走,使用時請挑選足以信任的去中心化交易所 (DEX)。或流動性嚴重失衡時,會導致投入的資金很難撤出,所以也要時時確保資金池內的流動性狀態。

如果是透過中心化交易所參與流動性挖礦,那風險還要加上交易所倒閉可能。

7. 空投 (airdrop):直接把幣丟到你錢包裡,通常是新幣行銷獎勵

在加密貨幣領域,空投的意思是直接把幣大量發到某些鏈上地址中,直接送幣給一批人,宅配到府,直接發到地址裡頭。

但空投並不算是一種不勞而獲,比較接近有勞而獲。

為什麼項目方要直接發幣送人?常見兩個原因,其一是為了行銷,類似行銷獎勵。必須先使用他們的服務,或是再加上要分享推廣 (例如 twitter 上轉推 & 標記朋友),達成某些條件後符合空投資格,就會空投幣到地址中。

另一種是獎勵早期使用者,某些項目在開始運作的時候沒有發幣,運作一段時間之後才決定發幣,這時候可能為了想獎勵早期使用者,感謝他們在項目早期的支持,會依據某些條件空投幣給這些使用者。

基本上都是必須先做一些事,滿足某些條件後才有機會被空投,所以說是一種有勞而獲。

說起來很美好,實際上沒有這麼簡單。為了避免大家只是為了投機來搶食這些空投的幣,就像臉書抽獎貼文會有很多人去湊個機會,但未來也不會成為真實客戶,項目方通常不會把空投條件寫得太清楚,清楚明白的往往是一些很小額的空投,潛力比較大的則是曖昧不明模糊不清。

也就是說,很難明確具體的知道要做到哪些事情,可以領到多少空投幣,有時候簡單做幾件事就領到空投,有時候做了一大堆還是沒領到。

空投是一種有勞而獲,但有勞不一定有獲。

也因為往往是模糊不清,想要領空投,會需要快速的掌握資訊,例如追蹤某些有空投可能項目的官網及 twitter,或某些空投資訊整理網站。

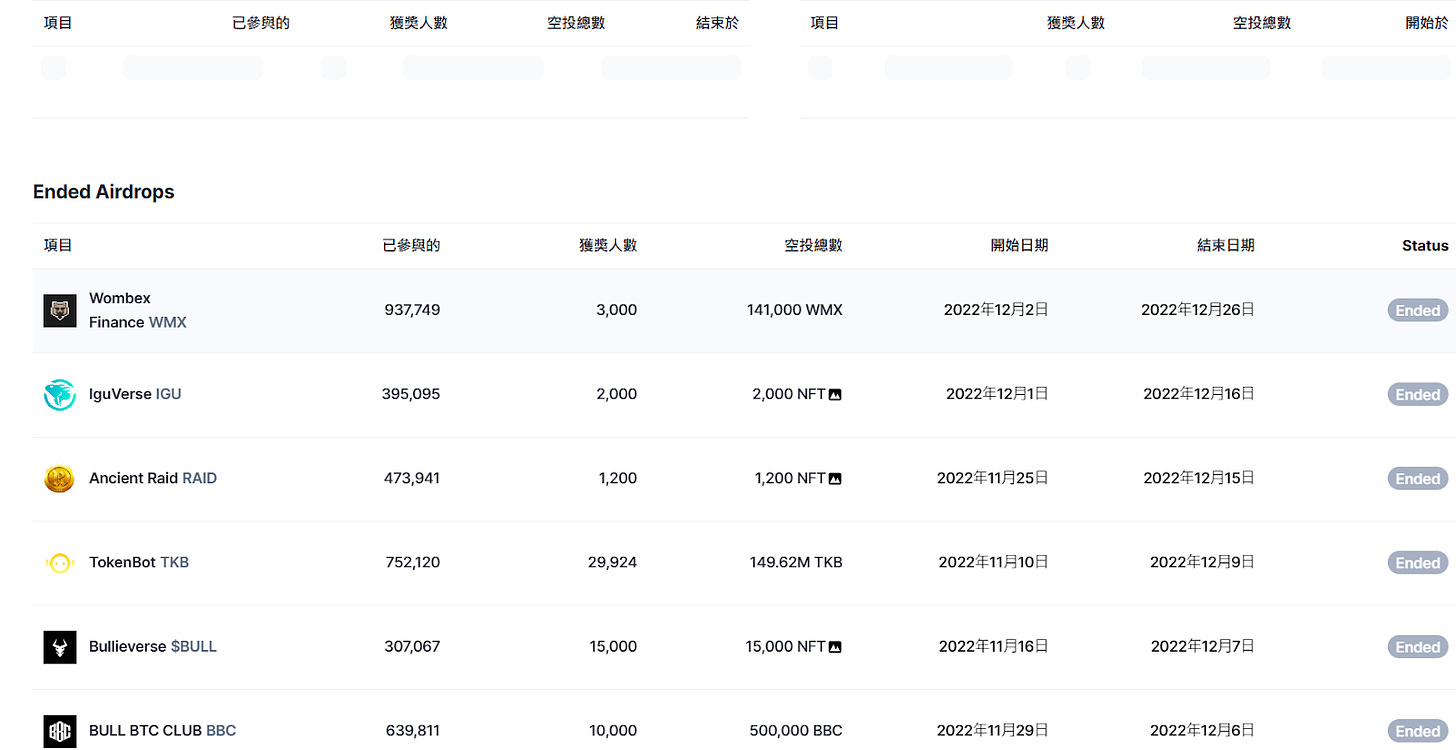

幣圈知名資訊網站 coinmarketcap 中就有一頁統整它們掌握的空投資訊。

交易所有時候也會有空投活動,可以密切關注各交易所最新資訊。

空投的最大風險是有勞卻沒獲,做的很辛苦卻還是沒領到空投。以及過程中可能各種操作失誤導致重要資訊外流,或是合約授權錯誤等等。

重要提醒:也有些詐騙會用空投的方式來做,空投假的幣到錢包裡,嘗試賣出的時候可能就會做出錯誤的合約授權導致錢包中資產被盜走。

8. IEO:交易所新幣活動 - 挖礦或優惠價買幣

你參與過股票抽籤嗎?曾經有過一段時間,抽到新股上市幾乎等於賺錢保證。

股票在上市前,因為數量有限 + 為了吸引人們投資搶購,會做一些操作,其中一個就是抽籤來讓某些人擁有提早購買的資格。大家看好的股票,上市之後通常會漲一段,如果能在上市前就先用優惠價格承購,幾乎一定賺錢。

來到幣圈,不同的是沒有了上市規範,但一樣有項目需要資金,透過公開發行代幣來籌資。最一開始是 ICO - 首次公開代幣發行,曾經紅極一時但因為缺乏監管,很難掌控籌資項目的品質和後續發展,太多明星項目就這樣殞落,參與投資 ICO 的投資人一片血流成河。

後來發展出了 IEO - 首次交易所發行,跟 ICO 相比,ICO 是由項目方直接對市場發行代幣籌資,IEO 則是透過交易所操作,對交易所的客戶們發行代幣籌資。

相對來說,交易所為了不砸掉自己招牌,會做至少初步的把關和審核,過濾掉完全不行的項目。也因為透過交易所,只要有交易所帳戶就能參與,不需要使用加密錢包,使用門檻上低了很多。

有潛力的項目大家都想參與,僧多粥少之下,交易所會設定各種機制篩選,例如需要持有交易所的代幣多少顆,認購時也會設定限額,但就像股票抽籤一樣,參與 IEO 能讓我們在上市前用更低的成本買到幣,有時候甚至不用買,而是直接空投新幣。

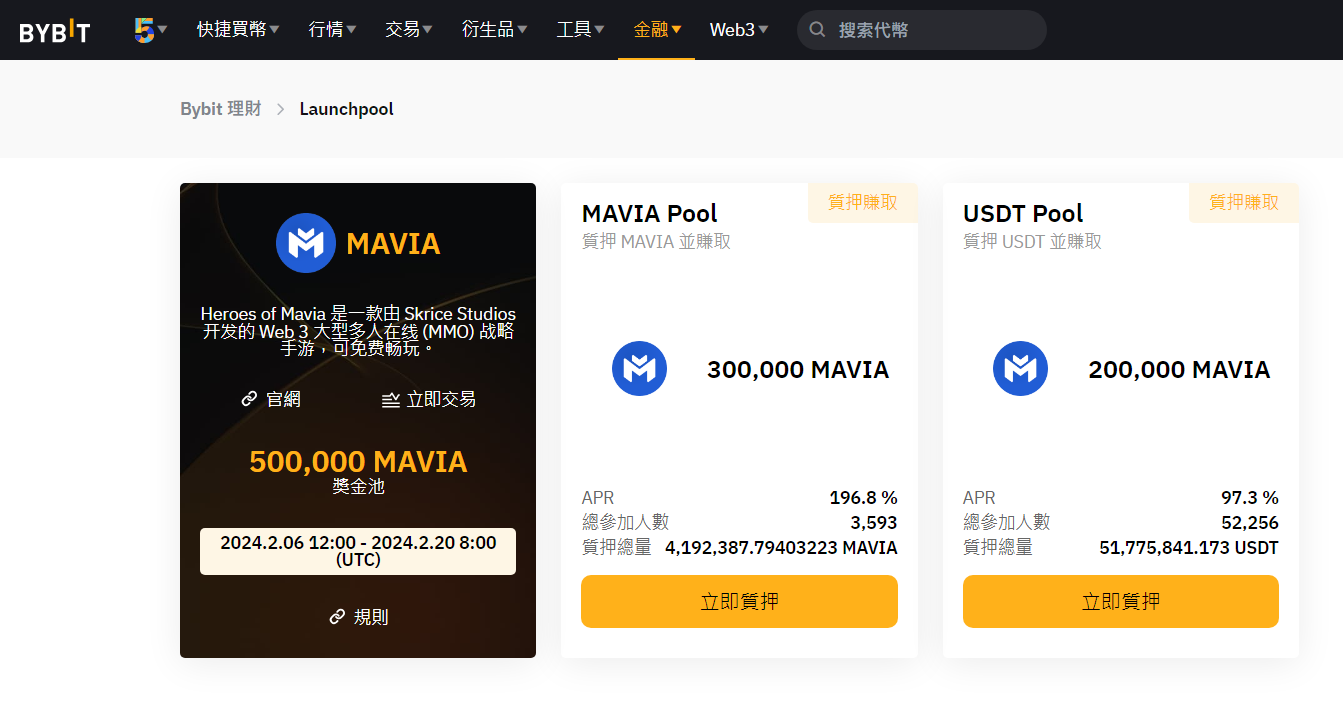

各家交易所會規劃自己的 IEO,詳細項目內容與規則要密切關注交易所的資訊更新,通常功能名稱會稱為 Launchpad / Launchpool。

IEO 的主要風險就是買到爛項目,項目上市之後反而價格崩盤,項目方跑路 ... 等等。有時交易所設定的條件需要持有太多交易所自身代幣,這部分也可能會有一點風險。

類似的方式也有去中心化交易所 (DEX) 版本,IDO - 首次去中心化交易所發行,概念一樣,只是操作單位從中心化交易所換成去中心化交易所,必須有加密貨幣錢包才能操作 IDO。

基本上無論 ICO / IEO / IDO 都算是一種一級市場,直接從項目方手中買幣,通常能得到最優惠的價格條件:

加密貨幣投資一級(初級) 市場與二級(次級) 市場概述、參與教學

9. LSD:流動性質押,利用質押憑證做二次操作

Liquid Staking Derivatives,簡稱 LSD,概念上是前面提到的質押 (Staking) 的衍生品。

假設有 10 顆以太幣,拿來質押賺取區塊獎勵,質押是在鏈上鎖定,質押後代幣被鎖定,除了等待區塊獎勵入帳之外沒有別的事情可以做。這 10 顆以太幣被鎖定了,我失去了它們的流動性,同時賺取質押收益。有沒有可能不要失去?流動性跟質押收益我都要?

因為有這樣的需求,就有了 LSD - 流動性質押衍生品 的出現。

如何運作?

假設有個 LSD 項目叫做 A,是以太幣的流動性質押衍生品,平常質押以太幣是直接透過官方工具質押,如果透過 A 做質押,質押後 A 會提供一個質押憑證,證明有幣透過 A 質押在以太鏈上。

憑證也是一個加密貨幣,假設叫做 aETH。每持有一顆 aETH 表示有一顆以太幣透過 A 質押,當有區塊獎勵發生時,A 把收益發給持有 aETH 的人。同時我們還可以拿 aETH 去做其他操作。

日常生活中其實有類似的例子:借據、支票。假設有張一個月後能領現的 100 萬支票,雖然現在還不能領這筆錢,但一個月後就能領,這時候若有用錢需求,憑著這張支票,也許有人會願意先跟我做交易,先借我錢或是讓我賒帳,又或者是直接買斷這張支票。雖然現階段我身上沒有錢只有這張支票,但這張支票是一個憑證,證明我一個月後能領到 100 萬的憑證。

aETH 就是一個憑證,證明有對應的以太幣質押中的憑證,憑這個憑證,可以再去做其他的交易,例如流動性挖礦,或是抵押借款。

這是相對更複雜的賺錢方式,需要做更多功課,也要對金融和加密貨幣操作有一點程度的熟悉。

LSD 的風險也相對複雜,其一是項目方做壞事,透過 A 做質押,如果 A 懷有惡意,這筆資產的風險就很高。另外還有智能合約漏洞、操作失誤等等風險。

以上是「不交易也能賺錢的九種加密貨幣賺錢方法」,每種方法都有優缺點,了解自己適合那種賺錢方法:

|

超級懶人 (沒錢包) |

交易所活存定存 |

|

超級懶人 (有錢包) |

放貸 |

|

是某特定項目信仰者 |

質押 or veToken |

|

不懶惰又愛嘗鮮 |

流動性挖礦、領空投、IEO |

|

喜歡鑽研各種金融商品追求獲利最大化 |

LSD |

小提醒:不要把所有雞蛋放一個籃子裡,風險務必要分散。

最後的最後,想要透過加密貨幣賺錢,當然得先有加密貨幣:

怎麼購買加密貨幣?在哪裡買虛擬貨幣?|手把手買幣新手教學

網站聲明

聲明:本網站中如有任何內容涉及尚未於香港取得虛擬資產交易平台經營牌照的虛擬資產交易平台,包括但不限於文字介紹、圖片、優惠、活動等、均只提供予香港特別行政區以外地區用戶。根據香港《2022 年打擊洗錢及恐怖分子資金籌集(修訂)條例》,2023 年 6 月 1 日後,所有於香港經營業務或向香港投資者積極推廣其服務之中央虛擬資產交易平台,將須獲香港證監會發牌並受其監管,任何相關無牌活動乃屬刑事罪行。如欲了解法例詳情及細節可查詢香港證監會網頁。以上內容及觀點皆為參考且不構成投資建議,亦不代表每日幣研觀點和立場。

東東

加密貨幣愛好者 | 2017 入圈,認為區塊鏈是下個世代的網路,期待區塊鏈與加密貨幣普及到日常生活的那一天。