NEW EVENT

最新活動

BG Wallet

OKX

幣安

HOT ARTICLES

熱門文章

Featured Articles

專題精選

在去中心化金融 (DeFi) 裡,兩位數如十幾%、幾十% 報酬率並不算少見,甚至偶爾還會看到三位數破百% 數字,相比銀行存款利率只有 1-2%,超過 3% 就叫做高利,股票或債券配息殖利率 3-8%,DeFi 常見二到三位數報酬率,高的彷彿天方夜譚,像極了詐騙。

但這並不是詐騙,也不是來自龐式吸金,背後是完整的市場供需與行銷激勵機制,這篇文章將說明 DeFi 借貸協議背後的機制,了解為什麼 100% 報酬率在 DeFi 中其實很合理。

本文重點:

-

利率的本質是金錢的租金

-

去中心化金融,少掉中介操控,一切回歸市場供需

-

借的愈多,利率愈高;存的愈多,利率愈低

-

市場供需 + 早期額外行銷獎勵 = DeFi 的高報酬率來源

-

高報酬合理,但高報酬通常不會長期持續,還是要小心詐騙

在開始說明 DeFi 借貸利率機制之前,我們先來了解金錢利率的本質。

利率的本質是金錢的租金

日常生活中會接觸到多種利率,存款利率、學貸利率、信用卡循環利率、車貸房貸利率。

-

存款方:存一筆錢進銀行讓銀行拿去使用,銀行提供利息回饋

-

借款方:從銀行借一筆錢拿去使用,支付利息給銀行

暫時不需要用錢的人把錢提供給需要的人使用,這筆錢做為標的物,提供的人收利息,使用的人付利息,是不是有點像繳租金?就像租房,提供房子的人收房租,使用房子的人付房租。租金概念是付錢得到使用權 (但不擁有所有權)。

需要使用一台車但不需要擁有一台車:付租金租車;

需要住一間房但不需要或沒辦法擁有一間房:付租金租房;

需要使用一筆錢但還沒擁有那麼多錢:付租金使用它 ( = 支付利息借款)。

銀行的存款借款運作方式

把錢存在銀行,銀行發利息給我們,這利息從哪裡來?

銀行必須把這些錢拿去用,才能賺錢來發利息。

最基本作法是銀行把錢貸款給需要借錢的人,跟他們收利息,貸款利率比存款利率更高,銀行從中賺取利差。銀行賺的當然不只利差,當人們存一萬塊進銀行,銀行能貸款出去的遠超過一萬塊,基於政府規定的存款準備率所創造出的貨幣乘數,人們存一萬塊進銀行,銀行能貸款出去的是好幾萬甚至十幾萬。

舉例試算:

存一萬塊進銀行,銀行提供 1.5% 存款利率,每年支付 $150 利息,另一方面,銀行把這一萬塊變成六萬塊貸款出去,跟借款人收 2.5% 貸款利率,每年收 $1500 利息。$1500 - $150 = $1350 利差,這是銀行的獲利方式之一。

不過利率高低通常不是銀行說了算,基本利率由政府制定,銀行本身能調整的空間不大;存款準備率也是由政府制定,每收到一塊錢存款,銀行能貸多少錢出去,用多少利率貸出去,都受政府政策影響,所以說金融業是受政府影響很大的產業。

DeFi lending/borrowing 借貸協議運作機制

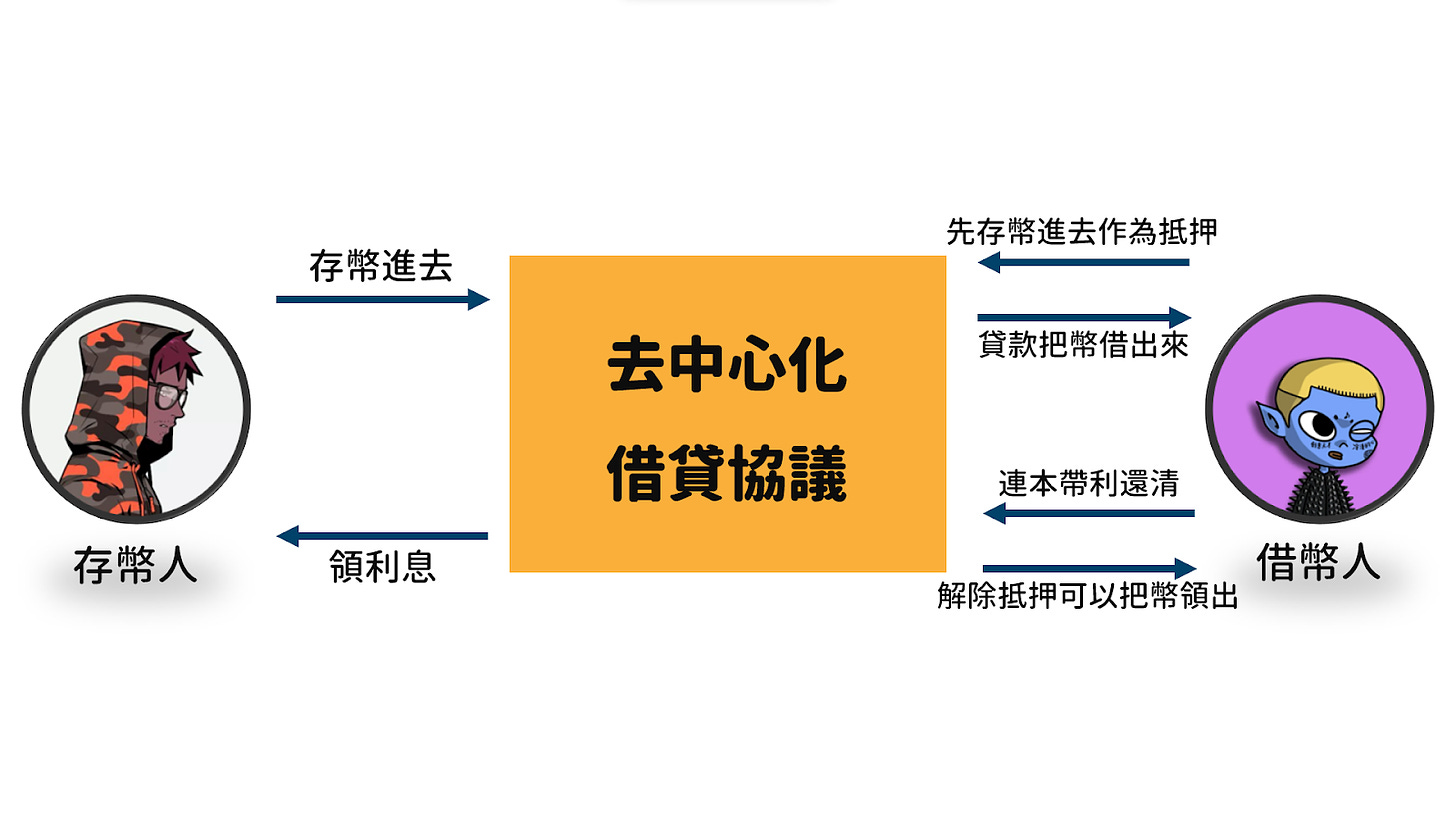

DeFi 中專門用來提供存錢 / 借錢服務的協議,通常被稱為借貸協議 or 放貸協議,英文分類名稱是 lending / borrowing。DeFi 沒有銀行與政府,運作全靠智能合約,借貸協議主要做三件事:

● 讓人把加密貨幣存進來並收取存款利息

● 讓人可以借出加密貨幣並支付借款利息

● 債務抵押品出現問題時清算抵押資產確保還款

在流動性挖礦的文章中提過,去中心化交易所裡,人們不是跟其他人交易,而是跟流動性池交易。

借貸協議裡也是一樣,人們不是跟其他人借錢,而是跟流動性池借錢。

運作機制:

人們先把手上的加密貨幣存進流動性池裡,什麼幣存到什麼池。

每種幣有各自的流動性池,存幣只能存到對應池,不同池的規模和利率都不一樣。

存幣進去後,就能把存入的幣作為抵押品,提供抵押品後可以借款出來。

-

沒有借款需求,就單純存幣進去賺利息

-

有借款需求,必須先存幣進去做為抵押品,才有借款額度

不同幣作為抵押品,各自有不同抵押率,根據抵押率計算出可借款額度。

例如穩定幣波動較小,抵押率較低,假設為 105%,想借出價值 100 塊的其他幣,需要抵押價值 105 塊的穩定幣。

其他波動比較大的幣種,抵押率較高,假設為 160%,想借出價值 100 塊的其他幣,必須抵押 160 才行。

但幣價會波動,假設抵押比特幣進去,借以太幣出來,隨著比特幣和以太幣各自漲跌,如果突然間抵押率不夠了!會發生什麼事?

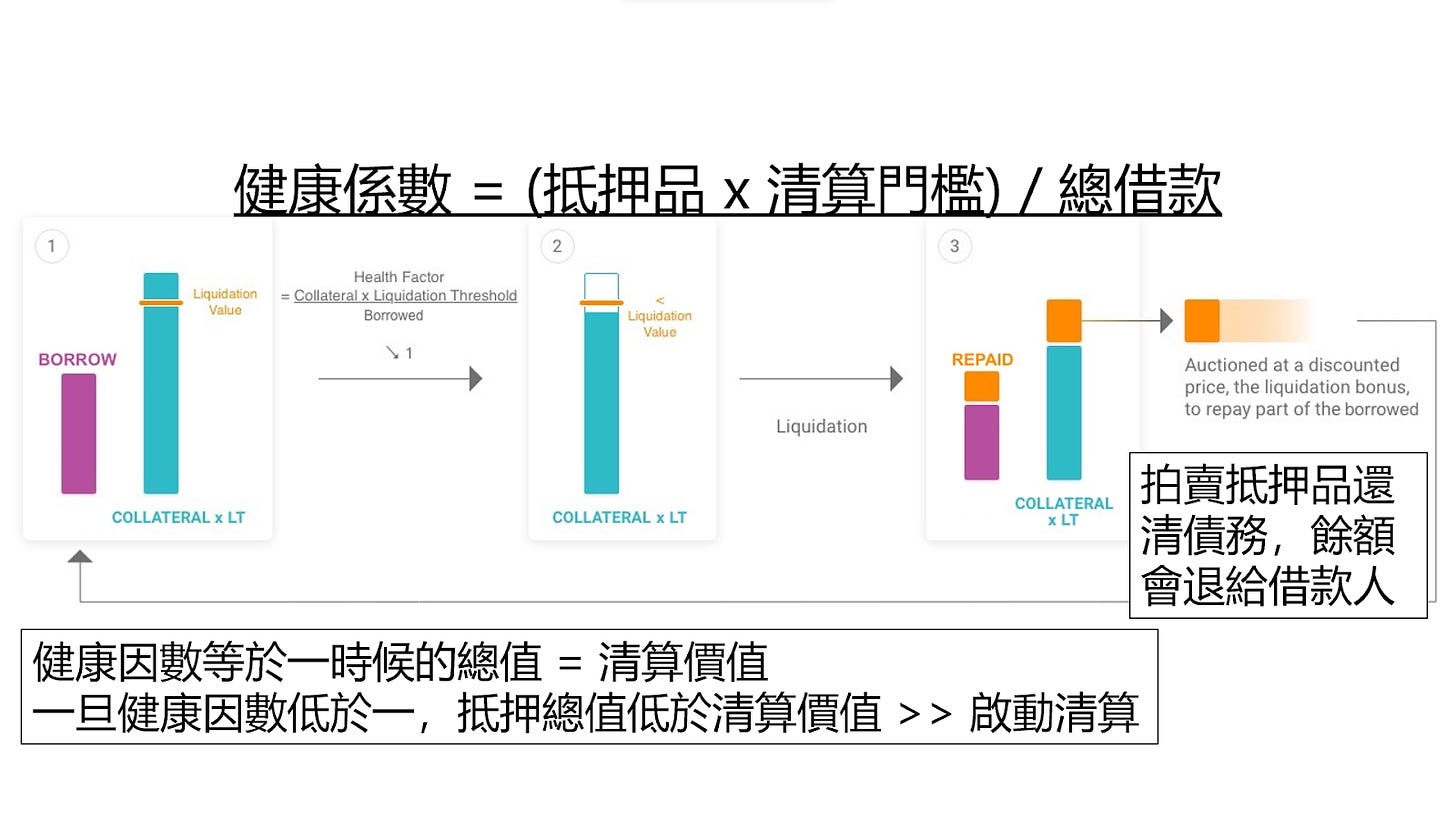

原始圖片來源:AAVE 健康係數文檔

借款後,系統會根據當下抵押品價值 & 借款價值計算出健康係數,也可說是安全係數,這是用來判別風險高低的數字。

如果抵押品愈漲愈高,借款愈跌愈低,抵押 >> 負債,這時健康係數提高,債務很安全;

如果抵押品下跌,借款的幣卻上漲,健康係數下降,債務風險愈來愈高;

當健康係數低於一 (或更高,取決於協議設定的安全標準),為了避免出現抵押 < 負債,抵押品不足以清償債務的情況,就會啟動清算。

清算 = 直接把抵押品賣掉償還借款,確保這筆貸款被清償,再扣掉清算手續費後,若還有餘額會還給當事人。

清算會發生在抵押品價值還 > 債務價值的時候,確保債務能被清償。

極端市況時可能發生清算後價值不足以償還債務,借貸協議通常有額外安全機制,例如風險基金等來應付這種情況。

DeFi 的貸款與存款利率由市場供需決定

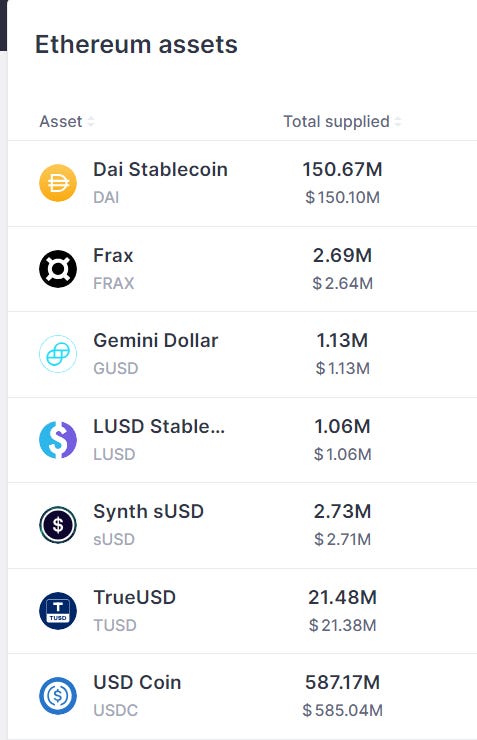

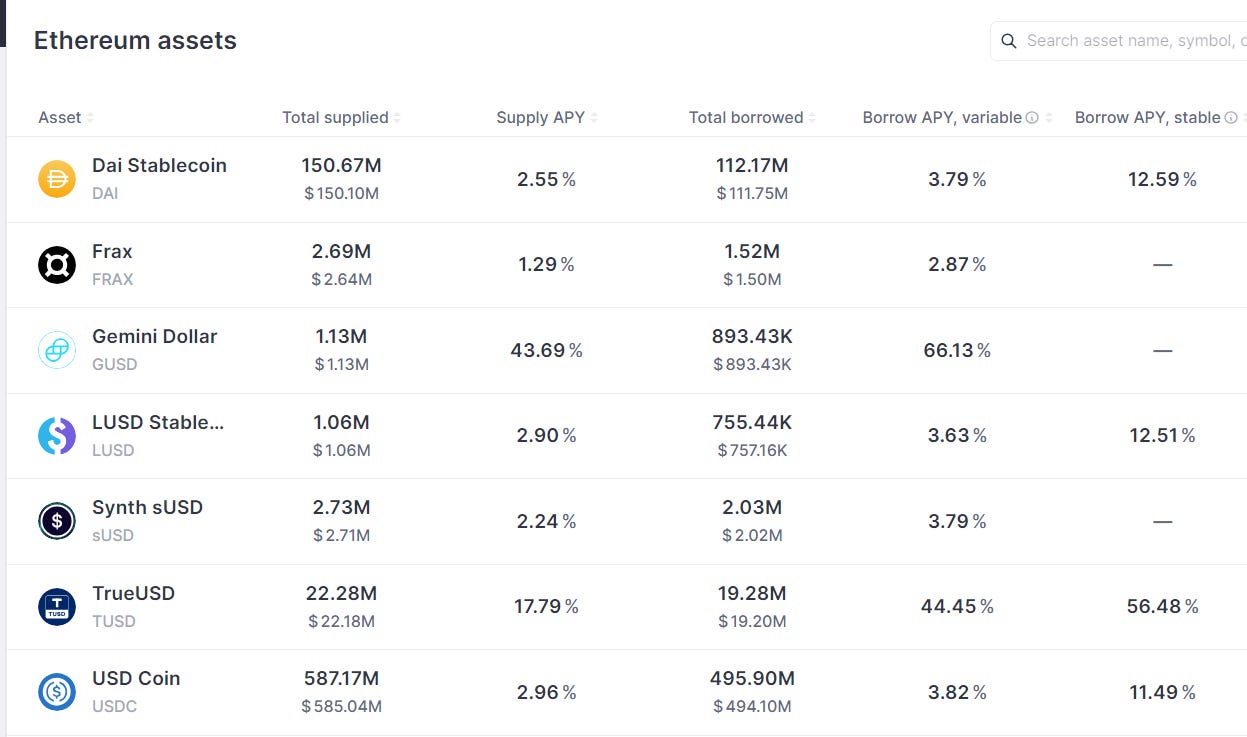

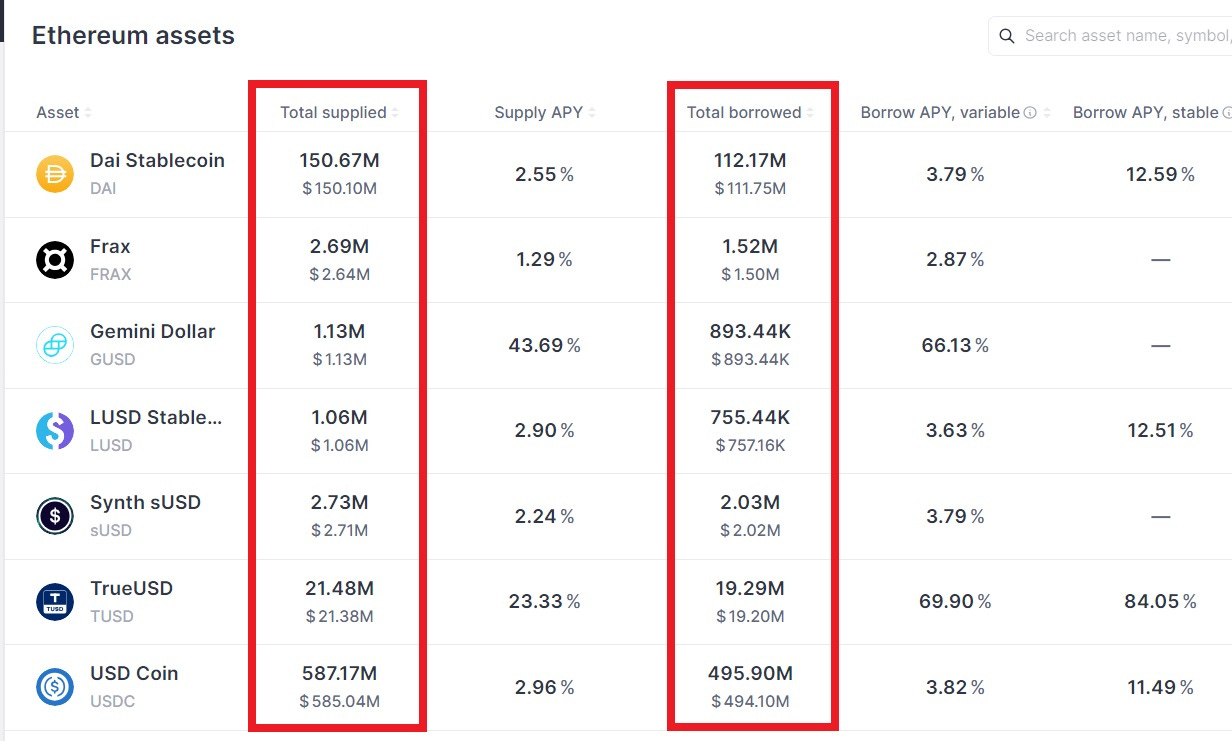

進入去中心化借貸協議 app 裡,會看到像這樣的各資產狀態表:

AAVE 是龍頭去中心化借貸協議,許多其他借貸協議也是參考或分叉 AAVE 的機制與模型,這邊以 AAVE 為例說明。

延伸閱讀:

表中能看到很多資訊,每種幣的總供應量 (Total supplied),共存進去了多少幣,共被借出去多少 (Total borrowed),目前存款利率 (Supply APY) 及貸款利率 (Borrow APY),貸款利率又分固定跟機動。

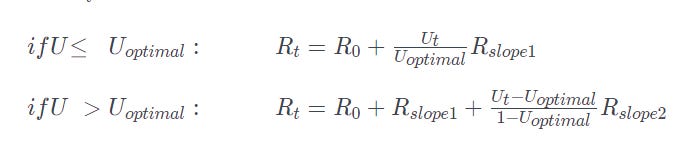

利率根據以下模型計算:

複雜的數學計算交給程式,我們搞懂原理即可,搞懂這幾個重點名詞:

● 利用率

● 最佳利用率

● 儲備係數

利用率

存進流動池裡頭的幣,有多少被借出去?存進 1000 顆比特幣,被借出 500 顆,利用率 = 50%。

最佳利用率

協議方認定最理想的利用率,這個數字是可調整的,根據不同情況、不同考量,也能經由鏈上投票由社群共同決議。

儲備係數

協議方收走的部分,作為協議的收入,用來維持協議運作、獎勵發放,或其他用途,不同資產有不同儲備係數,介於 10% - 35% 之間。

每個池的 Total borrowed / Total Supplied,總借出 / 總存入,就是每個池當下的利用率。

使用率愈高,利率愈高

利率由供需決定,使用率很高表示很多人借幣,對這個幣的需求很高,利率就高;反過來,很多人存幣進去,但很少人借走,使用率低,需求低,利率就低。

去中心化借貸協議不是銀行,沒有存款準備率,沒有貨幣乘數效果,人們存進去多少幣,協議最多就只能借出多少幣。

利率由市場供需決定

很多人存很少人借 > 使用率低 > 利率低

很多人借很少人存 > 使用率高 > 利率高

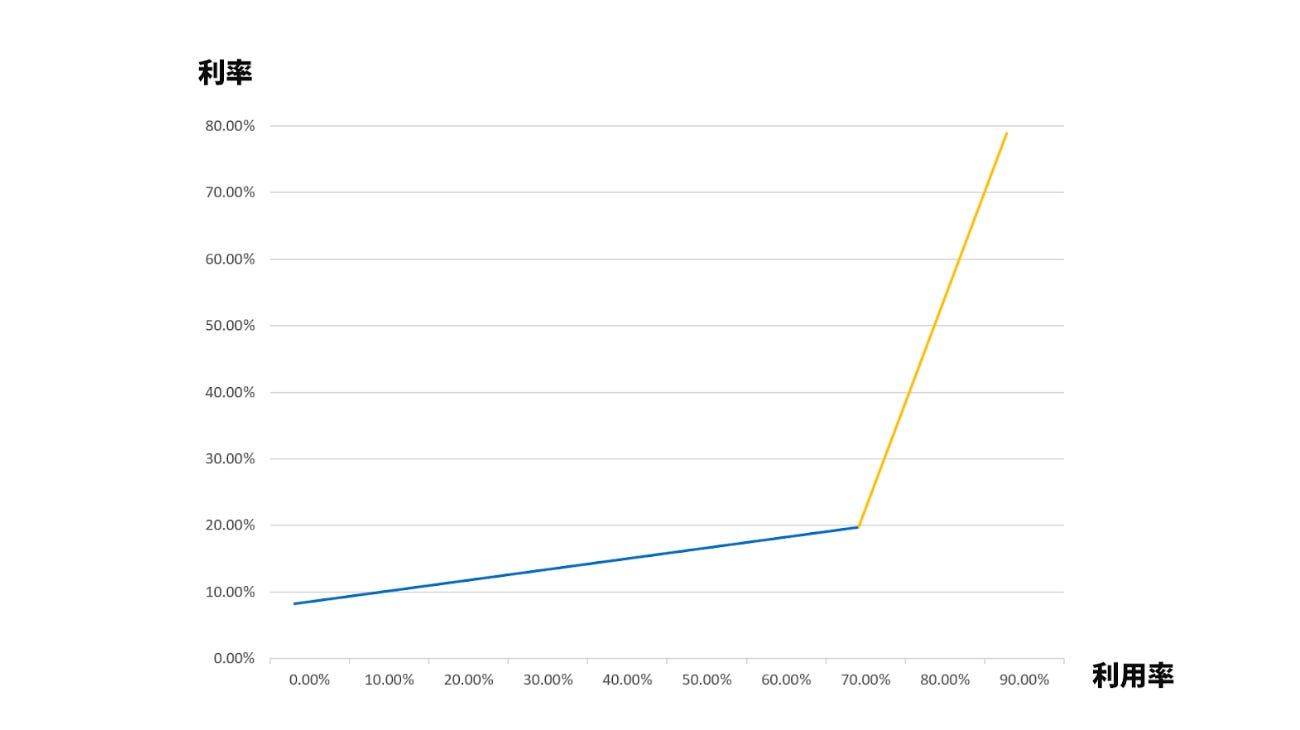

為了避免供需失衡導致流動性枯竭,使用率一旦超過最佳利用率,利率會指數型飆升。

如圖,一旦超過最佳利用率,斜率飆高,利率會上升的非常快。超高利率會降低人們借款意願、提高存款意願,以市場機制導正供需失衡,藉利率調整來影響供給、需求、利用率。

以上是借款利率計算機至,存款利率也是由借款利率而來:

所有借款都要付利息,利息收入先扣掉儲備,假設儲備係數是 20%,由協議方收走 20%,剩下的就分配給所有存幣進去的人。

貸款利率 x 使用率 x (1-儲備係數) = 存款利率

存幣能領到的利息,全都是來自借幣的人支付的利息,如果沒有人借,就沒有利息能分配,愈多人借,使用率愈高,利率愈高,就有愈多利息分配給存幣的人。

利率不由政府或銀行決定,一切交給市場供需決定。

除了利息,還有額外存款與貸款獎勵

有時為了行銷推廣、為了獎勵早期使用者,新上線的去中心化金融協議,常會提供自家代幣作為額外獎勵,這也通常是高年化報酬的最主要原因。

如圖中顯示,在原本的存款利率 (Supply APY) 之外,還有額外的存款獎勵 (Supply Reward APR),連貸款也有貸款獎勵 (Borrow Reward APR),貸款獎勵甚至比貸款利率高,借錢出來領到的獎勵比要支付的利息還多,借錢還能賺錢。

但這類早期推廣獎勵,通常不會持續太久,通常數天到數週,獎勵也是協議方自家代幣,幣價漲跌之下真實報酬率高低也很難說。

延伸閱讀:

賺到的報酬是加密貨幣

利率加早期額外獎勵,DeFi 借貸協議常見數十甚至上百% 報酬率。

但要提醒的是,領到的利息都是幣,報酬率基於當下幣價來計算。存一百個 AA 幣,50% 報酬率指的是根據當下幣價,預計一年內共會領到的利息與獎勵,合計換算等值當下五十個 AA 幣。

但 AA 幣的幣價會浮動,獎勵給的其他幣,幣價也會浮動,實際上這些總共價值多少錢?值多少台幣?這依據市況而定。

高報酬率是基於幣本位計算,換成台幣後的賺賠是另外一回事。

小結 - 雖然高報酬很合理,但不是所有高報酬都合理

務必小心詐騙。

DeFi 高報酬主要建立在供需機制之上,再加上項目方的早期獎勵,不只借貸協議,流動性挖礦或其他賽道機制都常出現高報酬率。

加密貨幣 DeFi farming 是什麼?三個工具找到鏈上高收益 farming 機會

但如果看不懂高報酬率建立在什麼基礎上,無法理解收益從哪裡產生,腦中的風險警報就要響起,不要投資自己不懂的東西。

投資之前,盡量確保自己了解背後運作的機制以及團隊背景,以防落入詐騙集團的陷阱。

在不確定眼前項目是真是假之前,先停看聽是基本原則。

▌跟幣研社群一起研究討論,歡迎加入 每日幣研中文交流群!

▌訂閱每日幣研電子報 (每周 1 篇,快速了解市況、鏈上數據以及潛力項目動態)

延伸閱讀:

1kx 2025 鏈上收入報告|1124 個協議產生收入,全年預計 200 億美金

東東

加密貨幣愛好者 | 2017 入圈,認為區塊鏈是下個世代的網路,期待區塊鏈與加密貨幣普及到日常生活的那一天。

Further Reading

延伸閱讀

觀看更多熱門文章